Atualizado: O Cadastro Positivo agora tem a adesão automática

___________________________________________________________

A nota pessoal de crédito, ou credit score finalmente chegou ao Brasil em 2011. A ferramenta é conhecida e utilizada em mais de 100 países para diferenciar entre o bom pagador e os que não conseguem manter as contas em dia.

Ela funciona de forma parecida com as notas que as agencias de classificação de risco como a S&P, Moody’s e Fitch dão as empresas e suas emissões de dívida (debêntures) e mesmo a países (CDS) e que guia os investidores onde é mais seguro e menos seguro colocar seu precioso dinheiro.

O score (palavra aportuguesada pela própria Serasa) é o resultado de um cálculo estatístico cuja fórmula não é conhecida pelo grande público, e que demonstra para o comércio o quão bom pagador você é, além de mostrar para as empresas a probabilidade de você assumir e não pagar uma nova dívida. O intuito disso é que pessoas com bom histórico paguem menos juros em empréstimos bancários e financiamentos em geral.

Nos EUA

Praticamente todas as empresas antes de parcelar ou vender a crédito consultam este cadastro atualmente e não é opcional. Você recebendo um CPF (SSN) já passa a ter este cadastro.

Por exemplo, para alugar uma casa, para ter uma conta de celular, para fazer o leasing de um carro e até para ativar energia elétrica em uma casa alugada eles consultam seu score. É correto assumir que para toda operação de crédito seu score será consultado.

No Brasil

O Brasil e os brasileiros estão entre os que mais compram a prazo – crédito – no mundo (lembrando que isso não é motivo para orgulho). Com isto, é até de se admirar como esta ferramenta demorou para chegar ao país e ser utilizada em grande escala, pois ela democratiza o acesso ao crédito, alertando o comércio e as empresas de possíveis maus pagadores e caloteiros.

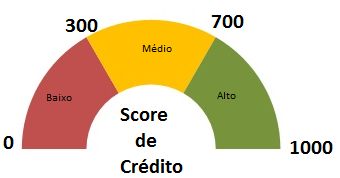

No Brasil, diferente dos EUA, o score varia de 0 a 1000 e é computado pela Serasa Experian. (Nos EUA, o score mais utilizado varia de 300 a 850).

| Intervalos de score no Brasil |

O site da Serasa define assim cada intervalo de score:

| Fonte: Site da Serasa |

Como consultar a sua pontuação?

Muito simples, basta acessar o site Serasa Consumidor (clique aqui), realizar um pequeno cadastro ou utilize sua conta Google ou Facebook.

Uma vez cadastrado, clique em “Consulta grátis”, insira seu CPF e senha e clique entrar.

Seu Score já deve aparecer como o exemplo abaixo:

Consulta de score de credito do AA40 e a média de sua faixa etária ao lado (nada mal)

Como aumentar seu score?

Primeiramente você precisa saber o que afeta seu score, embora não se conheça a fórmula estatística atrás do score. O Score é atualizado uma vez por mês, embora não na mesma data, então cuidado com faturas não pagas e uso do limite do cartão de crédito.

Os seguintes items mais afetam o score de uma pessoa, portanto:

- Mantenha seu nome limpo. Nunca fique negativado.

- Abra seu cadastro positivo de bom pagador

- Nunca atrase o pagamento de contas e faturas

- Mantenha dados cadastrais atualizados na Serasa, sendo o endereço e CEP muito importantes

- Nunca utilize mais de 30% do limite do seu cartão de crédito no mês

- Não comprometa mais de 30% da sua renda líquida com prestações

- Evite encerrar os cartões de crédito e contas bancárias mais antigas

Como manter seu score alto?

Se seu score está acima de 700 ou mesmo 800, você “está bem na foto”. Você conseguirá crédito facilmente em qualquer lugar, dependendo da montante claro, e espera-se que a juros mais baixos que a média.

Para manter sua pontuação alta, siga todas dicas anteriores de como aumentar seu score, principalmente utilizar com racionalidade o crédito, mantendo-se no limite de 30% de utilização do limite do cartão além de não comprometer mais de 30% de sua renda com financiamentos e prestações.

Consulte regularmente o seu score, haja vista que agora a consulta é gratuita. Como é um serviço novo, a Serasa está ajustando os sistemas e métodos de cálculo e pode ser que seu score mude nos próximos meses, então consulte periodicamente e faça seu cadastro positivo.

→Veja mais perguntas e respostas no site da Serasa

Lembre-se, crédito bom é o que não precisamos utilizar.

E você caro leitor, qual seu score de crédito? Compartilhe abaixo seu número: