Lemos e ouvimos diariamente sobre a importância da diversificação. Para muitos investidores, diversificação significa ter uma monte de ativos aleatórios na carteira. Mas diversificação é muito mais do que isto:

A diversificação é uma estratégia de gerenciamento de risco que combina uma ampla variedade de investimentos em um portfólio. Uma carteira diversificada contém uma mistura de tipos distintos de ativos e veículos de investimento em uma tentativa de limitar a exposição a qualquer ativo ou risco único. A lógica por trás dessa técnica é que uma carteira construída com diferentes tipos de ativos irá, em média, gerar retornos de longo prazo mais altos e reduzir o risco de qualquer título individual ou título.

Como medimos a diversificação?

Mas na verdade a diversificação em sua definição pura é muito abstrata e uma característica qualitativa. Como saber se a sua carteira está diversificada? Ou como montar uma carteira diversificada? Medindo a correlação entre os ativos:

A Correlação entre os Ativos

A correlação de ativos é uma medida de como os investimentos se movem em relação uns aos outros e, em essência, o quão diversos eles são em relação a eles mesmos. Quando os ativos se movem na mesma direção ao mesmo tempo, eles são considerados positivamente correlacionados. Quando um ativo tende a subir quando o outro desce, os dois ativos são considerados negativamente correlacionados. Ativos que não mostram qualquer relacionamento entre si, não são correlacionados.

Uma correlação de 0 (zero) significa que os retornos dos ativos são completamente não correlacionados. Se dois ativos são considerados não correlacionados, o movimento do preço de um ativo não tem efeito sobre o movimento do preço do outro ativo.

Sabemos que pela teoria moderna de portfólios, você pode reduzir o risco geral em uma carteira de investimento e até mesmo aumentar seus retornos gerais investindo em combinações de ativos que não estão correlacionadas.

Se houver uma correlação de zero, então não há correlação e a direção de um ativo não determina o movimento de outro ativo. Se houver uma correlação negativa, um ativo aumentará quando o outro diminuirá e vice-versa.

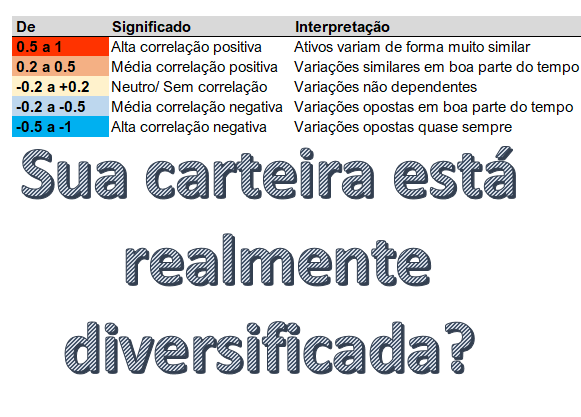

A correlação varia entre -1 e +1, sendo geralmente:

| Correlação de | Significado | Interpretação |

|---|---|---|

| 0,5 a 1 | Alta correlação positiva | Ativos variam de forma muito similar |

| 0,2 a 0,5 | Média correlação positiva | Variações similares em boa parte do tempo |

| -0,2 a +0,2 | Neutro/ Sem correlação | Variações não dependentes |

| -0,2 a -0,5 | Média correlação negativa | Variações opostas em boa parte do tempo |

| -0,5 a -1 | Alta correlação negativa | Variações opostas quase sempre |

Ao possuir ativos com uma gama ampla de correlações entre si, você pode manter um sucesso relativo no mercado – sem as oscilações bruscas que possuir apenas um tipo de ativo leva. Quando um classe de ativo tem um bom desempenho, seus ganhos podem não ser tão altos quanto daqueles que estão investidos somente naquela classe de ativo, mas suas perdas não serão tão extremas se esse mesmo ativo começar a sofrer perdas grandes.

A correlação muda com o tempo

Embora os títulos públicos tivessem uma correlação negativa de certa forma confiável em relação as ações, essa correlação está cada vez mais positiva neste século, ou seja, a probabilidade do preço da renda fixa cair junto com o mercado de ações está maior, porém historicamente isto não é verdade. A probabilidade dos bonds de longo prazo continuarem a se comportar inversamente ao mercado acionário é muito alta, mas exceções ocorrem de tempos em tempos.

Da mesma forma, as ações mundo afora são agora mais impactadas pelo mercado de ações dos EUA. A maioria das empresas são hoje globais e não estão isolados um determinado país ou região.

Como verificar a correlação entre ativos?

Calcular manualmente a correlação entre ativos requer certo trabalho e uma fonte extensa de dados. Felizmente existem ferramentas que fazem isto para o investidor, principalmente nos EUA.

-Portfolio Visualizer: Basta entrar com os tickers de suas ações ou ETFs americanos aqui e ele te mostra a correlação entre eles. Veja um exemplo de uma carteira all seasons

–Curvo.EU – O portfolio Visualizar para ETFs europeus.

O mesmo site acima ainda mantem uma matriz de correlação atualizada das principais classes de ativos:

-Calculando no Excel: Veja aqui como calcular no Excel – Correlation Formula | How To Calculate Correlation? (educba.com). Um grupo do reddit elaborou uma planilha para calcular a correlação de alguns ativos do IBOV, faça uma cópia aqui e atualize os dados.

Algums gráficos de correlação de ativos

Mas por que queremos ter ativos não correlacionados em carteira?

Para diminuirmos a volatilidade e consequentemente os sustos e a possibilidade do nosso psicológico nos trair e vendermos nos piores momentos do mercado. Veja uma simulação de longo prazo de uma carteira 100% renda variável e outra 60% RV e 40% em renda fixa de longo prazo que é um dos ativos mais inversamente correlacionado com o mercado de ações americano.

Veja acima, com menos de 1%aa de rendimento a menos, temos uma grande diminuição da volatilidade. No pior ano temos uma queda máxima de mais de 37% enquanto na carteira com ativos inversamente correlacionados rebalanceada anualmente temos apenas 13% de queda. O drawdown máximo, que é a diferença de pico ao fundo, fica evidente a suavização das quedas, de 50% para menos de 27%. O índice de sharpe também aumenta muito. Quanto maior o sharpe, maior o retorno com menor volatilidade.

Mas o que isto significa? Quanto menor o Drawdown, menor a volatilidade e muito maior pode ser a TSR (Taxa Segura de Retirada) que podemos usar. Além do risco dos retornos sequenciais diminui muito. Ou seja, você blinda a sua regra dos 4% como muito bem nos explica o IFPop aqui.

Correlação entre Bitcoin e S&P500?

Para você que está na onda das criptos e está se indagando qual a correlação entre o BTC e o S&P5000 por exemplo, veja o que diz a ambcrypto:

A correlação que o Bitcoin e o S&P 500 compartilham testemunhou um aumento maciço desde meados de agosto de 2021. Conforme observado no gráfico de Skew, a correlação entre o maior ativo do mercado cripto (o BTC) e o índice de ações mais proeminente do mercado americano oscila muito, mas tem mantido uma média correlação positiva, o que significa que quando um cair, é muito provável que o outro caia, algo que não é comum no mercado de bonds (RF) por exemplo.