(Repostado de 2019)

Recebemos um estudo de caso muito interessante e diferente. Um daqueles que não tem como não fazer por que pode ser útil para muita gente, é um assunto do momento e mostra as vantagens de indexar. Vamos a ele.

“Prezado AA40,Pode me chamar de Pibinho. Sigo seu blog há algum tempo e nunca comentei mas recentemente vi um post sobre ETFs e que mencionou sobre o PIBB11 então resolvi escrever pedindo um estudo de caso. Pode não ser um estudo de caso muito original. Invisto em bolsa e comecei lá em 2005 quando o ETF PIBB11 foi criado. Como era cliente top do Itaú na época e eles estavam ofertando um novo fundo chamado de PIBB que havia sido gerado a partir da venda de um grande lote que o BNDES tinha. Meu gerente falou que era o fundo com menor tx de adm do Brasil e na época era exclusivo para investidores com um certo capital. Aceitei a oferta e coloque metade do meu capital na época neste fundo. Foi só alegria, no primeiro ano os retornos foram excelentes e em 2007 só subia e foi ai então que coloquei praticamente todo meu capital nele e aportava toda vez que acumulava 20 mil reais que era o mínimo que o meu gerente pedia para poder aplicar no fundo via programa de investidor private na época.

Ai veio 2008, Itaú e Unibanco se uniram e eu fiquei na dúvida se isso impactaria alguma coisa neste fundo, mas meu gerente garantiu que nada mudaria, tudo estava no meu CPF e continuei investindo. Naquela epoca era tudo via telefone mesmo.Veio a crise de 2008 e 2009 e o que era um mar de rosas até então se tornou um pesadelo. Todos meus ganhos de mais de 3 anos de investimentos tinham sumido de uma hora para outra. O pânico bateu e vendi metade em setembro de 2008. Coloquei aquilo em renda fixa e fechei os olhos para a outra metade. Cade vez que abrisse um jornal estava lá que o mundo estava acabando então evitava até olhar meu extrato, mas confesso que quiz vender o resto mas meu gerente aconselhou a não fazer aquilo.

Ai veio final de 2009 e quando ví os preços do PIBB11 estavam praticamente de volta ao que estava quando vendi em 2008. Eu tinha feito tudo errado ! mas agora tava feito. Segui aportando 50% em renda fixa e 50% PIBB11 e assim sigo até hoje.Para encurtar a história, gostaria de saber se consegue fazer uma simulação da regra dos 4% para uma carteira puramente PIBB11 desde o início do fundo. Poderia considerar os dois cenários por favor, um sendo o cenário real que eu fiz e pode usar Tesouro Selic para renda fixa e outro, um cenário onde eu não tivesse vendido metade do PIBB11 em 2008. Qual carteira teria rendido mais e qual possibilitaria maior retirada considerando aposentar hoje em 2019 e outro cenário tendo aposentado em Janeiro de 2009 no fundo do poço por exemplo. Desculpe se for muito complicado mas quero ver quanto me custou o erro de 2008. Abraço – Pibinho “

Comentários

Ufa!! Que história hein Pibinho. Primeiramente muitíssimo obrigado por trazer um estudo de caso original, diferente de todos os outros. Parabéns pela coragem de investir tão pesadamente em renda variável, ainda mais via ETF. Até hoje as pessoas ainda tem muito preconceito no Brasil com os Exchange Traded Funds, apesar de nada mais serem que fundos de investimentos otimizados, sem come-cotas, diversificados e com baixa taxa de administração.

Se os dividendos forem mesmo taxados no Brasil como promete o nosso ministro da economia, creio que veremos muito mais apelo por investimentos via ETF dado a seu benefício fiscal de não pagar dividendos, portanto, não tem fato gerador de IR a não ser a venda.

O custo de investir no longo prazo importa e muito!

Gosto muito deste ETF e gostaria de mostrar a todos o por que PIBB11, que investe no índice IBrX-50 ou seja, as 50 empresas mais representativas e negociadas do Brasil, é um dos melhores ETFs do Brasil na minha opinião. O VR concorda comigo (veja).

O principal fator é o seu custo, ou seja, taxa de administração de apenas 0,06% a.a. e, como comentou Pibinho, acho que até hoje é o ETF mais barato disponível na B3 (Dez. 2019). É tão baixo que é comparável ou melhor do que muitos ETFs americanos. O que achei estranho foi o gerente ter te recomendado pelo custo baixo, mas isso mostra que pelo menos no setor de alta renda eles estão fazendo a coisa certa.

BOVA11?

O ETF de mercado americano IVVB11, por exemplo, possui uma taxa de administração baixa de 0,24% mas é 4 vezes mais caro do que o PIBB11. O BOVA11, que é outro ETF brasileiro muito utilizado e alguns até preferem ele pela liquidez e menor spread (o que é irrelevante para um buy and holder embora o spread do PIBB11 seja realmente grande), cobra 0,54%a.a 0,30%a.a (em 2019). ou seja, 5 vezes mais caro !

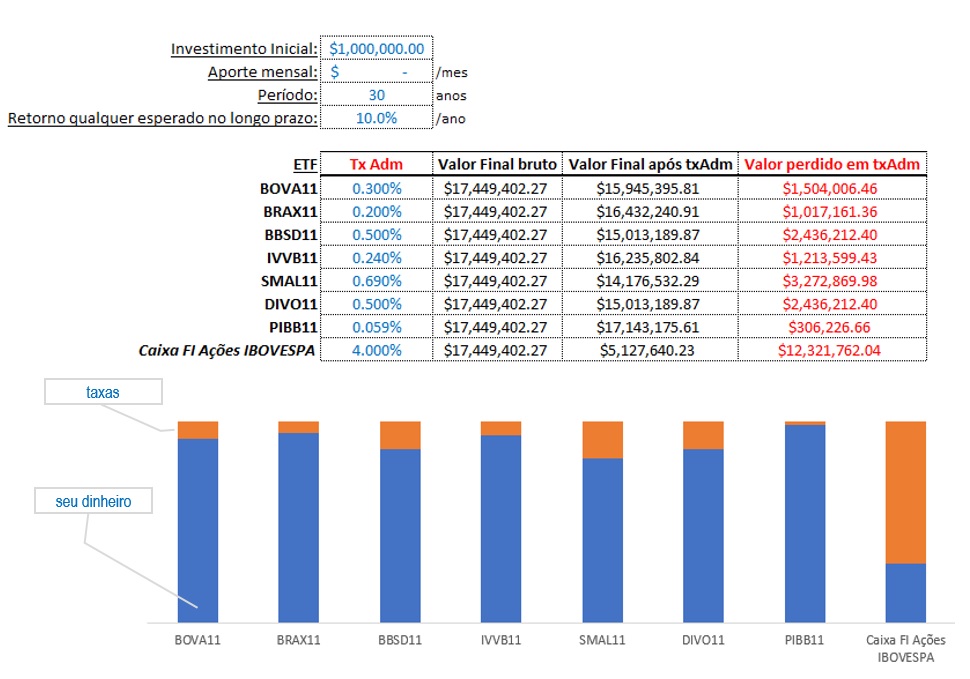

Embora BOVA11 não seja nada ruim, no longo prazo qualquer pequena porcentagem perdida para taxa de administração faz muita diferença ! Quanto? Abaixo alguns exemplos do impacto das taxas de administração (taxa em si + custo de oportunidade deste rendimento menor já que a taxa de admin. é cobrado anualmente sobre o valor total do investimento) sobre o retorno dos principais ETFs brasileiros e um fundo de ação de banco grande (Caixa) que cobra 4%aa ou 67 vezes mais caro para colocar seu dinheiro no mesmo lugar. Veja o que isto representa em 30 anos:

Considerável não? Porém quando comparado a um fundo de ações de um grande banco com taxa de mais de 4%aa, vemos qual a diferença de investir em ETFs. Mesmo ETFs que parecem baratos, no final de um longo prazo, os juros compostos perdidos em taxas são consideráveis. (Clique aqui e veja a diferença na prática)

Alguns poderiam ainda falar, por que investir em ETF quando investir em uma ação a taxa de administração é zero? Ai entram fatos como a diversificação imediata que um ETF proporciona, simplicidade, ser um investimento passivo sem precisar dedicar tempo e nem possuir conhecimento para analisar balanços de empresas, e o principal a meu ver é o fato de que um índice ser auto-limpante e nunca vai cair a zero ou “quebrar” como uma OGX, BR Pharma, Oi, Saraiva e outras que deixaram o investidor com uma belo prejuízo.

Já falamos tudo isso no post aqui sobre por que você precisa indexar hoje mesmo seus investimentos

Vamos espiar o retorno histórico?

Continuando, vamos ver os retornos do PIBB11 e do IBOV desde 2005: (clique para ampliar):

| Retorno total PIBB11 e IBOV 2005- Nov.2019. Clique para ampliar |

Enquanto o IBOV retornou 341% de 2005 até hoje (21/11/2019), o PIBB11 retornou 463% desde então, ou seja, brutos quase 36% a mais do que o IBOV. Anualizando estes valores via fórmula [(1+i)^(1/n)-1] temos um retorno anual de 13,14%aa para o PIBB11 e 11,18%aa para o IBOV. PIBB11 se mostra um investimento mais rentável no longo prazo do que o próprio IBOV. Para os mais desavisados e fãs de dividendos, o IBOV sim inclui dividendos na sua metodologia, como traz o manual de procedimentos para cálculo dos índices pela B3 (leia aqui)

Volatilidade e tolerância ao risco

Como todo investimento em renda variável, a volatilidade está presente e se você não estiver preparado para os momentos “mundo vai acabar” você venderá no desespero como acabou fazendo com a metade dele. Veja abaixo que aquele momento foi o ponto de maior drawdown, ou seja, maior queda na história do fundo, portanto você vendou na baixa.

Fica clara a importância de se ter uma alocação de risco tal que você possa aguentar as perdas sem entrar em pânico. No seu caso o risco tomado estava claramente acima de sua tolerância.

| Volatilidade mensal do ETF PIBB11 (Clique para ampliar) |

A venda de 50% e o investimento destes em renda fixa corrigiu esta alocação de risco inicial que estava equivocada. Portanto, não considero um erro ter feito isso, apesar da hora que “escolheu” para fazer ter sido péssima. Mas vamos tentar comentar algumas de suas questões:

Qual seria a TSR possível ou sustentável?

Você pede para simular usando a regra dos 4%. Isso não faz muito sentido por que a regra dos 4% supõe pegar seu patrimônio inicial (que você não citou qual era) e usar 4% por ano e pronto. Se isto seria sustentável é a pergunta correta. Para isso precisamos pegar o retorno médio anual do PIBB11 (13,14%aa) e o IPCA médio no período (5,72%aa). Calculando o retorno real médio temos 7,02%aa, ou seja, usa TSR 4% seria totalmente sustentável para uma carteira puramente PIBB11 ou seja, se você não tivesse vendido metade em 2008.

Mesmo com a migração da metade da carteira para Renda Fixa em 2008, seu rendimento continuou sendo muito bom pois pegou o auge da renda fixa no Brasil conforme verá nas tabelas a seguir.

Cenários

Pegando os retornos mensais do PIBB11e anualizando, bem como a inflação e a Selic anual do período analisados, conseguimos estimar os valores brutos presente destes investimentos, ou seja, sem considerar impostos e taxas.

- 100% PIBB11 sem saques: Este cenário mostra os saldos anuais que o Pibinho teria caso não tivesse vendido metade do ETF em 2008, considerando uma carteira inicial de 1 milhão sem qualquer saque ou TSR aplicada. Hoje ele teria em torno de 5,2 milhões de reais.

- 100% Selic sem saques: Este cenário mostra os saldos anuais que o Pibinho teria caso tivesse investido apenas em renda fixa CDI/Selic, considerando uma carteira inicial de 1 milhão sem qualquer saque ou TSR aplicada. Hoje ele teria em torno de 4,4 milhões de reais.

- 100% PIBB11 saque TSR 4: Este cenário mostra os saldos anuais que o Pibinho teria caso tivesse aposentado em 2005 com uma carteira inicial de 1 milhão aplicados em PIBB11, sacando 4% do saldo inicial fixo corrigido pela inflação, cenário de FIRE tradicional. Hoje ele teria em torno de 3,1 milhões de reais com saques mensais na casa de 7,2 mil reais .

- 100% Selic saque TSR 4: Este cenário mostra os saldos anuais que o Pibinho teria caso tivesse aposentado em 2005 com uma carteira inicial de 1 milhão aplicados em RF 100% CDI/SELIC, sacando 4% do saldo inicial fixo corrigido pela inflação, cenário de FIRE tradicional. Hoje ele teria em torno de 2,7 milhões de reais com saques mensais também na casa de 7,2 mil reais.

- Saque med Mensal c/ TSR flutuante: Este cenário mostra o saque mensal atualizado conforme o saldo ao final do ano de quem investiu 100% em PIBB11. Este cenário de TSR flutuante, ou seja, o FIREE ajusta o saldo da TSR4% todo ano para mais ou para menos de acordo com seu novo patrimônio líquido anual. No caso, com saldo atual 100% PIBB11 de 5,2 milhões, a TSR flutuante seria 17,3 mil por mês.

- Embora não apareça na tabela, o saldo atual para a TSR flutuante desde o início seria apenas 1,6 milhões de reais, muito distantes dos 3,1 milhões com a TSR 4% fixa inicialmente. Isto mostra que é um pouco mais arriscado ajustar a TSR anualmente pelo novo saldo líquido. Além disso seu orçamento flutuará bastante para se adaptar as diferentes taxas de saque, principalmente em anos seguidos de bear market.Veja na tabela a parte do saque mensal c/ TSR flutuante como seu orçamento oscila.

Em retrospectiva, o que sempre é mais fácil fazer convenhamos, vemos que aquela queda de 43% em 2008 não passou de um pequeno “blip” no gráfico, embora naquele momento parecesse que o mundo iria acabar realmente e levou você a vender metade da sua carteira. Esta é a beleza dos juros compostos e o tempo; eles atenuam quedas acentuadas, principalmente se não precisarmos sacar da carteira para viver. Se você Pibinho, tivesse aposentado no fundo do poço em 2008 (quando ainda tinha só PIBB11), estes seriam seus números para uma TSR 4%.

| Ano | 100% PIBB11 saque TSR4 iniciando 2008 |

| 2008 | $546,553.34 |

| 2009 | $875,159.17 |

| 2010 | $841,983.98 |

| 2011 | $695,384.00 |

| 2012 | $723,344.14 |

| 2013 | $658,767.10 |

| 2014 | $609,286.93 |

| 2015 | $505,909.55 |

| 2016 | $637,868.12 |

| 2017 | $742,998.92 |

| 2018 | $783,239.86 |

| 2019 | $853,223.77 |

Como ainda não temos 30 anos de dados históricos, fica difícil dizer se sua carteira se sustentaria até lá, mas baseando-se pela retomada recente do mercado financeiro brasileiro, supõe-se que o PIBB11 tenha tudo para superar a renda fixa e a média do IBOV como tem acontecido historicamente. Veja porém que em 2008 e 2015 seu saldo cairia pela metade do valor com que declarou FIRE, o que certamente deixaria qualquer um muito preocupado. Certamente você não declararia FIRE naquele momento, não é?

Aquela queda inicial de quase 50% nos primeiros anos FIRE é sempre muito perigosa e um fator determinante para que o plano FIRE falhe com uma TSR 4%, veja aqui mais do por que disso.

Declarar FIRE em um bull ou em um bear market?

Algo muito importante que poucos comentam é a diferença entre declarar FIRE no auge ou final de um bull market em que você só chegou a seu número por causa do mercado versus atingir sua marca FIRE em um bear market influenciado muito pelos aportes e diligência nos gastos. Certamente quem atingir FIRE no último cenário estará muito mais tranquilo e resiliente a enfrentar qualquer crise.

Alocação e tolerância ao risco

Por fim, fica a ideia da importância de se ter uma alocação de carteira pensada na sua tolerância ao risco. De nada adianta você alocar 100% em renda variável se não conseguir ver metade do seu patrimônio evaporar sem que isso ative seus instintos de preservação que o faça vender no fundo do poço.

O Pibinho ainda foi muito sensato em não vender toda a sua posição no ETF e manteve a metade. Neste caso também deu um pouco de sorte, pois a renda fixa rendeu muito bem no período em que investiu. Seu patrimônio rendeu consideravelmente e tem hoje apenas algumas centenas de milhares de reais a menos do que teria se tivesse mantido 100% em PIBB11. Porém ele deve dormir muito melhor a noite tendo 50% em renda fixa. Como sempre repetimos, não corra atras de rendimento. Faça as coisas com calma, com planejamento, pensando no longo prazo, maximizando aportes, minimizando consumo desnecessário, que FIRE será uma certeza e não um mero acaso por ter “surfado uma onda na bolsa ou a onda do bitcoin, NFT ou o que quer que seja”.

Obrigado pelo estudo de caso interessante e esperamos que tenha ajudado você e a todos os nossos leitores a pensar, a analisar o perfil de risco que se sinta confortável de continuar aportando não importando o que o mercado estiver fazendo, a conhecer melhor os ETFs, a planejar se vão declarar FIRE em um bull ou bear market, manter as coisas simples, etc.

Comente abaixo e se encontrar algum erro de cálculo, o que é bem possível, por favor comunique.

Isenção de responsabilidade: Todo conteúdo publicado neste site baseia-se no direito de expressão garantido nos arts. 5º, IV e 220 da Constituição Federal de 1988. Não somos profissionais de investimentos nem consultores financeiros licenciados. Nenhum ativo e/ou estratégia de investimentos aqui mencionados deve ser considerado indicação de investimento.. Este blog representa apenas opiniões e decisões pessoais, que podem não ser apropriadas para outros investidores. Por favor, use o bom senso e/ou consulte um profissional de investimento certificado antes de investir seu dinheiro. AA40 não é responsável pelos resultados de suas decisões, nem responsável pelos comentários postados pelos leitores ou pelo conteúdo de quaisquer sites vinculados. Este blog deve ser visualizado apenas para fins educacionais ou de entretenimento. Resultado passado não é garantia de resultado futuro.