Mudando sua residência fiscal do Brasil para os EUA? Cuidado com essas três armadilhas fiscais

Quando um brasileiro muda sua residência fiscal para os Estados Unidos, a tributação muda completamente — e muitos descobrem tarde demais que investimentos e contas mantidos no Brasil podem virar um pesadelo fiscal. Há três pontos críticos que precisam de atenção imediata: PFICs, títulos com OID, e as obrigações de FBAR e FATCA. Ignorar qualquer um deles pode custar caro em impostos e multas do IRS.

O primeiro ponto são os PFICs (Passive Foreign Investment Companies) — fundos de investimento ou produtos financeiros estrangeiros com predominância de renda passiva, como a maioria dos fundos brasileiros. Quando um residente fiscal americano mantém PFICs, os ganhos deixam de ter o tratamento favorável de longo prazo e passam a ser tributados como renda ordinária, com juros retroativos e obrigação de preencher o Form 8621 anualmente. A recomendação prática é se desfazer desses fundos antes de se tornar residente fiscal americano ou migrar para investimentos domicliados nos EUA.

O segundo cuidado é com os títulos que acumulam juros sem pagamento anual, conhecidos como OID (Original Issue Discount). Esses papéis — como títulos de desconto ou “zero-coupon bonds” — geram imposto nos EUA mesmo sem pagamento de juros em dinheiro. O investidor precisa declarar essa renda “no papel” anualmente via Form 1099-OID. Em resumo, você paga imposto sobre algo que ainda não recebeu. Por isso, ao mudar de domicílio fiscal, o ideal é evitar esse tipo de título ou preferir ativos que paguem cupons regulares, para ter fluxo de caixa que cubra o imposto devido.

Além disso, todo residente fiscal americano que mantenha contas, aplicações ou investimentos fora dos EUA precisa declarar isso em duas obrigações separadas: FBAR e FATCA. O FBAR (via FinCEN Form 114) deve ser entregue quando o valor total em contas estrangeiras ultrapassa US$10.000 em qualquer momento do ano. Já o FATCA (Form 8938) tem limites mais altos, mas é parte da declaração de imposto de renda americana (Form 1040). Ambos devem ser feitos anualmente, e a omissão pode gerar multas severas — chegando a dezenas de milhares de dólares.

Em resumo: se você está se tornando residente fiscal dos EUA, revise seus investimentos brasileiros antes da mudança. Venda ou simplifique PFICs, evite títulos com OID, e prepare-se para cumprir FBAR e FATCA logo no primeiro ano fiscal completo nos EUA. Um contador com experiência internacional pode parecer caro, mas é bem mais barato do que consertar uma declaração errada depois que o IRS bate à porta.

IRS Anual Na Prática

Se você reside nos EUA e precisa declarar seus rendimentos ao IRS americano e tem conta e investimentos em fundos de investimentos no Brasil por exemplo, você precisa elaborar “virtualmente e manualmente” a partir do informe de rendimentos (por exemplo do Banco do Brasil), um formulário do IRS chamado 1099-* (1099-DIV para dividendos, 1099-INT para juros, 1099-MISC para miscelâneos) para declarar ao IRS como se você tivesse recebido este formulário do banco, e tentar abater o imposto já pago no Brasil (geralmente 15% quando falamos em fundos), nos EUA, evitando ser bi-tributado (usando o TurboTax, que recomendo, ou também o HR-Block, por exemplo).

Lembre-se: Todo residente fiscal americano precisa declarar e pagar impostos sob qualquer renda em qualquer país do mundo (chamado worldwide income), incluindo valores recebidos de aluguéis, sob pena de não conseguir tirar um Green Card ou perder o que já possui, visto de trabalho, cidadania, etc. Nem pense em não declarar ou terá problemas quando menos esperar, e sabemos bem, geralmente o brasileiro adora fazer vista grossa para estas obrigações fiscais. Ai um belo dia você voará para os EUA e será retido em uma daquelas salinhas do aeroporto, como um criminoso, e precisará pagar retroativos e multas para conseguir sair, isso no melhor dos cenários.

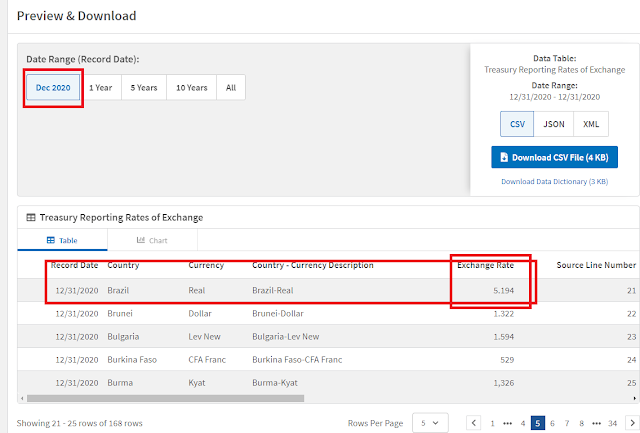

Primeiro a cotação do Dólar a usar: O mais fácil é o do FED.

Na maioria das vezes, o IRS requer que você use o FX (USDBRL) do dia da transação. O FED publica este número diariamente no site abaixo. É só buscar a data e usar aquele número para não ter problema:

https://www.federalreserve.gov/releases/h10/hist/dat00_bz.htm

Os formulários

Os formulários que você poderá necessitar são: 1099-INT para juros que é o mais comum no caso dos títulos do tesouro direto com juros semestrais (praticamente os únicos que um residente fiscal americano pode comprar), 1099-DIV para dividendos caso compre ações diretamente, 1099-G para restituições de impostos, 1099-R para pensões e 1099-MISC para receitas diversas (MISC de miscellaneous). Nos casos de CDBs e TD sem cupons, o famijerado 1099-OID se aplica, com pagamento mesmo que você não tenha recebido 1 centavo em juros ainda. Evite estes.

Pois é, existe praticamente zero na internet sobre como fazer isto. Como os informes são no formato do IRPF brasileiro e geralmente os bancos brasileiros nem sabem o que é um 1099, além disso, não vem declarado quanto foi retido e pago em imposto para poder restituir nos EUA, então você precisa estimar com base no rendimento líquido informado * 0.85 se for 15% retido (no caso dos fundos de LP). Ai entrar isto no TurboTax ou HRB. Ah, tudo em dólar hein, com base na cotação do US Treasure do final do ano base que você pega neste link aqui

Aqui com que se parece a tela no TurboTax (de alguém na internet ok heheh)

Fonte: TT Aqui

Scripts para o TurboTax:

- On TT online, Click on Wages and Income at the top of the screen

- Scroll down to Interest and Dividends and click Show More

- Click on Start or Revisit next to Interest on 1099-INT and then click Yes or “Add another 1099-INT” if applicable

- Select the option “I’ll type it myself” at the bottom of the screen

- Enter your information as indicated

Para solicitar o crédito do imposto pago no Brasil (acima de $300 solteiro ou $600 casado), no TurboTax online,

- Open up your TurboTax account and select Pick up where you left off

- At the right upper corner, in the search box, type in “foreign tax credit” and Enter

- Select Jump to foreign tax credit

- Follow prompts

- On-screen, Tell Us About Your Foreign Taxes, select None of these apply and Continue

- Follow prompts

- On-screen, Choose the Income Type, check Passive Income

- Follow prompts

- On-screen, Other Gross Income-Foreign country, enter description and amount

- Follow prompts,

- On-screen, Foreign Taxes Paid-foreign country

- Under Foreign Taxes on Other Income, enter the amount

- See the images below

*Faça por sua conta e risco, somos apenas um blog sem qualquer responsabilidade e conhecimento mais específico. Sua declaração de IR é sua responsabilidade, integralmente.

Ok, feito isto, está tudo certo? hahaha estamos na metade:

O formulário FATCA 8938 (Foreign Financial Assets)

Depois de declarar o 1099-* que recolhe o imposto em si, o Formulário 8938 também é necessario em alguns casos em que o indivíduo ou família possuem ativos acima de determinado valor no exterior (fora dos EUA). Ele é usado para relatar seus ativos financeiros estrangeiros (no caso em um banco ou corretora brasileiros) ao IRS. Veja detalhes:

-Quem precisa declarar o 8938? Solteiros com ativos financeiros no estrangeiros (não inclui imóveis) superiores a U$50.000 no último dia do ano fiscal ou superiores a U$ 75.000 em qualquer ponto durante o ano fiscal. Casados (married filling jointly) com ativos financeiros no estrangeiros (não inclui imóveis) superiores a U$100.000 no último dia do ano fiscal ou superiores a U$ 150.000 em qualquer ponto durante o ano fiscal. Instruções aqui

Como declarar? Junto com seu imposto anual. Digite 8938 na busca do TurboTax, siga as instruções e responda as perguntas, pronto.

O FBAR

O relatório FBAR (Foreign Bank and Financial Accounts | FinCEN.gov) não é para pagamento de imposto; é apenas outra declaração que você precisa fazer se possui ativos/contas no Brasil ou qualquer país fora dos EUA cujo valor supere U$10.000 durante qualquer dia do ano base. O FBAR ou FinCEN Form 114 não tem nada a ver com o IRS, é apenas um relatório pedido pelo sistema financeiro americano e não o fazer e ser pego recairá multas altíssimas (veja aqui detalhes).

Quem precisa declarar o FBAR? Residentes fiscais dos Estados Unidos, incluindo um cidadão, residente, green card holder, portadores de vistos de trabalho, corporação, parceria, sociedade de responsabilidade limitada, fideicomisso e propriedade, deve apresentar um FBAR para relatar: -Ativo financeiro ou autoridade sobre pelo menos uma conta financeira localizada fora dos Estados Unidos se o valor agregado dessas contas financeiras estrangeiras excedeu U$10.000 em qualquer momento durante o ano civil relatado.

Como declarar? Não é via TurboTax ou IRS. Declarar até 15 de Abril de cada ano via site do depto do tesouro americano neste link: https://bsaefiling.fincen.treas.gov/NoRegFBARFiler.html Completando isto devemos estar quites com o IRS, a menos que caiamos na “malha fina” deles.

Um pouco de contexto

As leis tributárias brasileiras são sempre colocadas como as mais complexas e que mais demandam tempo no mundo, como vemos nesta reportagem da Forbes.

Recentemente a Turquia passou a frente como o país com as leis tributárias mais complexas de acordo com o ranking da TMF group

Isto é verdade como bem sabemos, já que os impostos são diferentes em diferentes alíquotas nos diversos níveis de governo (municipal, estadual e federal), mas isto afeta principalmente as empresas e organizações. Para a declaração do imposto de renda pessoa física o Brasil está longe de ser o pior deles ao contrário dos EUA.

IRPF no Brasil e nos EUA

É chegada a hora novamente de acertar conta com o leão referente ao período de 2017. Atente-se para algumas pequenas mudanças este ano. IRPF começa a ser recebido em 1º de março.

Para começar, no Brasil a própria receita federal disponibiliza um software GRATUITO gerador da declaração para que qualquer cidadão possa declarar seus rendimentos e pagar seus tributos sem pagar por isso. Na ajuda do software você encontra praticamente todas as leis e uma explicação detalhada de como proceder a declaração além de central telefonica tira-duvidas.

Nos EUA, não há isso para todos. A receita federal americana, o IRS, disponibiliza apenas formulários no site deles (recentemente até possibilitam a declaração online para quem tem baixa renda).

O grande problema está ai. No ano de 2018 são 117 formulários disponíveis. Não é erro de digitação não, (veja aqui) são mais de cem formulários e o contribuinte americano precisa verificar quais se aplicam a sua situação fiscal, ou seja, um cidadão comum não tem a menor ideia de qual utilizar.

Já viu onde estou querendo ir.

Lá é preciso contratar serviços online (como TurboTax) ou escritórios especializados para elaboração e aconselhamento tributário para poder pagar seus impostos. O americano em média gasta 300 dólares e 13 horas para declarar seu imposto, mas isto nos casos comuns. Lá você tem que pagar para poder pagar. Um absurdo! Mas não podia ser diferente na terra onde só o dinheiro importa não é mesmo ?

Além disso, muitos desses tax advisers e escritórios contábeis nem mesmo entendem os casos mais complexos como de um resident alien (RA) com rendimentos em outros países, por exemplo e você pode gastar muito mais de 300 dolares para declarar e ser auditado e multado mesmo assim por falha de entendimento do escritório (antes que perguntem eles te fazem assinar um contrato os isentando de culpas por erros, pode isso ?!).

Se você for um brasileiro sendo deslocado pela sua empresa para trabalhar numa filial naquele país então (meu caso), como é o caso do nosso colega do blog Executivo Pobre, a coisa piora ainda mais. Não é o caso do EP que fez muito bem a lição de casa já, mas você pessoa comum (como aconteceu comigo), chegará lá sem a menor noção de como fazer sua declaração de imposto de renda. Se você for igual a muitos de nós, autodidatas, perceberá facilmente por si só que este tema é MUITO complexo nos EUA e logo sentirá saudade do programa IRPF da receita brasileira.

A primeira coisa a identificar é como você é tratado pelo IRS. No ano que você chega você é considerado Resident Alien Dual, ou seja, parte do ano residente lá e parte do ano residente no Brasil, ai vai depender de quanto tempo passou em cada país e as regras e formulários para isso são uns. Depois disso você é considerado Resident Alien se tiver visto de trabalho ou Green card, e ai meu amigo, tudo é tributado no mundo todo. Se você recebeu 10 reais de dividendos no Brasil, EUA vai pegar sua parte nos seus rendimentos lá. Tem investimentos na poupança, mesmo isentos no Brasil eles vão te cobrar impostos (injusto? acha que eles se importam?)

Ai você começa a tentar entender como declarar isso. Você sabe que precisa, mas tentar fazer você mesmo é como achar uma agulha em um palheiro de formulários e regras intermináveis.

(2020) Vivendo no Brasil e em outro País: Dupla Residência Fiscal, Acordos Brasileiros e Reciprocidade

Ai inventaram o tal do FACTA

Não sei se já ouviram faltar do FACTA. O Facta nada mais é do que uma lei onde os EUA obrigam praticamente todos as instrituições bancárias de todos os países a quebrarem o sigilo bancário de todos os cidadãos americanos e qualquer residente nos EUA com investimentos naquele país em troca de poderem continuar fazendo negócio com eles.

Esta lei que, com o pretexto de tentar previnir o financiamento do terrorismo (como se terroristas usassem bancos), torna legal a quebra do sigilo bancário de qualquer pessoa, mesmo que vá contra as leis do próprio país, já que firmam tratados bilaterais, pois nenhum banco quer deixar de poder fazer negócios com eles – Leia o acordo Facta IRS x Brasil de 2015.

A implicação para você, é que se não declarar rendimentos obtidos no Brasil quando você estiver nos EUA, através dos formulários que depois de muita leitura encontramos(FBAR, Form 8938 e 1099-INT) você pode ser multado pesadamente ($100.000 por ano), além de poder perder 50% do valor da conta e quem sabe passar uns dias atras das grades. Não é a toa que nunca antes tantos americanos estão renunciando a cidadania americana e buscando outros países para viver, leia.

Welcome to America, or should I say, China !

IRPF não parece tão ruim agora…

Bom amigos, sei que tem muitas pessoas da blogosfera e leitores estão organizando os dados para fazer seu IRPF neste momento. Muitos também acham os EUA o melhor e mais justo lugar do mundo, mas tendo vivido lá e sofrido na pele, gostaria de deixar essa mensagem. Façam o IRPF com tranquilidade, pois apesar do Brasil ter seus problemas (e são muitos), ainda temos uma receita federal que facilita as coisas para nós cidadãos. Ah mas eles facilitam por que querem nosso dinheiro. Sim! Ninguém gosta de pagar impostos, mas posso dizer com experiência que a sensação é muito pior quando você tem que pagar para poder pagá-los.

Boa temporada de declaração de impostos – Happy tax season !

Em podcast:

SEMPRE LEMBRANDO QUE NÃO SOMOS CONTADORES OU PROFISSIONAIS DA ÁREA. SOMOS APENAS UM BLOG QUE CONTA EXPERIÊNCIAS PRÓPRIAS ENTÃO NÃO NOS RESPONSABILIZAMOS POR QUALQUER USO DAS INFORMAÇÕES AQUI CONTIDAS.

______Cadastre seu email em um click e receba nossos novos posts assim que eles forem publicados Isenção de responsabilidade: Todo conteúdo publicado neste site baseia-se no direito de expressão garantido nos arts. 5º, IV e 220 da Constituição Federal de 1988. Não somos profissionais de investimentos, CFA, CPA nem consultores financeiros licenciados. Nenhum ativo e/ou estratégia de investimentos aqui mencionados deve ser considerado indicação de investimento. Este blog representa apenas opiniões e decisões pessoais, que podem não ser apropriadas para outros investidores. Por favor, use o bom senso e/ou consulte um profissional de investimento certificado antes de investir seu dinheiro. AA40 não é responsável pelos resultados de suas decisões, nem responsável pelos comentários postados pelos leitores ou pelo conteúdo de quaisquer sites vinculados. Este blog deve ser visualizado apenas para fins educacionais ou de entretenimento. Resultado passado não é garantia de resultado futuro. Não copie nosso conteúdo sem citar a fonte e pedir autorização.