Como sabemos, existe muito pouco estudo sobre independência financeira e aposentadoria antecipada no Brasil.

Com isto em mente e tentando adicionar a este conteúdo, elaboramos um estudo ainda preliminar (podem haver erros) mostrando o que aconteceria se alguém tivesse aposentado com 1 milhão de reais em 1995, primeiro ano inteiro após o estabelecimento do plano real e estabilização econômica do Brasil.

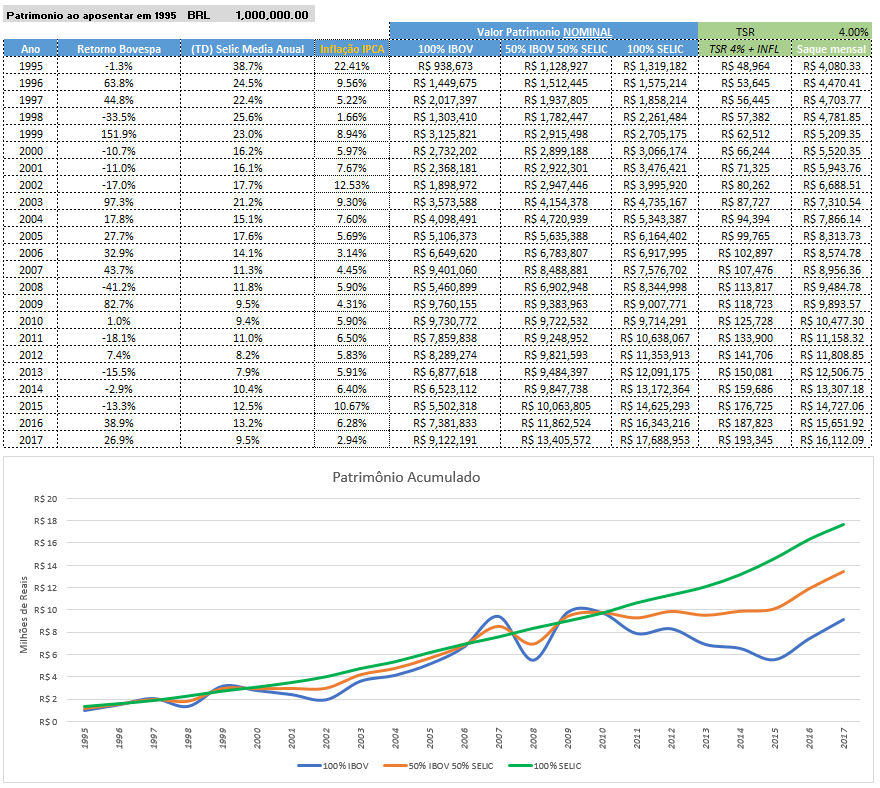

A tabela abaixo mostra este estudo. De 1995 até 2017, comparando três cenários:

- Arrojado: Investindo 100% em bolsa. Para isto utilizamos o retorno anualizado bruto do índice IBOVESPA com dividendos reinvestidos.

- Conservador: Investindo 100% em Tesouro Direto Selic. Sabemos que o TD só iniciou em 2002, mas utilizamos a taxa de juros Selic histórica como benchmark para analisar o retorno bruto em renda fixa (sempre muito próximo ao CDI);

- Moderado: Mix– Misturando 50% em bolsa e 50% Juros Selic

Consideramos que o “aposentando” iniciará com 1 milhão de reais de patrimônio e usará a famosa TSR 4% da qual o movimento FIRE é tão adepto, ajustando o valor sacado pela inflação (IPCA) todo o ano, incluso no primeiro. Não consideramos custos operacionais e impostos. O Valor Patrimonial Nominal mostrado abaixo é após o saque da TSR 4% ajustada pela inflação uma vez ao ano (consideramos que o imposto é pago com dinheiro do saque da TSR para facilitar os cálculos). No livro incluiremos os detalhes descontando o Imposto de Renda em detalhes. \

| Fonte: AA40, cópia proibida sem autorização – Clique na imagem para ampliar |

Como vemos acima, a variação patrimonial de quem investiu puramente no índice Bovespa é extremamente grande. Poucas vezes o patrimônio de quem investiu puramente em renda variável ou mix 50/50 ultrapassou quem investiu puramente em juros, apenas em 1999, 2007 e 2009 por breves períodos.

O investidor moderado que misturou as duas classes de ativo (também recomendado pelo estudo da TSR americana) adicionou volatilidade a sua carteira quando comparada com a do investidor conservador, porém não sofreu tantas oscilações quando o investidor arrojado puramente de renda variável. A porção de renda fixa serviu para suavizar as oscilações, objetivo este muito comum para quem conhece a teoria da composição de carteiras.

Graças a inflação muito alta em 1995, o salário médio mensal superou os 4 mil reais e quadruplicou nestes 23 anos. O princípio de ajuste anual da TSR pela inflação faz com que você nunca perca poder de compra.

Apenas 23 anos de histórico

Como nossa economia estável (plano real) é relativamente jovem, temos apenas 23 anos de dados para podermos analisar, ainda aquém dos 30 anos do estudo da TSR original.

Com este detalhe em mente, ainda é possível dizer que, para o período de 23 analisado aqui, a TSR 4% se mostra 100% segura tanto para o investidor de renda fixa quanto para o investidor de renda variável e também aquele que mistura as duas classes de ativos.

Curiosidade: Qual TSR máxima até agora ?

Simulamos também qual a TSR máxima possível para ficar sempre no azul durante estes 23 anos, ou seja, qual o percentual máximo daqueles 1 milhão de reais iniciais eu poderia sacar para nunca ter o patrimônio totalmente consumido nestes 23 anos da análise. A resposta que obtivemos foi de 8,34% de TSR, ou seja, se tivéssemos sacado 8,35% como TSR fixa, em 2017 o investidor de renda variável pura teria consumido todo o patrimônio e ficado no vermelho.

Para o investidor de juros (renda fixa), a TSR máxima foi de 10,3% sem exaurir o patrimônio, enquanto o investidor do mix 9,45%.

Conclusões

Todo cuidado é pouco ao analisar estes dados. Juros reais foram muito mais altos no passado porém estão diminuindo gradativamente, a bolsa teve sua década perdida, então não se pode nem pensar em utilizar estas TSR máximas calculadas acima como base para algo – fica apenas como curiosidade.

Mostramos neste estudo que a TSR 4% sim é muito segura para o período analisado de 23 anos no Brasil para qualquer classe de ativos; a volatilidade da renda variável no Brasil é brutal; misturando renda fixa e renda variável conseguimos reduzir a volatilidade; rendimento passado não é garantia de rendimentos futuros; renda fixa no Brasil está longe de ser perda fixa.

Não tem 1 milhão de reais? investindo 10 mil reais em 1995 na Selic vc teria hoje quase 300 mil reais.

Abrimos para comentários e, se por ventura acharem algum erro de cálculo nos informem. Como expusemos, este é um estudo preliminar. Em breve publicaremos a parte 2 mostrando o patrimônio corrente simulando alguém aposentando em 1996, 1997…até 2017 além de alguns detalhes da inflação/retorno real, etc – fiquem ligados.