Pagar dívidas ou Investir. O que fazer primeiro?

Segundo o SPC, em 2016 a dívida média do brasileiro era de R$ 3,422 reais. Quase 60% dos consumidores endividados nem ao menos sabem quanto devem e 43% ficaram com dívidas no cartão de crédito. A coisa não vai bem e muito disto deve-se a falta de qualquer conhecimento financeiro e de investimentos da grande maioria.

Segundo o SPC, em 2016 a dívida média do brasileiro era de R$ 3,422 reais. Quase 60% dos consumidores endividados nem ao menos sabem quanto devem e 43% ficaram com dívidas no cartão de crédito. A coisa não vai bem e muito disto deve-se a falta de qualquer conhecimento financeiro e de investimentos da grande maioria.

Supondo que você está empregado e recebendo todo o final de mês, qual seria a melhor opção para você, investir ou pagar as dívidas?

Existe uma sequência lógica que todo planejador financeiro vai seguir e vai recomendar que é:

1) Se livre de dívidas

2) Faça uma reserva de emergência de emergência de 6 meses de gastos

3) Invista

Enquanto esta sequencia faz todo o sentido e é aplicável para 98% dos casos, você deve conferir se realmente vale a pena pagar suas dívidas (que não estejam em atraso) antes de investir.

Não é o caso do cartão de crédito e da maioria dos financiamentos, mas em alguns raros casos, os juros que você pode estar pagando em uma dívida pode ser inferior aquela que você está sendo remunerado pelo seu dinheiro em uma aplicação financeira.

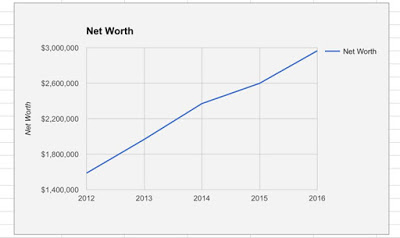

Por exemplo, um financiamento de imóvel ou carro que fez há algum tempo quando os juros eram baixos pode ser vantajoso para você não quitar quando puder, mas pagar o mínimo todo mês e investir o restante. No final do período você poderá quitar a dívida e vai sobrar a diferença dos juros maiores que você foi remunerado no seu investimento.

Então, a sequência lógica correta que você deve seguir seria esta:

1) Conheça suas dívidas e os juros de cada uma.

2) Conheça o juro médio que está recebendo nos seus investimentos

2) Ordene suas dívidas em em ordem decrescente de juros:

3) Renegocie e se livre o mais rápido possível das dívidas com juros maiores do que os juros líquidos que está recebendo ao investir

4) Faça sua reserva de emergência

5) As dívidas com juros menores podem ser pagas conforme vencimento das parcelas, pois seu dinheiro investido pode pagá-las e sobrará uma pequena diferença ainda.

6) Continue investindo inteligentemente e ao rumo de sua independência financeira

Pode parecer que se livrar das dívidas o mais rápido possível é a coisa mais sábia a fazer mas nem sempre é assim. Existem as chamadas dívidas boas que são de juros baixos e que te ajudam a aumentar seu patrimônio ao longo do tempo. Dívidas ruins são aquelas que são feitas por impulso ou para consumo e estas sim devem ser evitadas a todo custo pois não agregam em nada na sua vida financeira.