Por que e até quando seus aportes são mais importantes do que o retorno obtido

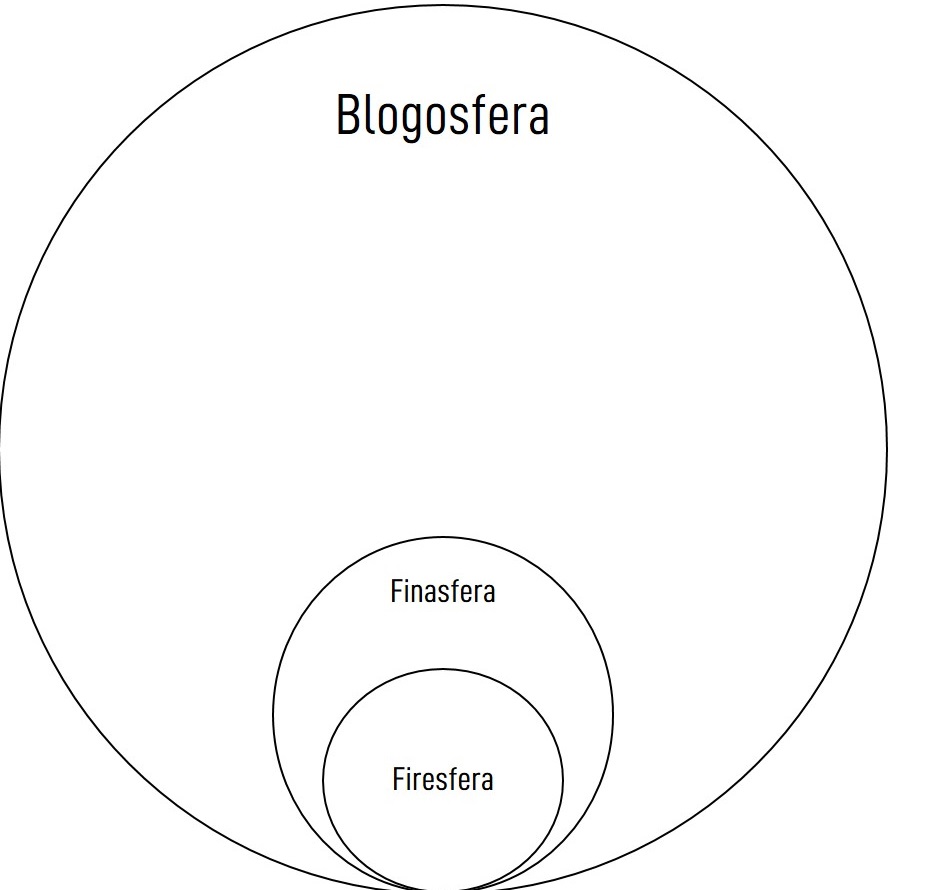

Aceitando que é extremamente improvável sermos livres do sistema financeiro e seus mandos e desmandos, como muito bem explicou o SrIF365 no seu último podcast, resta a nós investidores procurarmos investir em ativos com o melhor desempenho total possível, com custos o mais baixo possível também. Porém o segredo para a construção de riqueza tem muito mais a ver com quanto você consegue poupar e investir do que a taxa de retorno obtida com seus investimentos.

Contudo, a partir de certo patrimônio e fase da vida, as coisas mudam um pouco. Veremos a seguir por que os aportes influenciam muito mais sua jornada FIRE e como calcular o ponto em que é preciso se preocupar mais com investir melhor e menos com manter uma taxa de poupança tão alta.

Para quem está iniciando ou está on meio da jornada FIRE, a quantidade de dinheiro que você aporta na sua carteira é muito mais importante do que os fundos e instrumentos de investimento em que o dinheiro está aplicado, e a primeira razão disto é que você pode, embora pareça que não, controlar muito bem quanto economizar, mas o retorno da sua carteira é muito mais difícil de controlar.

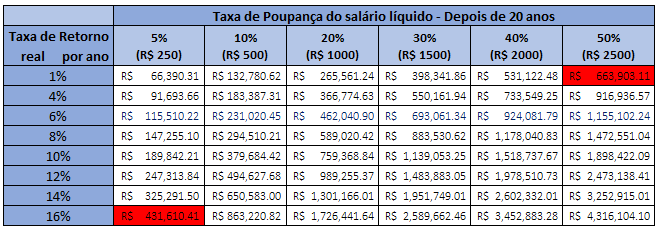

Para ilustrar isso, vamos imaginar duas pessoas. Os dois ganham 5 mil reais por mês já líquidos de impostos. A pessoa "A" consegue poupar apenas 5% dessa renda, ou seja, R$ 250 por mês. A pessoa "B" já consegue poupar 50% desta renda, ou seja, R$ 2500 por mês.

Vamos supor que B invista apenas em renda fixa e gere apenas 1% de retorno real por ano, já a pessoa A, que investe apenas 5% do rendimento, invista só em renda variável e que, tudo correu espetacularmente bem e obteve uma taxa de retorno real líquida de 16% ao ano.

|

| Fonte: Compilado pelo AA40 |

Observando os dois valores em vermelho percebe-se, por incrível que pareça, que aquele investidor (B) que apenas aportou na poupança e conseguiu míseros 1% ao ano de rendimento real possui mais de 200 mil reais a mais do que a pessoa A que apenas aportou 5% do salário mas obteve rendimento real de 16% a.a. (vamos aqui desconsiderar o risco inerente a este perfil do investidor A que é muito alto).

Embora este exemplo ilustre situações otimistas e pessimistas extremos, fica claro que a taxa de poupança é muito mais importante do que a taxa de retorno de um investimento e é onde nosso foco deve estar, pelo menos no início da acumulação de patrimônio.

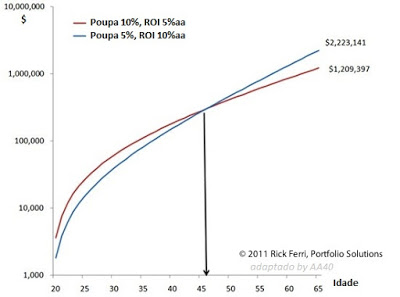

Um estudo de Rick Ferri publicado em 2011 demonstra que, tomando duas pessoas que trabalham no mesmo emprego estável com exatamente o mesmo salário. Um economiza 5% e ganha 10% de retorno anual. O outro economiza 10% do salário e ganha 5% de retornos anuais. Demora mais de 25 anos para aquela pessoa com retorno de 10% a.a. passar a frente da pessoa que aporta o dobro:

O Ideal

Claro que, idealmente, a taxa de poupança e também a taxa de retorno devem ser maximizadas para melhores resultados, como se observa na parte inferior direita da tabela, porém, para um retorno médio com risco bem moderado de 6%a.a, a diferença entre poupar 5% e 50% é você ter apenas 100 mil ou mais de 1,15 milhão de reais daqui a 20 anos.

Mais importante que o valor é o fato que, este valor de mais de 1 milhão de reais poderá facilmente gerar renda passiva para cobrir os 50% de gastos da pessoa B ao passo que a pessoa A que economizou apenas 5% da renda, os 115 mil reais não gerarão nunca a renda passiva necessária para cobrir os 95% do salário de gastos recorrentes (a valor presente).

No que focar e quando focar

Mas então, o que é mais importante? Investir melhor ou poupar mais? Claramente a taxa de poupança tem um impacto muito maior no tempo para atingir FIRE, sendo até mesmo mais importante que o retorno obtido nos investimentos no inicio. Para o investidor iniciante com poucos recursos a taxa de poupança tem um papel muito mais importante no seu sucesso ao longo prazo ao passo que o retorno sobre investimento tem muito mais impacto para o investidor já com um grande capital acumulado, como vemos neste excelente post to Viagem Lenta. À medida que sua carteira cresce longo da sua vida, os benefícios das altas taxas de poupança diminuem e os benefícios do retorno do investimento aumentam, mas, no início, concentre-se em aumentar e manter uma alta taxa de poupança. O impacto no retorno total no final é matematicamente inegável como vimos acima. Pense que:- Supondo um rendimento de 10% ao ano sobre um montante de R$ 1.000 serão apenas 100 reais. Isto você gasta em um jantar em uma noite. Já 10%a.a. sobre 2 milhões de reais são 200 mil reais, que pode ser dinheiro suficiente para realizar muitos sonhos ou cobrir despesas de vários anos, dependendo da pessoa. Assim fica mais claro o que estamos falando.

Sou um grande defensor de priorizar aporte vs rentabilidade. Na minha opinião na fase de acumulação deve-se focar nos aportes e buscar uma rentabilidade POSITIVA. Sua tabela mostra bem o efeito ao longo do tempo.

Abs!

Valeu EI. A matemática é clara não é mesmo. Grande abraço

De novo? Seus posts são excelentes. Publique coisa nova!

Heheheh sorry, tá faltando assunto. Ajuda aí com dicas, sugestões e material kkkkk abcs

Aa40, você poderia indicar algum post sobre formação de carteira? Lá fora estou com o VTI da Vanguard. Mas aqui carece de uma opção similar. Valeu.

Filipe, falamos um pouco sobre algumas opções neste post.

https://aposenteaos40.org/2019/10/por-que-e-preciso-indexar-mesmo-no-brasil.html

Vou ver o que mais posso te indicar e retorno. Abcs

Fale sobre alguns sites estrangeiros, tipo onde encontrar informações sobre etf, stocks e reits. Tem algum site free como o status invest aí nos States? Mercado americano é gigante e falta conteúdo de como escolher onde investir.

Obrigado pela sugestão. Já publicamos alguns post sobre isto mas vou ver se trago mais.

https://aposenteaos40.org/2018/10/seeking-alpha-fonte-de-conhecimento-e.html

https://aposenteaos40.org/2018/06/entrevistamos-o-divgro-confira-as-dicas.html

https://aposenteaos40.org/2018/05/acoes-de-crescimento-de-dividendos-mais.html

https://aposenteaos40.org/2017/03/quer-saber-quais-os-melhores.html

Abcs

AA40, como sugestão:

1) Fazer mais estudos de casos (se parou pq não recebeu mais divulgue aí, qqer coisa envio o meu).

2) Simulação (50% RF x 50RV, com ou sem retiradas ao redor dos 4% na últimas décadas, sei que já fez algumas. Uma nova poderia ser o que é sugerido pelo Taleb, que não vi ninguém fazendo, basicamente 90% tselic e 10% em n ativos de muito risco. Sei que é difícil colocar opções etc nessa simulação, mas poderia testar com small caps, btc e mais alguns 'ativos' de altíssimo risco nos 10%).

Aproveitando esta sequência de comentários se sugestões, vai aqui a minha: investimentos em fundos de previdência x fundos "normais", as vantagens (rebalanceamento de carteira e não ter limitação em aportes em fundos de previdência, por exemplo) e as desvantagens (rentabilidade menor nos fundos de previdência em razão das limitações da SUSEP e CMN).

Sei que você é adepto de investimentos em ETF, mas de qualquer forma acho interessante abordar este assunto (no exterior eu concordo ser melhor investir em ETF, em razão dos índices serem melhores precificados, mas no Brasil eu ainda acho melhor investir em fundos ativos, principalmente em razão da métrica do índice IBOV).

Sidnei, tá ai algo que preciso estudar. Planos de previdência privada. No passado costumava ser o pior negócio devido as taxas e mais taxas, mas nos últimos anos está ficando interessante. Não sei o suficiente para escrever nada sobre eles ainda, mas vou pesquisar. Abcs

Sem dúvidas! Não é à toa que praticamente todos os Fires da blogosfera (nacional ou gringa) tinham excelentes salários e excelentes taxas de poupança. A única exceção que me recordo é o Jeremy do Early Retirement Extreme.

Abraço,

http://www.aposentecedo.com

Verdade AC. Jeremy vai um pouco ao extremo e atrai muita crítica com isso, mas acho a filosofia de vida dele genial, mas basta casar e ter filhos que isso não se aplica mais tão facilmente. Abcs

Procuro investir o maior valor possível.

way to go, Beto ! Abcs

Gostaria muito de um posto sobre as vantagens e desvantagens de investir fora do Brasil, especialmente com relação a sucessão também… Vc concorda que o ideal seria começar a investir fora após poupar o 1° milhão?

Olá Unk. Escrevemos algo sobre o tema (EUA) aqui

https://aposenteaos40.org/2018/11/como-funciona-o-imposto-de-renda-para.html

Existem prós e contras e o imposto de sucessão sem planejamento (trust) pode ser bem pesado caso vc nao seja tax residente americano.

O patrimônio ideal para começar vai depender de muitas variáveis. No passado diria que era entre 500k e 1M, mas acho que já dá pra começar antes hoje em dia, em virtude da moeda, instabilidade, falta de perspectivas brasileiras, etc. Abcs

Acho que você reescreveu esse poste por causa da minha resposta no poste anterior, que não acompanho rentabilidade. rsrs.

Uma observação que faço, é que a depender do nível de poupança, maior que 75%, o rendimento anual nunca ultrapassará o aporte, então o aporte vai ser sempre o mais importante.

Foi não, meus posts geralmente estão agendados há semanas. Não sei se concordo com sua lógica ai, se os rendimentos foram sobre 5 milhões e aporto 5 mil mensais?

Excelente! Concordo em priorizar aportes, mas conforme citado a solução não precisa ser binaria, a combinação dos dois é um acelerador fantastico para atingir FIRE 🙂

Sucesso! Abs

Exato! Abcs

Excelente! Muito em linha com o que eu penso, turbina tudo que posso agora e ir diminuindo com o tempo.

Pela lógica matemática, é isso mesmo EI. Abcs

Sempre acompanho os artigos do blog, acompanho esse e outro sobre IR são meus prediletos.

Legal Paulo. Muito bom ler isso. Volte sempre. Abcs