PWR: A Taxa de Retirada Perpétua

Quando se trata de duração da aposentadoria, quase qualquer material que você encontra hoje se baseia na mesma suposição que William Bengen usou no seu estudo de 1994- A regra dos 4% - que uma pessoa típica se aposenta aos 65 e vive mais 30 anos. Além disso, ele define o sucesso como nunca ficar sem dinheiro em 30 anos com base no desempenho histórico conhecido de um portfólio. Ao falar sobre o aposentado médio, essa não é uma métrica questionável, mas estatisticamente falando, há uma boa chance de você pessoalmente não ser um mediano, muito menos se você fizer parte da comunidade FIRE. Neste grupo estão pessoas que planejam se tornar independentes financeiramente e viver dos frutos de sua carteira por 40 ou até 50 anos ou, em alguns casos, até mais.

Mas qual é a taxa de retirada segura a ser usada para uma aposentadoria muito longa?

Quando tratamos disto, devemos incorporar outro conceito, não o da Taxa Segura de Retirada mas sim uma TAXA PERPÉTUA DE RETIRADA.

Mas o que é a TAXA PERPÉTUA DE RETIRADA (PWR)?

Por definição, as taxas de retirada seguras olham para a taxa de fracasso. Eles são explicitamente definidas para fazer com que você apenas não fique sem dinheiro sob certas condições históricas. Em contraste, as taxas de retirada perpétua (ou PWR-perpetual withdrawal rate) seguem a primeira regra sobre investimentos - não perca dinheiro!

Essas TAXA PERPÉTUA DE RETIRADA são as taxas de retirada que preservaram o principal original ajustado pela inflação mesmo no final do pior período de tempo no horizonte definido de duração. Ao resistir ao pior cenário e deixar você com a mesma quantia de dinheiro com que começou, você estará preparado para começar tudo de novo após um eventual cisne negro. Mesmo se você não tiver sorte e o pior cenário se repetir, seu portfólio inicial ainda estará protegido. As taxas de retirada perpétua são projetadas para durar para sempre, e é por isso que são populares entre os fundos de faculdades americanas, famílias ricas e investidores institucionais.

Calcule a sua PWR no PortfolioCharts, clicando aqui e entrando com sua alocação e anos FIRE. Também usando o simulador Monte Carlo onde ele te dá o Perpetual Withdrawal Rate.

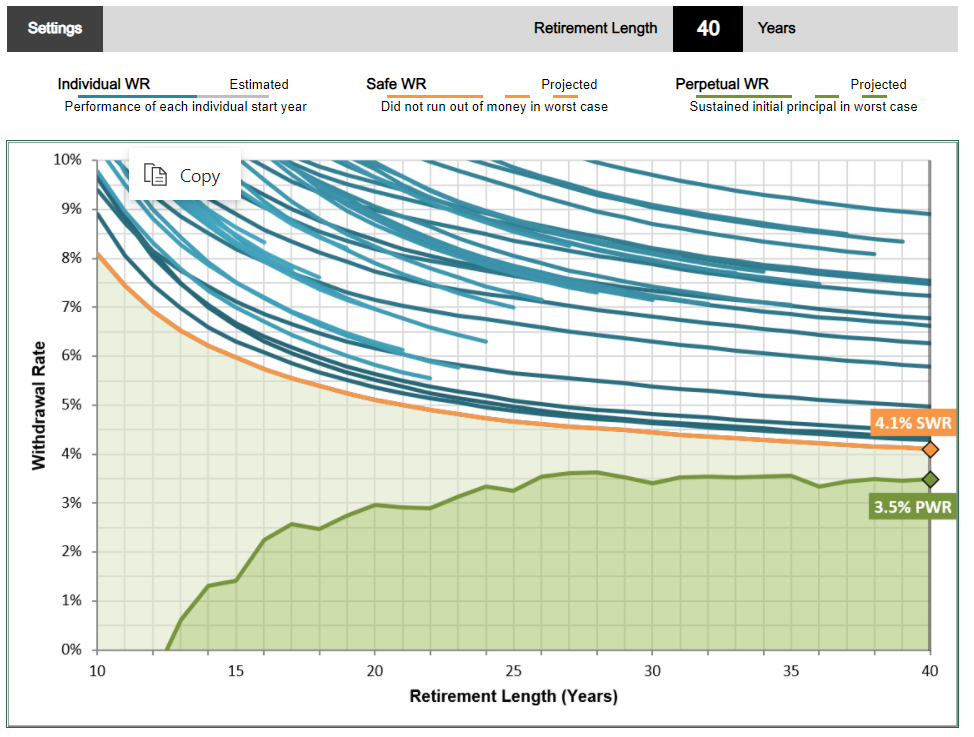

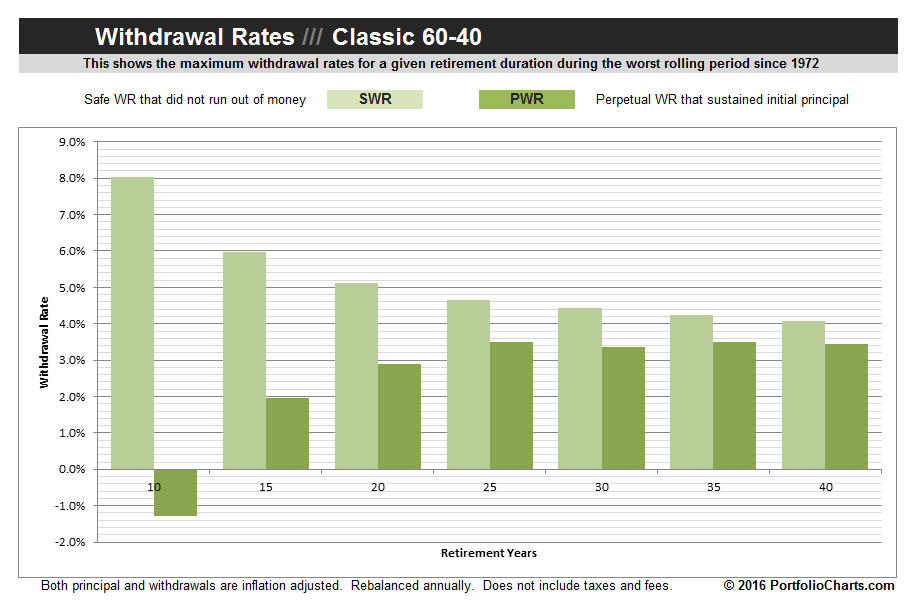

Vejam que interessante esta métrica quando comparada a TSR:

TSR e PWR de uma Carteira. Como Simular

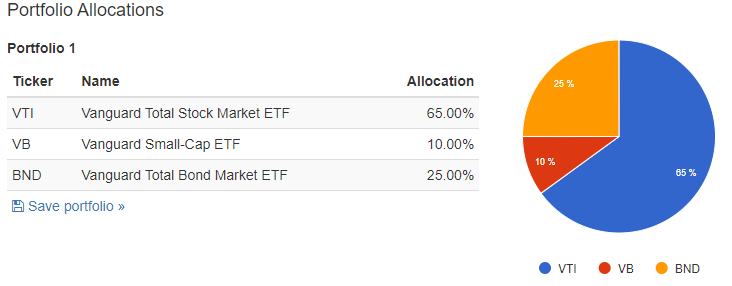

Usando uma carteira 75% RV e 25% RF nos EUA, vamos simular no PV quais seriam a SWR e a PWR histórica da mesma:

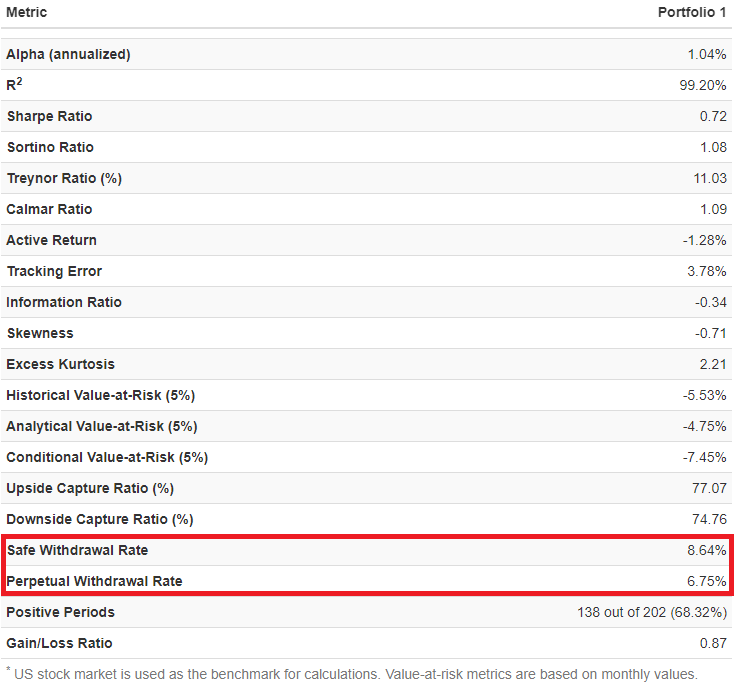

Como BND não tem um histórico tão longo, a PV recomenda usar o Fundo VBMFX como alternativa e VTSAX para o VTI que são a mesma coisa. Rodando a alocação, historicamente desde 2004 temos que a TSR foi de 8,64% e a PWR foi de 6,75% para a carteira (logicamente utilizando a inflação americana).

Cuidado com a Taxa de Retirada perpétua no PortfolioVisualizer

A taxa de retirada perpétua calculada pelo PortfolioVisualizer é diferente do PortfolioCharts. No PV é o percentual do saldo da carteira que pode ser sacado no final de cada ano, mantendo o saldo da carteira ajustado pela inflação (retirada percentual). A taxa de retirada perpétua é específica do período de tempo e do retorno, portanto é útil só como uma métrica de comparação relativa, não como um valor absoluto.

Quer saber quanto é a PWR no Brasil? Leia aqui, pois já calculamos para você

Conclusão

As taxas de retirada perpétua são projetadas para manter o principal e servem como guias eficazes ao longo da jornada FIRE para garantir que você está no caminho certo. Elas não se limitam aos parâmetros da TSR. Não se limitam a 30 anos e a apenas não ficar sem dinheiro.

Permanecer fundamentado no mundo real tornará qualquer plano FIRE muito mais fácil de sustentar por toda uma vida de investimento do que confiar numa TSR que olha apenas para o valor final no longuíssimo prazo. Planejar usando a PWR deixará seu plano mais seguro. Contudo, a TSR não deixa de ser um balizador extremamente simples e importante para o iniciante no mundo FIRE conhecer, já que ela permite traçar com rapidez e facilidade o objetivo final, se tornando algo concreto em meio a um "poupar para poupar" sem um objetivo definido.

Fonte: Adaptado de portfoliocharts.com

Essa é a que eu vou usar. Muito mais segura. Não quero consumir meu principal nunca.

Após estudar bastante as várias opções de retirada anual, após declarar Fire aos 40 anos, considero o mais seguro adotar a seguinte fórmula: veja qual sua expectativa de vida dada sua idade atual é dívida seu valor investido pelo número encontrado. A cada cinco anos repita essa conta, utilizando a tabela de expectativa de vida do IBGE. No meu caso, encontro 35 anos, portanto se tenho 3,5 milhões, posso retirar 100 mil reais por ano. Não atualizo pela inflação automaticamente, somente quando não é possível alterar a minha cesta de compras. Risco dessa metodologia e sobrar dinheiro para meus parentes.

Legal Vitor mas o grande problema dessa metodologia é que hoje, com R$ 8,333 você vive bem, mas e daqui 10/20/30 anos, sem corrigir, R$ 8,333 mensais comprarão praticamente nada. Abcs

Vou corrigir sim, mas não automaticamente, pois sempre há possibilidade de rever algumas despesas antes. É bom ressaltar que a medida que o tempo passa a expectativa de vida e menor e portanto dá para sacar mais, entendeu?

Imagine que com 70 anos completos a expectativa seja de 18 anos. O montante então nessa idade será dividido apenas por 18 e não 35. Faça algumas simulações e veja como essa regra é segura e ao mesmo tempo flexível pois se vc conseguir bons retornos ao longo do tempo poderá sacar mais, se não, sacará menos. Pense com calma. Abs

Entendi. Vou dar uma simulada com mais dados para ver o que obtenho. Se tiveres uma planilha gsheets para colocar o link ai seria legal vermos seus cálculos. Abcs

Boa noite, AA40.

Interessante o estudo e é o que se quer: usar a renda e manter o patrimônio corrigido pela inflação como mínimo.

Mas esta TPR vale para os EUA e determinadas condições (RV 75% + RF 25%).

Qual seria a estimativa para TPR no Brasil considerando nossas condições de mercado?

Muito obrigado e parabéns pelo trabalho.

João Garcia.

João, ai caimos sempre no mesmo problema que temos no Brasil ao calcular a TSR. Não temos histórico. Nossa bolsa em R$ tem apenas 26 anos. Nenhum período de 30 anos ainda para termos uma TSR de verdade. Para temos uma TPR então seria preciso no minimo 45 a 60 anos de dados.

Mas pelos números que temos obtido na nossa série sobre a TSR no Brasil, estimo que 4% seria razoável ou uns 3.5% para garantir. Abcs

Obrigado pelo retorno, AA40.

Estou em uso da renda, aposentado, e me preocupo muito com o assunto.

Consigo girar o mês com 3% do PL, vou tentar manter assim ao longo dos próximos anos.

Abs.

3% acho que está bem conservador, mas falo isso sem conhecer sua carteira, mas considerando com temos IPCA+ pagando 5% real bruto hoje não está mal …abcs

Sim,

e TD a IPCA + 5% real bruto aa permite TSR de 4% aa, segundo estudo aqui do blog.

Valeu, abs e obrigado.

Esse devia ter sido o primeiro post desse blog. Regra dos 4% nao tem nada haver com FIRE – é um calculo pra quem faz a corrida dos ratos completa e nao quer morrer na sarjeta, na realidade dos EUA.

Taxa de Retirada Perpetua é o calculo correto para se usar, principalmente se vc tem filhos e quer acumular riqueza por geraçoes. Se 3-4 geracoes fizerem isso consistentemente, é uma nova familia bilionaria, sem corrupçao, sem explorar os outros e sem nenhum brilhantismo.

Tirando o Viver de Renda que só posta raramente e com muito atraso, acho que esse é o unico blog sobrevivente de quando eu comecei a acompanhar esse assunto ha meros 4 anos atras. Pelo visto a chance de sucesso de FIREe é mais baixa que a de Day Trader kkkk

Certo anon, mas para vc ver como cada pessoa pensa diferente. A principal crítica que recebo sobre FIRE é que a maioria não quer deixar herança nenhuma e quer gastar tudo antes de morrer. Você já acha o contrário, que é para acumular riqueza por várias gerações. O povo é isto, sem consenso nenhum; nem Jesus agradou a todos então fica a cargo de cada um planejar como prefere.

A chance de sucesso FIRE é tão grande quanto sua perseverança. Por que você acha que sumiram os FIRES? Pq 99% quer ganhos a curto prazo (vida a quantidade de empolgadinhos com criptos) e quer curtir a vida como se não houvesse amanhã (ostentadores). Os poucos de nós frugais e resistentes persiste.

Abcs

a chance de sucesso como FIRE é tao grande quanto qualquer outra. Quantos jogam futebol profissional e quanto jogam na selecao brasileira? Quanto empreender num negocio proprio e quantos sao bem sucedidos? Tudo na vida é assim.

E sobre a questao de gastar tudo em vida ou deixar para os descendentes, nao acho que é uma questao de consenso mas sim uma escolha pessoa. Alem disso, é uma questao de definicao: viver de economias e viver do rendimento de investimentos sao coisas totalmente diferentes. Regra dos 4% é viver de economias até a morte, nao é viver de renda passiva.

Vejo que vc também é um daqueles que falam “Eu foco em renda passiva então não vou usar a regra dos 4%”. Estude sobre a operacionalização da regra dos 4%. Recomendo ler este post onde já desbancamos este mito:

https://aposenteaos40.org/2019/11/sacando-os-4-porcento-tsr.html