A PRIMEIRA TAXA SEGURA DE RETIRADA (TSR) OFICIAL DO BRASIL

Prezados leitores, como sabem, acompanhamos anualmente a Taxa Segura de Retirada (TSR) e da Taxa Perpétua de Retirada (PWR) para o Brasil, atualizando os dados anualmente (posts anteriores da série). Mas esta edição é muito especial. Por quê? Temos ela, a TSR do Brasil.

Finalmente Temos 30 anos de dados no plano Real

Como vocês sabem, o estudo original de W. Bengen se baseou em retornos mistos de renda variável e renda fixa para períodos de aposentadoria de 30 anos nos EUA, em todos os períodos da histórica do mercado deles, e eles tem vários recortes de 30 anos possíveis na longa história do mercado americano.

No Brasil, finalmente completamos um recorte de 30 anos agora. O plano real e a estabilização econômica trazida por ele acabou de completar 30 anos, e como a TSR oficial é calculada só com no mínimo 30 anos de dados, temos agora como calcular a PRIMEIRA TSR OFICIAL DO BRASIL neste nosso primeiro período de 30 anos completos.

Metodologia

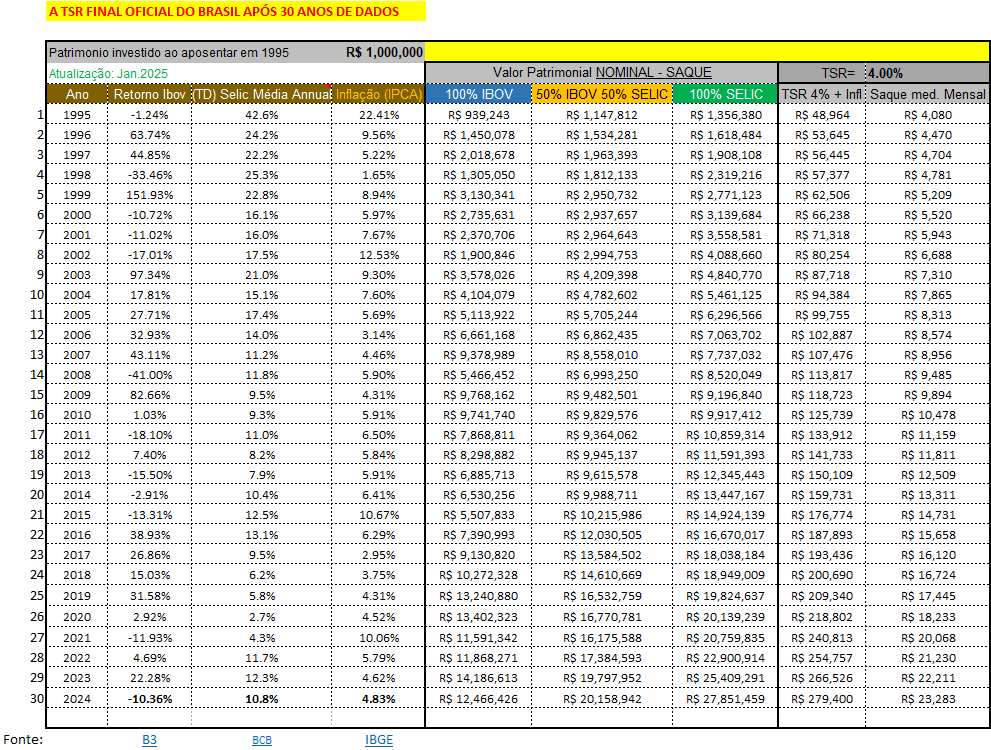

A metodologia vocês já sabem, mas vamos recapitular. Para a estudo, assumimos que uma pessoa declarou FIRE em Janeiro de 1995 com 1 milhão de reais. Sendo três cenários analisados. No primeiro o indivíduo investiu 100% no IBOV, nosso benchmark, o segundo cenário um 50%/50% entre IBOV e Selic/CDI, e um terceiro 100% em renda fixa atrelado a Selic/CDI. Lembrando novamente que o imposto de renda efetivo é particular de cada pessoa e parte dos saques que a TSR tem que cobrir. Para os investimentos em RF Selic só é pago no saque e sobre os rendimentos apenas, então, para efeitos de simplificação de cálculo, este será pago a partir do saque anual/mensal efetivo da TSR. Os saques (e rebalanceamento no caso da carteira 50/50) também são realizados no final do ano, ou seja, no primeiro ano em 31/12/1995, o indivíduo sacou a TSR já corrigida pela inflação daquele ano (R$ 48,964 no caso de uma TSR de 4%).

Vamos analisar, como de costume, a TSR que zera cada cenário no final desses 30 anos e também a PWR, ou taxa perpétua de retorno, que assume que você preserva seu capital inicial corrigido pela inflação no final do período de 30 anos (1 milhão de reais corrigidos pelo IPCA).

Os dados de 2024

Em 2024 o índice IBOVESPA fechou com uma queda de 10,36% ; a inflação IPCA fechou a 4,83%. A Selic média do ano de 2024 ficou em 10,8%.

- Inflação IPCA: +4,83% (Fonte: IBGE)

- Índice IBOV: -10,36% (Fonte: B3)

- Selic Média Anual: +10,8% (Fonte BCB)

Observação: Alguns leitores observaram alguns valores diferentes para Selic e Inflação em alguns dos anos que tínhamos nas tabelas das análises dos anos anteriores. Corrigimos estes valores com fontes mais seguras como BCB e B3. Por isso algumas das TSR e PWR dos posts dos anos anteriores podem ter mudado levemente.

A SafeMax (TSR)

Primeiramente, vamos analisar puramente usando a tradicional regra dos 4% da Taxa Segura de Retirada que é o número mais usado no mundo FIRE.

Aplicando ela, o investidor que declarou FIRE em Janeiro de 1995 com 1 Milhão de Reais, hoje teria, mesmo após os saques corrigidos pelo IPCA, 12 milhões de reais se aplicados no IBOV, 20 Milhões se aplicados metade no IBOV e metade em RF Selic e quase 28 milhões de reais se aplicado puramente em Renda Fixa CDI/SELIC.

Claramente então a TSR Máxima (Safemax) oficial no Brasil neste primeiro período é maior que 4%, certo? Vamos ver então qual seria a TSR SafeMax, ou seja, aquela que zera cada carteira no final dos 30 anos.

| Carteira | TSR SafeMax (30 anos) |

|---|---|

| 100% IBOV | 7,29% |

| 50% IBOV e 50% CDI/SELIC | 8,48% |

| 100% CDI/SELIC | 9,34% |

Como a TSR oficial usou 30 anos e uma carteira composta de 50% Renda Variável e 50% renda fixa, vamos assumir os mesmos parâmetros e declarar que :

A PRIMEIRA TSR OFICIAL DO BRASIL FOI DE 8,48%

A PWR (Taxa Perpétua de Retirada)

Para quem ainda não leu nosso post sobre a TAXA PERPÉTUA DE RETIRADA, ela é a taxa de retirada que preserva o investimento principal original ajustado pela inflação mesmo no final do pior período de tempo no horizonte definido de duração. Ao resistir ao pior cenário e deixar você com a mesma quantia de dinheiro com que começou e ainda corrigido pela inflação, você estará preparado para começar tudo de novo após um eventual cisne negro. Mesmo se você não tiver sorte e o pior cenário acontecer, seu portfólio inicial (também conhecido como principal) ainda estará protegido e este é uma taxa de retirada mais segura de se usar para os casos em que alguém vai viver FIRE por mais de 30 anos.

Primeiramente vamos corrigir o valor inicial de 1 milhão de reais pelo IPCA acumulado no período. Temos que hoje aquele 1M é o equivalente a R$ 6.984.988.40 (O real perdeu quase 7 vezes o seu valor em 30 anos). Vamos ajustar a taxa de retirada para no final dos 30 anos termos no mínimo este valor em carteira.

| Carteira | TAXA PERPÉTUA DE RETIRADA |

|---|---|

| 100% IBOV | 5,45% |

| 50% IBOV e 50% CDI/SELIC | 6,93% |

| 100% CDI/SELIC | 8,00% |

Sabemos que a maioria gostaria de manter o patrimônio inicial intacto e corrigido pela inflação, assim não se corre o risco de ficar sem dinheiro quando mais precisarmos, além de poder deixar herança se quiser ou gastar mais no final da vida. Mesmo assim o valor da PWR é maior que 4% para todos as carteiras, o que é uma ótima notícia.

A PRIMEIRA PWR OFICIAL DO BRASIL FOI DE 6,93%

O Risco da Sequência de Retornos

Como já sabemos e explicamos em detalhes aqui, o risco da sequência de retornos ocorre quando retiradas regulares de um portfólio durante períodos de retornos negativos reduzem significativamente o saldo do investimento, dificultando a recuperação mesmo quando os retornos se tornam positivos.

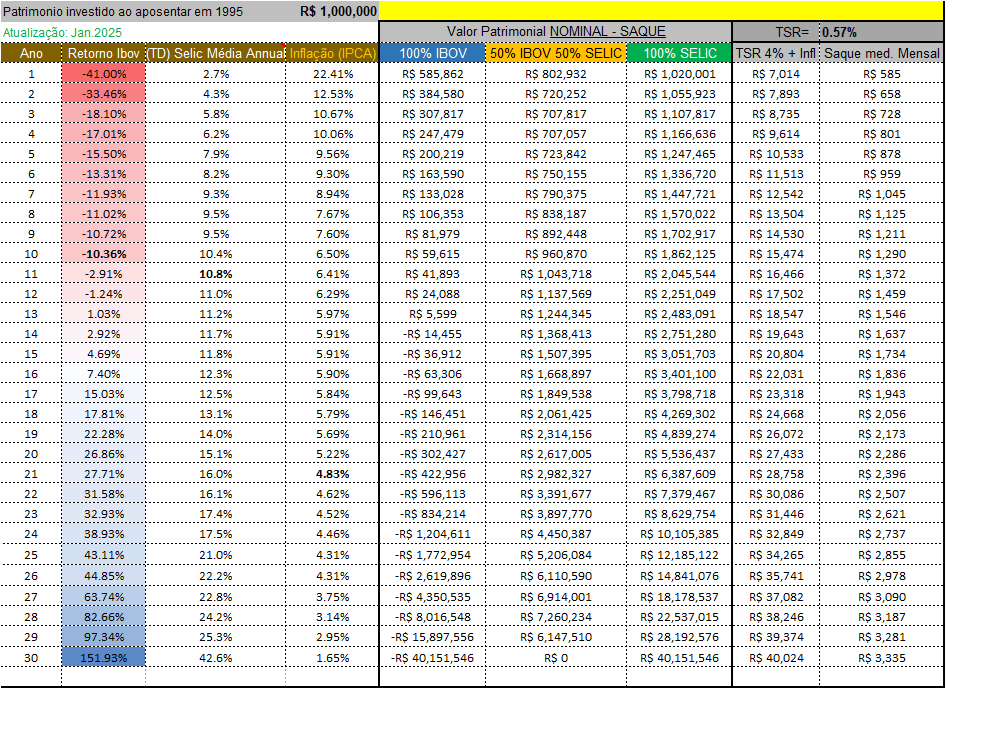

Simulamos o caso onde os piores retornos do IBOV acontecem nos primeiros anos FIRE, bem como os juros mais baixos do período e a maior inflação acontece no periodo inicial. Cenário bem improvável mas mesmo assim é bom olhar qual teria sido a TSR no período caso isso tivesse acontecido.

Temo ai então que no pior dos mundos, pencentil 99, a TSR seria de 0,57% apenas. P95% em torno de 3,70%, mas precisamos de um software estatístico ou script para confirmar.

Leia mais como gerenciar este risco no post:

Conclusões

Os resultados apontaram que a Taxa Segura de Retirada (TSR) no Brasil, pelo menos a primeira, foi significativamente mais alta do que a tradicional regra de 4% amplamente utilizada em mercados como o dos Estados Unidos. Com uma TSR de 8,48% ao ano, os FIRE brasileiros poderiam retirar uma porcentagem maior de seus portfólios.

Devo usar 8,48% ou mesmo 6,93% no meu planejamento FIRE? Absolutamente Não. Como já falamos, o Risco-Brasil é muito maior do que o dos EUA e dos países desenvolvidos. Mas o ponto princial aqui é que este é apenas um periodo; o primeiro e único que temos até agora e este valor é estatisticamente insignificante e insuficiente para tirar qualquer conclusão (este valor pode ser um ponto fora da curva no final das contas). Por isso usamos que "a TSR FOI" e não a "TSR é", para evitar confusão. Só poderemos afirmar que a "TSR oficial é" quando tivermos pontos suficientes de dados para ser estatisticamente significante. Para efeitos de comparação, nos EUA, eles tem mais de 75 períodos distintos de 30 anos para comparar usando a metodologia do estudo Trinity do Bill Bengen.

A boa notícia é que em 2026 já teremos dois periodos para analisar. Não precisamos mais esperar 30 anos para ter outro intervalo de dados já que a cada ano agora teremos um novo periodo de 30 anos completos (1995-2025; 1996-2026, etc)

Algumas conclusões podem ser tomadas porém. Claramente o Brasil é o país da renda fixa e, mesmo quem não arrisca consegue bons retornos e valores que mais que cobrem a inflação e proporcionam juros reais na maioria dos períodos, mesmo quando desconsideramos os juros altíssimos do início do periodo analisado. A segunda conclusão é que 4% de TSR é segura para o Brasil.

Finalmente, recomenda-se muita flexibilidade a todos os que estão no caminho FIRE. Se adaptar a realidade da economia e do mercado é fundamental. Reduzir os saques em tempos de crise é uma estratégia muito importante, além de procurar renda extra de alguma forma tanto para manter-se ativo e usando a mente quanto para suplementar a renda. Evitar sequências de retorno negativos na fase inicial é crucial e faz toda a diferença entre sucesso e fracasso do seu plano FIRE (TSR de 8% ou 0,5%).

Tão importante quanto flexibilidade é planejar seus investimentos de acordo com a fase de vida que está vivendo de modo a obter o máximo retorno com o menor risco possível.

Grande abraço e por favor comentem o que acharam dos números - AA40

Espetacular. Eu considero que o IGPM é muito melhor em prever a manutenção do poder de compra.

Corrigindo pelo IGPM, um milhão em 1995 equivalem hoje 11 milhões, então mesmo no pior cenário (100% IBOV), quem começou a viver de renda em 1995 e fez saques de 4% ao ano ainda assim teve o seu poder de compra preservado.

Interessante ver o poder brutal de uma sequencia de retornos negativos no inicio, por isso eu não uso a regra clássica de retirada de 4%, pois ela é muito rígida, uso um gasto baseado no porcentual do patrimônio com com um piso mínimo. Ainda mantenho uma reserva de emergência maior do que no período de acumulação e parte do patrimônio pagando renda passiva para evitar ter que vender ativos em situação desfavorável.

Abraços.

É isso ai Mendigo. O importante é ter uma regra e seguir. Essa TSR calculada dá uma idea boa do que foi possível no primeiro período, mas não se pode usar ela cegamente.

Abcs

AA40

Você é top, cara! Obrigado por compartilhar conosco seu estudo. No primeiro ano fire retirei 3,2% com 90% em renda fixa, a grande maioria com ipca + com juros. Como já tenho 56 anos acho que posso afrouxar um pouco os gastos. Rsrsrs.

Valeu! Com certeza pode afrouxar um pouco a corda Cláudio. Com 56 anos e uma TSR de 3.2% é extremamente conservador. Dá pra aproveitar um pouco mais. Abcs AA40

Obrigada pelo seu trabalho, AA40!

Valeu Professora. Volte sempre

AA40 muito obrigado por organizar e publicar esse post sobre taxa segura de retirada, mas concordo que essa taxa foi e não é a taxa segura devido ter sido a primeira desde a estabilidade econômica. Espero que a taxa nos anos futuros continue acima do famoso 4% e que todos nós consigamos alcançar e viver bem nossa independência financeira mesmo vivendo num país tão cheio de crises econômicas e problemas dos mais diversos possíveis. Eu gosto da taxa de 5% para retiradas anuais acima da inflação e espero que este número se confirme futuramente. Vamos que vamos seguindo sempre nossos planos, pois depender de terceiros na aposentadoria com certeza não é uma boa escolha, aliás é uma péssima opção. Valeu!

Nos próximos anos ela deve ficar próximo disso sim. Acho que a principal mensagem aqui é que 4% são seguros no Brasil e se pode usar de boa.

Abcs AA40

Parabéns pelo estudo! Agradeceremos muito se puderes fazer a TSR e a PWR atualizada dos últimos 20 anos do Brasil .

Acredito que a TSR e a PWR dos últimos 20 anos é mais próxima da realidade de hoje pois elimina os anos iniciais do plano real na qual a taxa selic era absurdamente alta (chegando a absurdos 45,90).

Esses dados dos últimos 20 anos ajudariam muito a comunidade Fire brasileira.

Fica essa ideia para o próximo post.

Obrigado!

Obrigado Sousa, mas como já explicamos várias vezes, não se pode calcular TSR para períodos menores de 30 anos. Os números serão ainda mais altos pq vc vai consumir todo o dinheiro em 20 anos, não em 30, por consequência poderá consumir um maior percentual do seu patrimônio, entende. Por isso o que vc quer calcular não faz sentido. Abcs AA40

Obrigado por responder! Tinha pensado que poderia usar os dados dos últimos 20 anos e completar com mais 10 anos hipotéticos com a média dos últimos 20 anos, de forma a completar os 30 anos. A ideia desse estudo hipotético seria retirar os primeiros 10 anos do plano real que foram bem destoantes do restante do período e sobem muito a TSR.

Poderia Sousa, mas não sei se agregaria muito pq com dados hipotéticos podemos montar qualquer cenário e sempre haverá alguem para questionar os assumptions. Mas se alguem quiser a planilha para rodar estes cenários e publicar, só mandar um email.

Abcs

AA40

AA40,

Muito interessante ver o primeiro resultado sobre TSR para o Brasil.

Acredito que por enquanto é uma informação mais de curiosidade do que um fato econômico em si, aquela dinâmica da nossa economia entre 1995-1998, nos primeiros anos do Real me parece muito diferente da dinâmica que começou após 1999, em especial após 2003.

De qualquer forma a sequência de dados dos próximos anos será muito interessante para o estudo.

Uma TSR de 8% me parece muito boa para um brasileiro médio.

Abraços,

Pi

Sim Poupador. É mais um fato do que algo útil para ser usado. O famoso 4% é ainda o melhor caminho e mais seguro também. 8% só usaria se estivesse com mais de 65 anos de idade e com aposentadoria do INSS pingando sem contar no cashflow.

Abcs AA40

Muito obrigado AA40, por dedicar parte do seu precioso tempo para organizar dados e alimentar a comunidade com estas informações preciosas. A grande maioria das pessoas que tem o pé atrás com a TSR de 4% é justamente pelo Bengen ter partido da realidade americana, esse teu estudo ratifica que 4% é mais do que segura para a realidade brasileira. Abraços e mais uma vez obrigado.

Obrigado Anon. Foi essa a ideia, mostrar que 4% são sim seguros no Brasil, pelo menos por enquanto tem sido.

Abcs e vamos acompanhando ao longo dos anos

AA40

Muito interessante AA40, mas talvez pelo fato do rendimento em renda fixa ter sido absurdamente alto nos primeiros anos, fica a sensação que é uma taxa boa demais pra ser verdade.. Quem teria coragem de sacar 8.4%? (a não ser, como vc disse, reduzindo essa taxa numa crise por via das duvidas)

Por curiosidade eu fiz umas simulações no site da Brasilprev (https://www1.brasilprev.com.br/longevidade/simule-sua-renda) pra descobrir qual taxa eles usam pra uma renda vitalícia a partir dos 50 anos (que é a idade minima deles), e é aprox. 4.9% para homens e 4.5% para mulheres. (E claro a taxa vai aumentando conforme a idade de inicio de recebimento..) Nao sei exatamente quanto de”lucro”eles esperam ter (ou seja quanto tempo esperam que a pessoa morra antes que acabe todo o dinheiro), mas me parece uma taxa “realista”.. abraço

Sacar 8.4% não dá né…..só tlvz se estivesse com uns 70 anos e aposentado pelo INSS. Interessante este link. “Acho” que no longo prazo a TSR brasileira deve se estabilizar nestes valores ai mais ou menos, entre 4.5 a 5. Acho que está bem coerente.

Abcs

AA40

No início do plano real o salário mínimo era em torno de R$ 64,5. A pessoa que se aposentou com a premissa do estudo ( R$ 1 mi) teria 15.500 salários mínimos de patrimônio. Se considerarmos o salario minimo em 2024, seria um cenário de uma pessoa com algo próximo a R$ 22 milhões de patrimônio. Não sei se isso influencia na análise dado que o objetivo é avaliar a taxa de retirada. De toda forma, no anuário mensal sempre vejo que o objetivo da média FIRE são R$ 3 milhões.

É Luiz, uma matrica interessante, mas o salário mínimo é mais uma ferramenta política do que baseado em inflação. Tem anos que não reajustou, tem anos que reajustou bem acima da inflação, então fica complicado usar como múltiplo, mas não deixa de ser interessante observar.

3 Mi tinha sido o objetivo nos anos passados, mas acho que neste ano será um pouco maior dado ao pessimismo maior quando ao Brasil no momento. O anuário deste ano está devagar, só temos umas 70 respostas até o momento. Vai ficar complicado publicar se não tivermos mais respostas,…

Abcs AA40

Parabéns pelas informações. Obrigado. Tem um estudo recente que pode complementar a visão atual.

https://ibee.substack.com/p/o-quebra-cabeca-do-consumo-na-aposentadoria

Obrigado pelo Link Flávio, vou ler com calma.

Abcs AA40

Excelente trabalho, AA40. Reforço aqui a demonstração de gratidão que os colegas acima já postaram, pelo seu empenho em cultivar a comunidade FIRE no Brasil.

Confesso que fiquei impressionado com os valores, eu já esperava um valor maior que 4%, mas não tão alto. Acho que estou escaldado, meu retorno líquido médio acima da inflação nos últimos 6 anos foi de somente 1% ao ano, isso investindo quase 100% em Tesouro Direto. Como estou muito perto de me retirar, alonguei meus títulos ao longo dos últimos 2 anos (de forma prematura, no momento é possível dizer), e obviamente estou agora sofrendo com a marcação a mercado. Creio que estamos passando por um período crítico no Brasil, os próximos 2 anos serão decisivos para a estabilidade da nossa moeda. Isso gera muita ansiedade para aqueles que, talvez por falta de conhecimento ou mesmo de coragem, não conseguem tirar suas economias do país. Mas o resultado desse estudo é animador, se não voltarmos a uma hiperinflação nesse período, dá sim para pensar em viver de renda com capital alocado 100% no Brasil.

Abraços,

Obrigado Anon.

Pois é, ficar só em Selic tem seus prós e contras. Estabilidade mas perde quando a inflação dispara. Ainda acho que uma boa alocação em IPCA+ vale a pena, mas tbm tirar um pouco do patrimonio do Brasil, se o brasil der calote na dívida, o que é difícil acontecer mas não impossível, os títulos vão se desvalorizar MUITO. Melhor ter uma reservinha de emergencia em dolar, just in case.

Abcs

AA40

Parabéns pelo estudo AA40, isso me tranquiliza um pouco mais, pelo FIRE 8% eu tô FIRE já, mas pelo 4% eu to meio que na metade do caminho. Mas acredito que em 4 anos pode ser que seja possível alcançar o FIRE em 4%. Obrigado por compatilhar seu conteúdo. Muito importante para a comunidade.

Abraços

4 Anos é pouco tempo. Está quase lá. Continue na jornada que chegará lá antes que perceba. Curta a jornada tbm

Abcs AA40

Parabéns pelo trabalho, amigo. Isso vai nos dando uma base mt boa sobre nossa expectativa de aposentadoria.

Obrigado Roger. A ideia é essa

Abcs AA40

Fantástico trabalho!!!!! É bem impressionante esse resultado da renda fixa. Com esses dados é impossível eu não me perguntar como ainda invisto em RV no Brasil. Fico tranquilo por manter um percentual relativamente baixo do meu patrimônio nesse tipo de ativos ( algo em torno de 32% ). Mas vamos em frente!!!!

Pois é AF, o Brasil segue sendo o país da renda fixa, por mais que não tenhamos mais os juros do passado, acima de 10%aa é muito bom para quem investe (ruim para o país). Mas como vc faz, diversificar não é ruim, mesmo com 1/3 em RV, quando ela decola ajuda muito na carteira.

Abcs

AA40

Trabalho fantástico! Sempre tive curiosidade de ver esses estudos sendo replicados aqui no Brasil. O que mais me preocupa não é nem essa SWR em BRL, é a nossa moeda mesmo. País emergente, com histórico hiperinflacionário, desabastecimentos, etc.

Fico me perguntando se não é mais seguro seguir a regra dos 4% em um portfolio totalmente em USD e deixar a variação cambial de longo prazo jogar a favor.

Termino a fase de acumulação em dois anos. Minha estratégia para as retiradas provavelmente será ter parte do portfolio em dolares, parte em real. Com piso minimos de retirada para ambos, mas permitindo uma variação conforme performance de mercado.

Obs: já ouviu falar de taxa de retirada segura a partir de um CAPE? Ex no “two sides of FI” eles exploraram a opção. Quanto mais esticado o valuation, menor a taxa de retirada segura.

Abs,

Lucas

Fala Lucas. Sim 4% ainda segue sendo uma TSR confortavelmente segura tanto para carteiras em dolar ou BRL.

Sim, conheço a SWR Cape-based dos estudos do Big ERN. Vc tem alguma fonte de CAPEs para o Brasil? Sabemos que o valuation no Brasil está bem baixo no momento, mas não consigo encontrar alguem que calcula e publica CAPE para o IBOV.

Acho que ter uma carteira parte em USD e parte em BRL é uma boa. Eu mesmo faço isso, apesar de morar nos EUA legalmente, quero muito voltar e aposentar/FIRE no Brasil e por isso mantenho uma carteira ai. Nunca gostei daqui, a vida perde o sentido quando a única coisa que se faz é trabalhar para ganhar dinheiro. Amigos, comunidade, familia, saúde tbm se foi devido a depressão. Isso tudo ficou em segundo plano para mim na busca por dinheiro e hoje para dizer a verdade me arrependo um pouco dessa decisão . De que adianta dinheiro se não temos o resto? E olha que eu era um dos defensores mais ferrenhos do capitalismo, mas tendo vivido nele por 10 anos, me deixou bem decepcionado. Sei que a alternativa é pior, mas não deveria ser 8 ou 80, e acho que o Brasil está neste meio termo.

Abcs

AA40

Fala AA40! Gosto muito do seu blog e to sempre vindo aqui pra ver se voce postou algo novo. Minha situacao e bem similar a sua, so que morei 20 anos nos eua e estou ha uns 3 anos no Brasil. Acho que no melhor dos mundos daria pra ficar um pouco em cada lugar ou ate ter algum tipo de “auto controle” para nao se entregar a tentacao de trabalhar mais e ganhar mais que acontece nos eua e ficar por ai, ja que tambem pode ser um lugar muito bom para morar. Pra termos no Brasil a qualidade das coisas que consumimos por ai (digo chocolate belga, salmao noruegues, etc.) aqui no Brasil voce vai ter que ter uma renda muito boa (diria de 40-50k pra cima). Agora se vc tem certeza que vai estar feliz com coisas mais simples, o que nao tem nada de errado, tudo bem tb, ainda com qualidade de “primeiro mundo” e precos compativeis. Pra mim hj em dia o que esta entre 8 e 80 que vc menciona seria a Europa, talvez. Uma das coisas que mais me fazia querer voltar para o Brasil eram os medicos (sabe como e nos eua ne) e ate isso hoje em dia ta dificil, medicos ruins (talvez voce tenha muitas indicacoes dadas por amigos e familiares, mas eu nao), a nao ser que voce tenha cacife para ser atendido em um Albert Einstein da vida. Se esse for o caso, vem tranquilo. Mas se nao for, de uma pesquisada tambem nisso. Sobre o Shiller PE que vc menciona, acho que a Barclay publica algo que inclui o Brasil, se quiser dar uma olhada.

Agora uma coisa que eu ia te perguntar, voce ja chegou a fazer um comparativo desses 30 anos caso voce estivesse investido tudo em dolar (100% SP, 60/40 ou ate os 50/50, utilizando os 4% dos eua) e comparado com o Brasil em relacao a patrimonio final, retiradas, etc?

Muito obrigado por manter o FIRE ativo no Brasil e forca ai na corporate america, espero que o laissez faire de Trump e Musk nos ajude de alguma forma. Embora nao acredite nisso, resolvi tomar a red pill pra manter a minha sanidade.

Fala, Esquerda!

Caramba, 20 anos aí e já 3 de volta no Brasil? Precisava muito trocar uma ideia contigo pessoalmente! lol

Até pensei na ideia de passar 6 meses no verão daqui e 6 meses no verão daí, mas, por enquanto, não rola segurar duas casas, ainda mais com crianças em idade escolar. No futuro, quem sabe!

Não sou muito ligado em luxo, não. Diferente de muitos brasileiros por aqui, consumo bem menos. Como bom gaúcho, tendo carne pra um churrasco (que aqui é artigo de luxo, porque é caro demais), já tô feliz.

A Europa também não me atrai tanto. E acho que a saúde no Brasil não é esse bicho de sete cabeças que pintam. Dá pra ter um plano mediano, tipo Unimed, como minha família no RS faz, e ficar bem melhor do que aqui nos EUA. Aqui, você paga o plano (ou melhor, o seguro), que não cobre quase nada. Só desastres, tipo cirurgia cardíaca ou algo extremamente grave, acima de um valor absurdo (nos HDHP plans, uns 15 mil dólares). Basicamente, é igual seguro de carro, que só cobre PT.

Tentei achar esse Barclays Shiller PE pro Brasil, mas não encontrei. Se tiver o link, manda aí!

Boa sacada essa de comparar a TSR com alguém que investiu no S&P500 nesse período. Apesar que eu lembro bem de 1995; investir no exterior era coisa de multimilionário, totalmente inacessível pro cidadão comum. Não existia corretoras com acesso fora, nem internet praticamente.

Abração,

AA40

AA40, muito obrigado pelo excelente trabalho e por toda sua contribuição para a comunidade FIRE nessa jornada. Suas análises ajudam que muitos possam se planejar melhor para um dia tomar decisões de vida com mais conhecimento e segurança. Que 2025 seja um ano de muitas realizações para você!

Valeu anon. Para vc tbm

Abcs AA40

Sugiro incrementar o estudo incluindo ressalvas de risco.

Veja: https://www.reddit.com/r/investimentos/comments/1icc4j5/comment/m9q2zcu/?utm_source=share&utm_medium=web3x&utm_name=web3xcss&utm_term=1&utm_content=share_button

Obrigado pelo feedback Kole. (Esses grupos do Reddit deixam qualquer pessoa em depressão)

Acho que ai na conclusão tem alguma coisa sobre o Risco país sim, mas de novo, fica o alerta novamente que o Risco-Brasil é muito maior do que o risco dos países desenvolvidos. Como sabemos, maior o risco, maior a probabilidade de maior retorno estatisticamente, mas tbm de ficar sem nada.

Hoje temos opções de investir no mundo todo, o que não existia nem em sonho para a população em geral lá em 1995. Precisamos ter uma carteira balanceada e diversificada (veja que a diversificação não significa comprar um monte de coisa de vários lugares, mas sim deve-se analisar a matriz de correlação dos ativos em carteira como já falamos aqui: https://aposenteaos40.org/2021/11/sua-carteira-esta-mesmo-diversificada-veja-como-verificar.html).

Abcs AA40

considero que quem escreveu esse post é bem pessimista por achar q o risco do Real virar pó é semelhante ao da moeda venezoelana ou argentina. Acho que não é o caso, mesmo em 30 anos.. considerando que a economia do Brasil é muito mais pujante e temos mais reservas internacionais tb (sim, tudo é possivel, mas improvável). De qualquer maneira, ninguem seria maluco de recomendar investir 100% do patrimonio em Tesouro Direto..

Também acho, mas ser pessimista passa uma imagem de ser inteligente e saber mais do que os outros. Mas é só ver que aqueles que ficam ricos e se dão bem no mercado são sempre os otimistas.

Abcs

AA40

Opa, obrigado pela resposta, AA!

Tentei escrever a treplica no outro comentario, mas nao consegui. Seria bacana demais, ate pq as vezes encontrar ao vivo pessoas que pensem parecido e talvez ate tenham problemas similares algo raro.

Rapaz, toda pessoa que ja foi imigrante passa por alguns dilemas e sabe onde o calo aperta e os motivos pelos quais sairam do Brasil. Pra quem tem filhos é pensar no futuro deles (se cria-los no Brasil esquecendo a nostalgia de quando fomos para a escola e pensando racionalmente), tem familia, amigos e nos proprios envelhecendo, entre outras coisas. No meu caso, sai do Brasil por causa de grana mesmo, a familia tinha perdido a condicao boa que teve um dia e eu nao conseguia enxergar uma vida onde nao houvesse perrengue. Como eu tinha terminado o ensino medio nos EUA quando adolescente atraves de intercambio, pude experienciar a abundancia que acontece ai e aquilo nunca me saiu da cabeca, ate que eu consegui ir. Pode-se dizer que pra mim foi uma fuga. Outros vao por medo da violência, alguns querem virar atores ou sei la, varios motivos. Entao acho que ter muita certeza do seu por que pra voltar tambem ajude na decisão. Voce nao perseguir luxo/consumo e gostar das coisas simples ja ajuda muito. Eu sinto um pouco de falta. Um mercado que eu fazia pra 2 pessoas por uns 600 dolares me custaria uns 10 mil reais aqui (leite de aveia organico, blueberry, pistache, potao de yogurte grego organico do Costco, essas coisas), mas da pra se adaptar tb.

Sobre a saude, quem e classe media ou media alta e é W2 nos eua se ferra mesmo. Agora pra quem ganha menos ou é FIRE consegue navegar o sistema e controlar o salario (nao sei se voce conhece o blog do GoCurryCracker) vc consegue fazer quase tudo de graca ai com um Silver Plan subsidiado (talvez nao seja etico, mas tudo dentro da lei), co-pays de 8 dolares pra especialistas e sem deductible (fiz isso qdo vivi uma epoca leanFIRE nos eua). No Brasil se voce estiver no lugar certo tb da pra se virar bem (como vc disse que a Unimed e razoavel no RS), mas nao e em todo lugar assim.

O que pega nos eua pra se aposentar bem tb e o custo de vida, ne? Mesmo com uma casa quitada os IPTUs sao altissimos.

Bem, me desculpe ai o textao, mas e um assunto que eu gosto mesmo (talvez eu nao seja normal, rs) e se eu nao parar agora nao paro mais.. Procurei o link do Barclay mas nao achei, entao achei um do WorldPopulationReview que inclui o Brasil https://worldpopulationreview.com/country-rankings/cape-ratio-by-country

É isso, um grande abraço e obrigado por manter um blog tao rico que acaba por unir um pouco essa galera que por amor a liberdade acabou seguindo a trilha FIRE.

Buenas, AA40.

Muito grato pelos dados coletados, dão um excelente norte para os investidores e para quem já está aposentado, meu caso.

Tenho um padrão de vida que me satisfaz e uso TPR de 2,5% aa.

Por segurança considero como ideal / máxima a TPR do pior cenário (5,45% aa) e vejo que estou bem abaixo e posso afrouxar um pouco, ainda mais considerando a idade 69 anos.

Grande abraço, João.

Olá João. Obrigado

Aos 69 e usando uma TSR de 2,5%aa vc vai deixar uma boa herança para seus sucessores. Se a meta for essa ótimo, se não, pode aproveitar ainda mais a vida enquanto ainda tem saúde e força.

Abcs

AA40

Olá!

Eu diria que esta é uma das metas, mas realmente posso afrouxar um pouco.

Afinal… existe uma vida antes da morte!

Abs.

Ansioso pela publicação das projeções atualizadas referente ao ano de 2025

É hoje! Ansioso pela atualização!

hahaha calma pessoal. O IPCA saiu hoje 9/1. Agora vamos comecar os cálculos, mas vai demorar uns dias para concluir.

Abcs e obrigado pelo apoio

AA40