Como gerenciar o risco de retornos negativos sequenciais na aposentadoria antecipada?

Risco de Retornos Negativos Sequenciais

Um dos maiores riscos para os FIREes que desejam gerar sua renda a partir de uma carteira volátil de investimentos são os retornos negativos no início da "aposentadoria". Muitas vezes chamamos isso de Risco de Retornos Negativos sequenciais ou Sequence Of Returns Risk em inglês. Quando você retira dinheiro de um portfólio de investimentos, retornos negativos no início da aposentadoria podem resultar em que o portfólio termine muito antes dos seus planos. Esse risco de falha prematura do portfólio na aposentadoria como resultado de baixos retornos de investimento no início da aposentadoria foi destacado por pesquisas feitas por Will Bengen na década de 1990. Sua pesquisa demonstrou que, historicamente, a taxa de retirada segura de um mix nos EUA composto 50% de ações a 50% de títulos públicos era de apenas 4% por um período de 30 anos.Na prática

Você já sabe que uma carteira de investimentos balanceada deve incluir renda fixa e renda variável, ou seja, ações, ETFs, fundos imobiliários, etc. Porém, maia importante que incluir um monte de coisa na carteira, deve-se incluir coisas inversamente correlacionas como ja vimos aqui.

Mas quando você declara FIRE, o jogo muda.

Mas por que o início é tão crítico ?

Exatamente pelo risco de uma sequencia de retornos negativos. Vamos explicar: Vamos supor que você se aposente e esteja com uma carteira balanceada composta por ações ou ETFs e FIIs.

Uma recessão de mercado como ocorreu no Brasil no início da década, dura por mais ou menos 5 anos. Se isto ocorrer bem no momento em que você se "aposenta" ou vira FIRE, você poderá ser forçado a vender ativos para financiar sua aposentadoria no pior momento possível. Mais tarde, quando o mercado se recuperar, o que sempre inevitavelmente acontece, você terá menos recursos do que quando você começou e não poderá participar plenamente da recuperação, já que retirou parte dos fundos para pagar suas contas e não estará aportando mais neste momento.

A TSR prevê ou requer que vendamos uma porcentagem (usualmente 4% ou a diferença entra a renda passiva e os 4%) do portfólio inicial anualmente para prover fundos para as despesas do dia a dia (viver de renda).

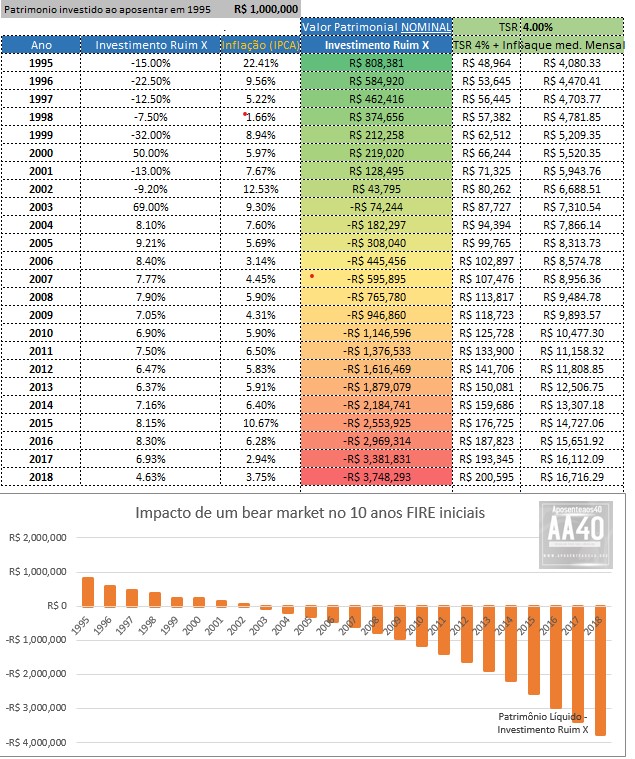

Supondo que você aposente com 1 milhão e saque 40 mil ao ano (R$ 3,300 ao mês) para custeio de vida. Se o mercado derreter e seu portfólio perder 15% do valor em um ano você terá agora apenas 808 mil reais. Para sacar os 40 mil no ano + inflação, sua TSR ao invés de 4% será agora de 6,05% para prover o mesmo capital.

Imagine que isto perdure pelos 5 ou pior, 10 primeiros anos, o resultado pode ser desastroso pois, ou você terá que reduzir drasticamente seus custos e talvez até voltar a trabalhar, ou comprometerá a sustentabilidade do portfólio ao usar uma TSR corrente muito mais alta do que a inicialmente planejada. Veja abaixo uma simulação para um caso onde os 5 primeiros anos foram de péssimos retornos, alta inflação. Após 9, apenas 9 anos, você já estaria sem dinheiro e tendo que voltar a trabalhar:

[caption id="" align="aligncenter" width="635"] Sequence of Risk Return[/caption] Sequence of Risk Return[/caption] |

| Clique na imagem para ampliar |

E depois dos 10 primeiros anos?

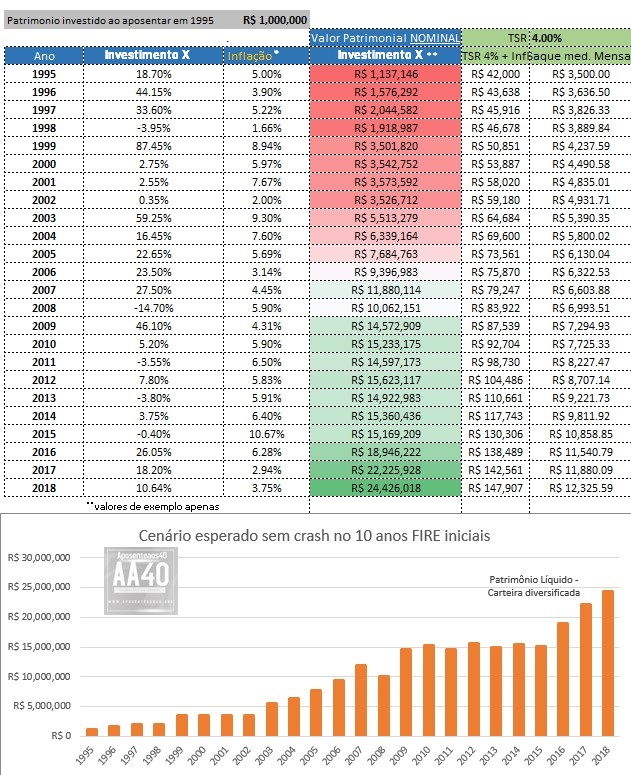

Caso nenhum imprevisto ocorra nos anos iniciais, espera-se que o portfólio geralmente se torne tão maior do que o valor inicial que vai suprir a TSR planejada por longos anos e superá-la em muito. Para isso é necessário, com certa consistência, bater a inflação + 4%a.a. de saque da TSR.

Supondo que você tenha se aposentado com 1 milhão. Ao longo dos 5 primeiros anos o mercado praticamente só subiu e o retorno médio do seu portfólio foi de meros 6% ao ano (geralmente é bem mais em um portfólio contendo renda variável em um bull market). Agora você terá R$ 1.340.820,00.

A TSR 4% deste novo montante seria R$ 4.469 ao mês. Mas sua TSR não deve ser ajustada todo ano e ela é baseada no valor original inicial de R$ 3,300* mais inflação. Neste caso sua TSR corrente é de apenas 2,95%aa. Na prática é como se você "aportasse" R$ 1.169 ao mês ao seu portfólio, tornando-o ainda mais resistente a quedas futuras de mercado. Caso sua estratégia seja via renda passiva, este aporte é, ou deve ser, real, ou seja, reinvestir o valor de R$ 1.169. Se o mercado, a partir deste ponto agora cair 20%, você teria R$ 1.072.656 reais ainda. Sua TSR de 40 mil ao ano estaria ainda 100% segura.

Abaixo simulamos uma carteira mix diversificada com números próximos a realidade, bem como uma inflação fictícia no início, para mostrar o comportamento esperado caso não haja quedas acentuadas ou prolongadas nos primeiros 10 anos FIRE. Veja:

Veja que neste cenário sem uma sequência de retornos negativos nos primeiros anos a carteira emplaca e no final o valor acumulado supera em muitas vezes o número inicial.Como se proteger dos Riscos da uma sequencia de retornos negativos ?

Algumas opções para se proteger de um crash prolongado do mercado nos primeiros anos de independência financeira são:

- Contar com renda de outras fontes como aluguel, hobbies ou "bicos";

- Ter uma reserva em dinheiro fora do portfólio;

- Contar com dividendos e criar a chamada Yield Shield, migrar mais pesado para renda fixa/FIIs/REITs pouco antes de se aposentar;

- Trabalhar algum tempo a mais se o bear market estiver no início

- Veja aqui mais opções

Ótima análise AA40!a importância dos juros compostos e a valorização das ações nós primeiros anos de FIRE. Assim cria uma proteção para numa crise.

Mais que isso, os perigos de arriscar muito quando vc declara FIRE. Este é um período crítico que vai definir o sucesso ou o fracasso total do seu plano FIRE. Muito planejamento nesta hora. Abcs

Caramba, não tinha olhado sob essa perspectiva. De qualquer forma, como um bom engenheiro eu sempre tenho o coeficiente de cagada em mãos.

Ou seja, se eu quero ser fire com 5MM, seo que tenho que chegar em uns 6 ou 7MM

Coeficiente de cagaço é sempre bem vindo, ainda mais nestes casos onde o que está em jogo é o sucesso ou fracasso do plano como um todo.

5MM hein, quer uma vida rei rsrsrs. Mas meta é meta, vai em frente. Abcs

Ótimo post! Na série do Willian Bengen, falei disso também.

https://heavymetalinvestimentos.blogspot.com/2019/12/a-regra-dos-4-de-william-bengen.html

Em breve concluo o post final, saí de férias e acabei deixando o mesmo inconcluso.

Pois é Heavy. Eu lembro bem, mas acho que precisamos enfatizar ainda mais esse ponto. Temos muita gente chegando lá como é o caso do EI que hoje mesmo declarou FIRE e outros tantos. Estes precisam tomar muito cuidado de agora em diante nos primeiros anos, pois é onde o jogo será decidido.

Estamos no aguardo dos capítulos finais da sua série. Avise quando sair. Abcs

Acho uma boa flexibilidade aliada aos custos fixos baixos além postegar alguns gastos como viagens reformas, pode atenuar esse problema.Mas essas atitudes tem ser tomada rapidamente antes de entrar nessa espiral decadente.

Sem dúvidas Soldado. Abcs

Observação muito pertinente e verdadeira. Por isso que sempre sugiro alocar parte da carteira em câmbio (ouro/dólar). Dificilmente você vai quebrar totalmente e ainda vai poder usar a valorização desses ativos para comprar ativos em baixa após uma grande crise.

Abraço!

Exato, de preferência não contabilizar estas reservas como parte do capital do qual sua TSR é calculada, assim, no caso de um bear market longo vc consegue usar ela para suas despesas sem tocar no montante nos piores momentos. É assim que muitos FIREEs americanos estão fazendo. Abcs

Infelizmente acho que nunca dará para deixar as finanças no "piloto automático", com tantas variáveis só mesmo acompanhando a evolução dos investimentos e dos gastos para saber se estamos caminhando para o "desastre". Impressionante como em tão pouco tempo a vaca consegue ir para o brejo….

Sr.IF

http://www.srif365.com

Automático só se vc ficar em um nível bem de risco conservador creio eu.Mas querendo ou não é preciso e você vai acabar ficando de olho no início para ver se tudo está indo bem. Escutei seu episódio do primeiro ano FIRE e vc está indo extremamente bem, o primeiro ano é o mais crítico e vc tirou de letra ajudado pelo bull market, isso já deve ter reduzido muito as chances de seu plano dar errado. É só monitorar mais alguns anos e ai dá pra relaxar.

Abcs

Exatamente. Esse é um exercício semanal ou mensal. Ficar sempre antenado para um ajuste da rota! Acredito que a maioria dos FIRE adoram números e acompanhar sempre de perto o mercado e a economia

Esses dias eu estava pensando em sobre como é complicado largar a geração de renda ativa e iniciar a vida FIRE no bull market.

Vamos dizer que o sujeito tem 3 milhoes investidos e que seu alvo seja 4 milhoes, vem um ano excelente e a carteira sobe 33% num único anda, ele chegou em 4 milhões e larga tudo, mas no outro ano a carteira cai 30%…

É preciso ter um equilíbrio e segurar a onda no bull market como estamos agora pois essa faixa de preços pode não se manter. Uma estratégia boa é contar apenas com os dividendos das ações e dos fiis, mas com uma boa folga, tipo, se preciso de 5k pra viver, deixa eu receber uns 6k mensais na média anual pra poder ter uma pequena margem de erro.

Meu alvo é 20k mensal numa média anual, mas só tenho coragem de colocar o pé no freio quando tiver nuns 25k, justamente por causa disso que falei.

Bom post AA40!

Não sei se vc é fã do Bogle assim como eu sou, mas seria legal um estudo levando pibb11, ivvb11, imab11 e ivvb11 aportando aqui no Brasil pelo máximo de tempo que pudéssemos ter dados disponíveis, tipo 500 reais em cada um por mês, pegando aí os últimos 10 anos acho que não seria ruim não. O que achas?

Abraço!

Difícil pra caramba tomar a decisão, ainda mais se vc tem uma alta exposição a renda variável pois como vc falou, uma queda de 30% no primeiro ano pode ser desastroso. Ter um buffer neste caso é essencial ou ajustar sua carteira para um nivel bem conservador, pois como o BIG ERN calculou, obtendo rendimentos muito baixos nos primeiros anos FIRE é preferível e matematicamente melhor do que ter grandes quedas.

Sou fã do Bogle sim. Valeu pela sugestão, vou tentar montar algo, mas os históricos de alguns ETFs são muito recentes ainda, vida curta tipo IMAB11. Vamos ver o que consigo. Abcs

Legal AA40! Apesar do IMAB11 ser novo o índice já é bem velho, talvez vc colocando um valor de 100 para o ETF lá atrás e corrigindo pelo índice dá certo né?

Essa é a carteira LAZY do Bogleheads forum. Da mesma forma quem sabe dava pra colocar um com o IFIX tb.

Carteira Lazy do Brasil:

pibb11

imab11

ifix11

ivvb11

bbsd11

smac11

6 Etfs e já está bom, basta definir a alocação segundo o gosto de cada um.

Acho que a junção do small com o pibb daria algo como o VTI, o do mercado total da vanguard.

Abraço!

Frugal simples 25k mensal ? Cuidado para não adoecer antes. Pé no chão parceiro

hehehe vida de rei. Acho que eu nem saberia onde gastar tudo isso sendo frugal nato, mas….

Olá, AA40.

Parabéns por mais um excelente post.

Eu pretendo viver apenas com os dividendos, mas investindo uma parte deles. Pretendo fazer igual ao Frugal Simples. Ter uma margem de segurança para não sofrer com uma queda grande em uma crise.

Abraços!

Fala Cowboy, bom ver vc aqui. Sua estratégia realmente envolve mais risco já que está 100% renda variável; com isto ter uma margem de segurança considerável é fundamental se não quiser mudar sua alocação de ativos num eventual inicio FIRE.

Abcs

O que vcs estão achando da queda da Selic ? Baixou de novo pra 4,25%

Ta bom pra vcs ?

Qual a opiniao do AA40 pra esse atual governo ? Ficou bom para os FIRE's ?

Anon, acho que a Selic abaixo de 5%aa é forçar a barra. Estão tentando estimular a economia real a qualquer custo só que são altamente dependente de investimentos estrangeiros e estes não vão vir tão cedo com as políticas atuais e principalmente com a total falta de PR do Brasil no Exterior. Copom já indicou que vai parar e começará a aumentar os juros em breve e em 2021 deverá fechar em 6%aa, ou seja, um novo ciclo se inicia. Quem tem um plano FIRE que envolve diversificação com um pé na RV e outro da RF não muda quase nada…é uma gangorra, desce de um lado, sobe do outro.

Agora, desde 2017 tenho feito e falado tbm para investir no exterior, em moeda forte e isto tem se mostrado um ótimo conselho. Não invisto no Brasil desde Joesley day, tudo vai para o exterior e nao pretendo investir no Brasil novamente tão cedo. Nao recomendo vcs fazerem isso, mas certamente ter uma porcentagem em moeda forte é essencial, vide o que aconteceu na Argentina. Abcs

Estrangeiro já retirou da bolsa em 2020 metade do que foi embora 2019

https://valorinveste.globo.com/mercados/renda-variavel/bolsas-e-indices/noticia/2020/02/06/estrangeiro-ja-retirou-da-bolsa-em-2020-metade-do-que-foi-embora-2019.ghtml

Selic a 4,25 não vai durar muito não .crédito serão disponibilizados e já já a inflação irá subir e a Selic terá que aumentar… Acho que até o final do ano a Selic bate 5,0 para 2021 6,5

Meu cagaço violento é justamente esse, tanto que ao declarar FIRE no final desse ano eu vou seguir tocando meu negócio secundário (que me gera 20% da renda, mas me dá 20% do trabalho total que tenho na vida) até que eu decida estar muito confortável com a vida FIRE.

É uma maneira bem prudente de executar o plano FIRE. Parabéns e sucesso. Abs

AA40

Que Post tenebroso… fui lendo e sentindo um frio na barriga.Deveria se chamar "O Apocalipse"….rssss

Mas pode acontecer sim e devemos estar preparados.

Meu objetivo na fase FIRE é manter uma rentabilidade dos investimentos na ordem de 7% a.a com uma taxa de retirada de 50% do valor que render. Já montei vários cenários e acredito que a conta fecha.

Ex: Capital de 3 milhões x 0,58% am = R$ 17.500

Gastar R$ 8.750 e reinvestir os outros R$ 8.750

Fala KSPOV. Na verdade é só no inicio que é crítico. Não podemos nos enganar ou abrir a mão neste período pq como visto acima o perigo é grande.

Seu plano parece bem sensato. Estaria em uma TSR de aprox 3%, o que é bem conservadora. Mantendo isso pelos primeiros 10 anos e não tendo problemas, depois dá pra aumentar bem.

Abcs

Abcs

Olá tudo bem?

Estou escrevendo aqui para lhe contar uma novidade.

O seu blog apareceu num canal do Youtube onde o Samy Dana comenta chamando de "Cafeína".

O titulo do vídeo é:

"Cafeina: Como se aposentar aos 40 anos e viver de renda? Samy e o movimento FIRE?"

Procure no Youtube para ver o vídeo.

Seria interessante fazer um post aqui no blog comentando a sua opinião sobre o vídeo.

Abraço e bons investimentos.

Olá DIL. Obrigado por me chamar a atenção para este video. Não tinha visto não nem sei quem é este tal de Samia.

Mas respondi o vídeo lá e deixo aqui tbm a resposta se alguem for lá assistir:

"Nossa, muito deboche e pouca realidade. Quem disse que FIRE é só para quem ganha muito? Disse que tenho patrimônio milionário por isso mantenho anonimato? ERRADO, mantenho para evitar aporrinhações e se colocasse meu nome vc já teria falado ai, exatamente o que eu quero evitar a todo custo – imprensa negativista detonando o movimento. Frugal tem nada a ver com viver no perrengue igual este cara ai falou.

Meu cenário e #s FIRE é abaixo do que o que vc fez e chamou de "vida real" ai. Tudo está no quando vc gasta e não no quanto vc ganha. A sua assistente ai poderia ter pesquisado melhor e passado a imagem real do movimento e não o que vcs acham que é. Nao falou nada do movimento FIRE do exterior e tem gente vivendo com 7 mil dólares POR ANO. FIRE Não tem nada a ver com ser rico ou ganhar muito !!!!!!!!! Aposentaria antecipada NADA TEM A VER COM PARAR DE TRABALHAR, MAS TRABALHAR COM O QUE VC GOSTA MESMO QUE SEJA DE GRAÇA !!!!!! Enfim , perderam a chance de explicar o que realmente FIRE é ao invés de dar a sua opinião tendenciosa sobre o movimento.

Quer ver o que realmente é FIRE: https://aposenteaos40.org/p/sobre.html "

DIL, as vezes me parece que o movimento está indo muito para a mídia e isto é ruim. As vezes penso até em desativar o blog aqui para evitar um pouco isto. O dia que não encontrarem mais o aa40 na internet é pq alguém descobriu minha identidade e o projeto será encerrado. Abcs

Olá AA40, tudo bem?

O Samy Dana a nível de perfil académico é muito capacitado, tem mestrado em Economia, Doutorado em Administração e vai em muitas ocasiões falar no Jornal Nacional a noite na Globo, é conhecido no Brasil.

No entanto, abordou o tema de forma superficial e com muitas imperfeições.

Não pesquisou a fundo o movimento, devia ter lido e consultado vários blogs americanos que falam do FIRE, para ver como ele funciona.

Concordo com você, o movimento FIRE tem haver com capacidade de poupança através de uma vida com escolhas de consumo inteligente, que permitem guardar mais dinheiro e que possibilitam investir para o longo prazo para independência financeira.

O movimento também tem haver com não ser escravo do dinheiro e sim usar o dinheiro para dar liberdade para viver melhor através da renda dos investimentos.

Espero que as pessoas continuam apoiando o seu projecto e entrando no seu site. Da minha parte sempre que for oportuno no assunto vou referenciar o blog no meu site nos artigos, para que novas pessoas possam conhecer o movimento FIRE, para ajudar o movimento a crescer.

Abraço!

Concordo totalmente com você. Acho que já ouvi falar dele já mas não tinha ligado o nome a pessoa. Enfim, é mais um que desdenha e elitiza o movimento mas quem sabe um dia eles ainda se darão conta que é o estilo de vida mais sustentável. Abcs e obrigado pelo apoio.

Excelente blog, excelente post. conheci o blog a poucos dias e estava esperando encontar um post sob uma ótica menos otimista. Sempre fui conservador e sempre investi em renda fixa, exceto uma quantia pequena em alguns FIAs por muitos anos só pra poder acompanhar de perto. Posso garantir que pelo menos pra mim os ganhos (em %) não foram tão expressivos assim. Hoje, por causa do seu blog, vejo que a taxa de administração levou boa parte dos possíveis rendimentos. Não podemos esquecer que a taxa é combrada sobre o montante investido mesmo quando o fundo não performa ou até quando dá prejuízo. Nunca investi em ações pq considerava as taxas de corretagem e custódia inviáveis para o investiento. Apenas meio do ano passado com as taxas zeradas que comecei a migrar 2% do patrimonio ao mês para as ações e aumentar posição em alguns FIAs melhores. Atualmente 10% do patrimonio está em bolsa (75% desses 10% são blue chips), 13% em FIAs, 17% em multimercados mas mantenho 60% naquela boa e velha LCA/LCI de bancão. Ainda assim seu post me fez perceber que meus objetivos estão mais longe do que eu imaginava. O negócio é manter o foco pq na minha visão pessoal esse bull market não será mais tão intenso e duradouro.

Para alguém no Brasil que tenha alcançado a IF e se aposentado antecipadamente, não é tão difícil evitar esse risco dos retornos sequenciais ruins no início. Basta ter uma boa carteira de renda fixa que lhe proporcione uma renda passiva imune às flutuações do mercado de renda variável (NTN-B 2050 e debêntures incentivadas, por exemplo) e ter uma parcela do seu patrimônio atrelada ao dólar (fundos de renda fixa internacional e fundos cambiais). É o que eu estou fazendo. Me aposentei antecipadamente no ano passado.

Muito bom AA40, estas informações são ótimas para traçar uma estratégia FIRE, afinal, a arte está em saber como traçar uma boa estratégia.

Hoje em dia eu vejo uma facilidade nos FII pois os aluguéis sempre cairão, mesmo que tenhamos 10 anos de bear, algum fundo vai continuar pagando e é essa estratégia que tem que traçar.

Mais um post totalmente valioso para a esfera FIRE! N poderia ser diferente AA40! Meus parabéns e muito obrigado!

Certa vez um professor que tive na faculdade citou, para mim, a seguinte frase:

"O preço da liberdade é a eterna vigilância"

Carrego-a desde então, e acredito que cabe muito bem na jornada FIRE!

Abraços!

https://rumoaindependencia.com

Mais um post brilhante, AA40.

Eu acho que uma das melhores formas de se proteger de um possível crash no início da aposentadoria, é simplesmente não parar totalmente.

Ou seja, encontrar uma forma de seguir trabalhando de uma forma mais leve.

Vou dar alguns exemplos:

Se você é um médico, pode limitar seus atendimentos em um consultório próprio (conheço dois médicos que são jovens e atendem de uma a três pessoas por dia, no máximo). Se é um gestor, pode trabalhar com pequenas consultorias, treinamentos, palestras ou pequenos cursos. Existem diversas formas de trabalhar menos, e com a parte que mais gosta.

Em breve vou iniciar meu primeiro grande empreendimento (software), e depois disso, vou me aventurar escrevendo blogs (com finalidade de ganhar dinheiro, de fato). São duas atividades que exigem trabalho, mas uma parte que eu gosto bastante.

Suas dicas também são fundamentais. Mais uma vez, parabéns pelo serviço que presta à nossa comunidade.

Um forte abraço, Stark.

http://www.acumuladorcompulsivo.com

Aa40, perfeito. Cai naquele debate dos dividendos.

Mas aí só, e somente só, neste caso de bear mkt, vender o etf ou sacar os dividendos é diferente.

Justamente pela recuperação no após.

Se vc mantiver uma empresa resistente e pagadora de dividendos, saca-los vai reduzir seu patrimônio sim, mas não vai atrapalhar a recuperação quanto vender a cota.

Neste caso, na fruição, ações são melhores que etf (os que não pagam dividendos).

Na acumulação esse raciocínio seria diferente.