FIRE: Ajustar a TSR todo o ano ou não ajustar? Eis a questão !

Um Excelente post do blog Millennial-Revolution reflete sobre as opções que temos para não ficar sem dinheiro durante a aposentadoria.

Um Excelente post do blog Millennial-Revolution reflete sobre as opções que temos para não ficar sem dinheiro durante a aposentadoria.

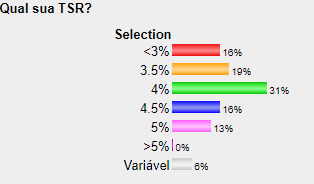

Para quem está planejando se aposentar confiando na Taxa Segura de Retirada - TSR (o que é TSR? Leia aqui) de 4%, que é a mais usada, e tem um carteira composta não só por renda fixa mas também por FIIs e ações deve tomar algumas precauções no gerenciamento do portfólio.

Um eventual crash de mercado (ou hiperinflação) nos primeiros 5 anos que você esteja vivendo de renda pode comprometer todo seu planejamento e te deixar sem dinheiro quando mais precisar (na velhice). Mas por que o início é tão crítico?

Para evitar ou mitigar esta situação, você pode tomar o seguintes cuidados:

- Mover todo seu patrimônio para renda fixa e deixar de lado um possível maior retorno em renda variável em troca de maior segurança; No caso de hiperinflação, aumentar a alocação em TD IPCA+;

- Manter uma reserva em dinheiro além de seu portfólio, ou seja, um dinheiro não contabilizado nos seus planos de aposentadoria, ou mesmo uma fonte de renda que lhe mantenha por até 3 anos sem precisar sacar e vender seus investimentos abaixo do preço de compra;

- Cortar custos e viver abaixo da TSR planejada;

Para evitar este transtorno, uma das práticas mais recomendadas é reajustar o valor (não a porcentagem) da sua TSR a cada ano. Se o seu patrimônio tiver diminuído de valor, ajuste o valor possível de sacar por ano pela TSR 4% deste novo valor patrimonial atual.

Se, por ventura, seu patrimônio tenha aumentado de valor, ainda assim mantenha a TSR 4% original pois com isto você não só terá a segurança que sua TSR funciona como também em anos futuros onde seu patrimônio diminuir, isto não terá um impacto significativo sobre o valor possível de ser sacado.

Lembre-se que isto é muito importante nos primeiros anos onde você viverá da renda de seu patrimônio. Após cerca de 10 anos, se tudo estiver correndo normalmente, as chances de acabar sem dinheiro na aposentadoria serão mínimas - mantida a TSR original planejada - e você poderá gradualmente até aumentar sua TSR e aproveitar ainda mais a vida de liberdade !

AA40,

Eu incluiria como proteção à inflação uns investimentos no exterior.

Sim BPM, apesar de achar que este hedge não seja dos melhores. O dólar pode subir menos pq o Banco central sempre intervém para segurar. Confiraria mais na NTN-B neste caso.

Interessante a reflexão… Minha TSR eu defini um valor fixo de retirada mensal, o que faz a % da TSR flutuar. Mas procuro mantê-la entre 3 e 3,5% para ser mais conservador e fazer o dinheiro continuar crescendo. Atualmente a rentabilidade real no ano do meu portfólio está em 7%, mas claro que não conto com isso para fins de TSR. To apenas surfando uma boa onda fruto dos juros altos que tínhamos nos últimos anos com alguns investimentos pré fixados (saudades dos pré fixados de 18% aa dos bancos menores)

7% real é excelente, ainda mais em tempos de selic a 7%.

Oh saudade dos tempos dos prefixados de 18% ….quem ainda tem hoje em dia está tirando mais de 1%am limpo

Se fose para me proteger a mais, incluiria Bitcoin na parada. (ou alguma outra criptomoeda mais estável).

Como vc se protege com Bitcoins? E se a bolha estourar e voltar a vale 100 dolares a moeda?

Acho que quem quer viver de renda tem que ajustar, principalmente se a perspectiva é de menor retorno em alguns anos. Penso em cortar custos, como adiar troca de carro e férias mais baratas pra nao deteriorar muito o portfolio.

Concordo que cortar custos nos primeiros anos de IF é a melhor opção se vc nao tem como ganhar uma renda extra fazendo algum bico.

Caro AA40, excelente seu blog! Estou sempre acompanhando. Apenas gostaria que você comentasse mais um ponto: por que os primeiros anos de IF são os mais 'sensiveis' a um crash (ou evento similar). O peso deste crash não é o mesmo para todos os anos? Parabéns e um abraço

Muito obrigado Anon.

Sua pergunta é excelente e já tenho um post agendado que irá ao ar segunda-feira a tarde. Volte para ler e você entenderá por que é tão importante cuidar de seu portifolio nos primeiros anos depois da IF.