Investir é como plantar uma árvore

A descoberta de algo novo quase sempre é revelador e empolgante. Certas coisas porém podem ser frustrantes pois o progresso sempre precisa de tempo para aparecer. Por exemplo, o desenvolvimento de um medicamento para a cura de uma doença: Passa por anos de pesquisa básica, avançada, e, mesmo após a descoberta da cura são necessários muitos anos até que se torne viável e que os benefícios superem os riscos.

O plantio de uma árvore é outro exemplo; só dará sombra e frutos se você plantar e cuidar por longos anos, mas se você decidir não plantar, nunca vai poder contar com a sombra dela um dia.

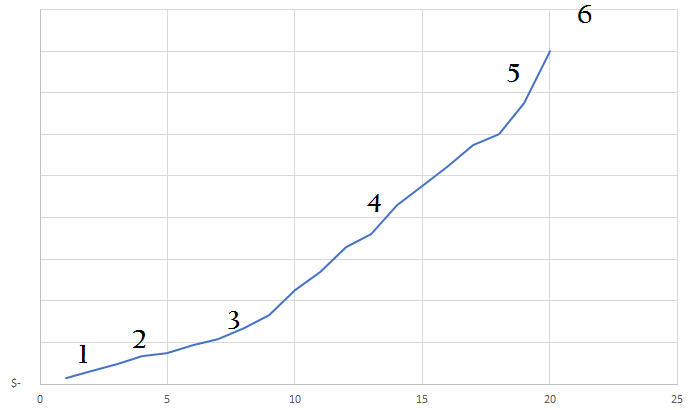

De forma semelhante, isto é válido para a busca da independência financeira e FIRE. Geralmente existem várias etapas no caminho que vamos simplificadamente resumir em 6 etapas:

- Você começa a poupar um pouco todo mês sem saber bem por que e para que está a juntar dinheiro.

- Descobre uma motivação para poupar mais: Comprar uma casa, viajar ou se for sortudo, vai ouvir sobre o movimento FIRE e se engajar.

- Você começa a levar a sério, poupar bem mais mas parece que as coisas não andam e seu patrimônio parece não sair do lugar. (e é assim mesmo, veja como é um gráfico exponencial; no início ele "sobe" lentamente mas acelera com o tempo)

- Você começa a ver algum progresso fica realmente sério e as vezes até obsessivo com poupar e aprender a investir o máximo da melhor forma possível

- A mágica começa a acontecer. Os juros compostos começam mostrar todo o seu poder pois já se passou um bom tempo desde que você investiu os primeiros reais (geralmente demora de 10 a 20 anos para isto).

- A independência financeira finalmente é realidade. Valeu a pena a paciência e perseverança mas só chega aqui quem passa pelas cinco anteriores sem desistir.

O gráfico da trajetória do seu patrimônio líquido deverá se parecer com este:

|

| Fonte: AA40. Curva teórica de net worth para um portfólio conservador/moderado |

No início (1 a 4):

Mesmo colocando muita energia e esforço, no começo vai parecer que as coisas não andam. Seu patrimônio não vai crescer na velocidade que você quer muito menos na velocidade do seu desejo de se tornar FIRE que geralmente é no próprio dia que você a descobre.

Muita calma. Tenha sempre em mente que os juros compostos precisam de um alimento. Qual é este alimento? TEMPO ! A única coisa que você pode fazer no início é focar em trabalhar e ganhar mais e aprender. Nos primeiros anos vai parecer um progresso lento ou até nulo mas engana-se. Basta persistir para que os juros compostos façam o seu "milagre da multiplicação". Não arrisque seu patrimônio em soluções de retorno rápido pois os riscos são proporcionalmente altos.

Meio (4 a 5)

Somente após 10 a 15 anos do início é que você começa a sentir que a engrenagem dos juros compostos realmente existe e funciona. Seu patrimônio começa a gerar rendimentos interessantes e você volta a se animar com a possibilidade de liberdade logo adiante. Agora você já tem algum FYM (F***-you money) para se sustentar por algum tempo caso as coisas saiam dos trilhos. Isto é encorajador !

A árvore começa dar frutos (5 a 6)

Para os que plantaram a semente (abrir sua conta investimento), regaram (aportar dinheiro novo regularmente), adubaram (investir em bons ativos) e protegeram sua árvore (da inflação principalmente e da tentação do consumo) sem deixá-la morrer no caminho e mais importante, esperaram o tempo necessário, deverão estar para colher os frutos sentados em sua sombra. Foram inúmeros obstáculos e plantas daninhas no caminho, mas você soube o que fazer na hora certa, nem que as vezes fazer nada seja o mais sensato a fazer.

"Investir é como plantar uma árvore, só depois de anos esperando é você vai aproveitar sua sombra e colher seus frutos! "- AA40

Caro leitor, já plantou a sua árvore? Regou ela? Em qual das 6 etapas você se encontra? Comente abaixo:

Esse mês estou sentindo na pela o outro lado da moeda em ter uma "árvore que dá frutos", o dólar subiu, renda passiva cresceu e o aporte foi grande mas nada disso vai evitar que meu fechamento mensal seja negativo esse mês. Antigamente o aporte sempre garantia que a árvore crescesse, hoje só mesmo o mercado reagindo positivamente para continuar fazendo elas cresce, como se não dependesse de mim mais…

Sr. IF365

Blog do Sr.IF365 | Acompanhe meus últimos 365 dias antes da IF e Aposentadoria Antecipada

http://www.srif365.com

Isto é sinal que seu portfólio está grande, muito grande. Seus aportes já eclipsam em comparação com o principal. Fique feliz com isto meu caro. Sua árvore está florindo! abcs

AA40,

O poder dos juros compostos quando está à nosso favor muitas vezes não é tão valorizado como deveria.

Gostei do seu post!

Abraços,

Simplicidade e Harmonia

Exatamente Sim. É que eles dão resultado realmente só com o tempo e nos dias de hoje as pessoas não tem mais paciencia nem para ler, quanto muito para esperar 20 a 30 anos para ver algum resultado. Enfim, quem entende isso se dá bem, que não entende vai passar a vida correndo atras do próprio rabo ! abcs

Parabéns pelo post AA40.

Eu estou na etapa 4. Estou aportando muito, mas o patrimônio está crescendo pouco. E isso vai fazer que eu colhe bons frutos no futuro.

Abraços.

Valeu Cowboy. A etapa 4 é mais demorada mesmo e parece que não há muito progresso mas a etapa 5 está sendo formada. Continue firme e bons frutos! Abcs

Eu estou entre os passos 3 e 4. Apesar de já acumular patrimônio há 10 anos (sempre economizando uma parte dos meus rendimentos), economizava sem um propósito fixo. Apenas há alguns meses que comecei a diversificar meus investimentos e conheci a "filosofia" FIRE e a economia de dinheiro como um fim em si mesma e, consequentemente, passei a acompanhar o crescimento do meu patrimônio de perto. Em resumo, acumulei um patrimônio significativo aportando minhas economias na poupança (sim, vergonha!) e há alguns meses passei a investir em outros produtos. Por isso aguardo ansiosamente as etapas 5 e 6 do gráfico!

Fala Anon. Não é vergonha poupar na poupança não meu caro. Vergonha é gastar todo seu dinheiro com supérfluos.

Quando vc descobre FIRE bate aquela ansiedade de chegar logo e viver de renda mas nessas horas temos que ter calma; pensar que é algo para longo prazo; cada real poupado e investido conta. Força e disciplina que a sua árvore tá crescendo ! Abcs

Muito legal o gráfico, ficou muito didático!

Abraço e bons investimentos.

Valeu DIL. Abcs

Realmente AA40

São boas as suas indagações, o inicio é sempre dolorido.

Você se mata economiza 50% da sua renda, coloca no investimento, ai vai olhar e tem 20 reais de rendimento no mês, eh realmente frustrante, muita gente perde o animo ali, mas o importante eh persistir, mesmo com pouco o longo prazo é nosso amigo

Verdade IR. Por isso escrevi este post. A galera não tem mais paciencia hoje em dia. Querem enriquecer rapidamente e isso não existe. É preciso tempo e persistência ! abcs e forçae

Legal o post AA40! Estou na etapa 3. E me policiando para não ficar obsessivo quando chegar a etapa 4 rsrs

Abraço!

Legal II. É muito fácil viver obsessivo na fase 3 e 4 e eu mesmo já estava ficando mas não adianta. Tempo é o ingrediente principal do bolo. Sem ele não adianta bater na panela! abcs

Tempo, juros e local de residência, pra mim são pontos bem considerados no firme.

Bem didático AA40! Acho que a partir da fase 3 é provável que seus investimentos estejam no piloto automático. Nao há muito a fazer a não ser ir aportando e ver o bolo crescer, pois inclusive a estrategia de investimento já está definida, com a necessidade de uns ajustes aqui e ali. Acredito que eh o momento ideal para buscar outros focos de atenção, especialmente para os que desejam viver de renda. Senão você passa anos e anos investindo e quando chega a hora de disfrutar, fica inseguro para partir para uma nova fase.

ABM

Verdade ABM. A falta d confiança no seu plano FIRE é um dos maiores impecilios na hora de largar tudo e viver a vida FIRE. Por isso precisamos ter planos A, B e C para contingencias. Abcs

Peço licença para discordar, pois achar que está no automático e um grande erro.

Procipalmente a partir do momento que os juros caem, que os rendimentos diminuem e importantíssimo a gestão ativa dos investimentos.

Hoje por exemplo, com Selic em 6,5% qualquer diferença de 0,5% Anual contc muoto.

E preciso sempre se reavaliar, rever, conceitos, e fazer uma gestao ativa dos investimentos.

O problema da gestão ativa é o giro de patrimônio que geralmente e muito mais frequentemente do que as pessoas acham acabam em retornos inferiores. Quem deixa no automático e principalmente em renda fixa tem retornos superiores após décadas. Mas cada um é livre para fazer o que achar melhor. Abcs e feliz 2019

Bom dia,

Na estou entrando na discussão da distribuição da carteira em Tv, etc, mas mesmo dentro da renda fixa, podemos ter grandes diferenças e oportunidades com gestão ativa e falo por aplicação prática e não apenas por conceito.

Como eu disse, é preciso sempre reavaliar e o cenário atual e de curto/médio prazo e de juros baixos.

A festa dos juros compostos baseados na Selic 8-10% acima da inflação acabou.

Acho q principalmente qdo vence um ativo e ele volta p sua conta e vc tem q saber realocar, além dos novos aportes. Agora em janeiro por exemplo, vence um CDB pré 18,5% onde está 20% do meu patrimônio. Não faço ideia onde reinvestir.

Pois e, esse seu caso e só um exemplo de que o melhor da festa dos juros reais já passou.Hoje a taxa pré mais alta que você encontra fica em torno de 10%.

Tem muita gente por exemplo que tem CDB/LC etc com taxas como 120% do CDI, que antes eram excelentes mas hoje já não são grandes coisas e não tem previsão de subir a Selic no cueto prazo.

Entretanto, com uma gestão ativa da para vender e realocar em oportunidades melhores como por exemplo o CRI da direcional.que saiu na sexta feira pagando IPCA+5,09% e com isenção de IR.

Perto dos 2%aa que recebo aqui nos EUA, 10%aa pre parece um sonho distante para a maioria dos americanos. Parem de achar que isso é pouco.

Não vou entrar na dicussao comparativa BrasilxEUA pois esse não é o foco do post.

O que eu quiz demonstrar que durante um longo período o alcance da meta FIRE estava sendo muito mais promovido pelos juros compostos do que pelos esforços em aportar grande parte da renda.

Obs: 10% pré – impostos – inflação = Aprox 4% de juros reais. Se colocar na balança a instabilidade econômica do Brasil e a simples possíbilidade da inflação chegar apenas no teto da meta (6%) o rendimento real cai para 2,5%.

Bom texto. Parabéns pelo blog. Conheci o FIRE e o blog a cerca de 3 meses. Fazendo uma auto avaliação, acredito que esteja na fase 3. Nunca fui de gastos extravagantes, mas nunca ecomomizei pensando em colocar o dinheiro para " trabalhar para mim". A cerca de dois anos meu patrimônio era minha casa própria e aplicação de TD+poupança ( 15% do valor do imóvel). Com uma nova oportunidade de trabalho com rendimento bem melhor, hj consigo fazer aportes mensais maiores e as aplicações já estão em 75% do valor do imóvel, e projeto que no fim de 2019 seja 100%. Conhecer o FIRE agora foi uma feliz coincidência, pois não é fácil resistir aos desejos (carros) e manter o foco no objetivo de longo prazo. Valeu

Legal Apendiz. Foco em FIRE e deixa os carros de lado. São só passivos na vida de qq um. Abcs e feliz 2010 de muitos aportes!

Estou na etapa 3, ano que vem completo 10 anos investindo, mas o meu objetivo mudou ao longo desses 10 anos, qdo comecei achava que precisava dar um jeito de me garantir no futuro pq o INSS estaria falido qdo chegasse minha vez, aos poucos fui lendo, aprendendo e descobrindo o movimento FIRE, quem sabe eu consiga chegar lá antes dos 50 anos, estou com 37 anos.

Legal. Conte conosco nesta jornada. Abcs

Ótimo post.

Estou na fase 4. Parece uma eternidade haha. Mas é como você disse: temos que adubar e regar. Daqui alguns anos vai frutificar.

Feliz ano novo aí meu caro.

Legal Filipe, já deve estar sentindo os efeitos dos juros compostos de forma mais consistente agora então. Abcs e feliz ano novo!

Fala AA40! Muito bom post para lembrar do porquê estamos fazendo isso, pensar no nosso futuro sem esquecer o dia de hoje é fundamental. Estou na fase 3 ainda, mas com a graça de Deus e cada dia estudando mais sobre finanças e aportando, chegarei na fase 6, livre.

Te add no meu blogroll, sinta-se à vontade para visitar meu blog: https://funcabeta.blogspot.com/

Um abraço!

Fiz uma postagem com os melhores artigos de 2018 e um post do seu site é um deles!

Feliz 2019!

Abraço e bons investimentos.