A regra dos 4%: Como colocar em prática?

Apesar da regra dos 4% ser extremamente simples conceitualmente, observa-se na firesfera ainda um grande desconhecimento do conceito em si, principalmente da operacionalização da mesma, ou seja, como por em funcionamento na prática. Vamos tentar hoje esclarecer alguns mitos do tipo "Eu foco em renda passiva então não vou usar a regra dos 4% ":

O conceito

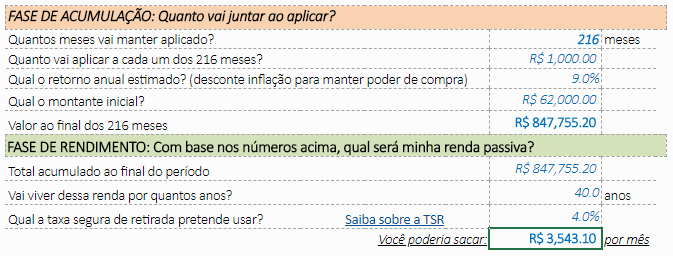

O conceito da TSR 4% original você já deve saber. Você pode consumir anualmente 4% do valor que a sua carteira tiver no dia de sua aposentadoria, corrigidas anualmente pela inflação.

Aposentou com 1 milhão, você pode sacar 40 mil por ano. No ano seguinte sua carteira subiu para 1,2 milhões ou caiu para 700 mil, não importa, você vai sacar 40 mil corrigidos por IPCA. Se IPCA for 3,5%, no segundo ano você poderá sacar ~R$ 41,400.

Cabe ressaltar que a regra dos 4% não é uma regra de saque de 4% em si, apenas um balizador inicial (rule of thumb em inglês) de que figura estamos falando quando pensamos em FIRE.

Não significa que o valor de 4% é a regra, o nome da regra é Safe Withdrawal Rate e você é quem define o percentual com base no que investe e seu nível de tolerância a risco.

Ninguém com um pouco de inteligência vai seguir rigorosamente a regra se, por exemplo, você estiver vivendo de renda e sua carteira se desvalorizar 50% ou se ela triplicar de tamanho. Flexibilidade e adaptação são próprias do ser humano então, faça uso.

Colocando em prática...

A regra dos 4% para quem investe visando renda passiva

OK AA40, entendi. Sacar os R$ 40 mil, depois R$ 41,400, mas como fazer na prática?

Aqui entra toda a questão que confunde muitos e inclusive leva pessoas muito inteligentes financeiramente a ignorar ou desdenhar da simplicidade e segurança da regra dos 4%. Talvez por que não visualizaram a operacionalização da mesma. Alguns acreditam que simplesmente vão sacar este valor do principal ! Não, não e não !

→Primeiro, vamos definir o que é Principal: O termo "principal" é usado para se referir ao valor original do investimento, separado de quaisquer ganhos de capital ou juros acumulados no tempo.

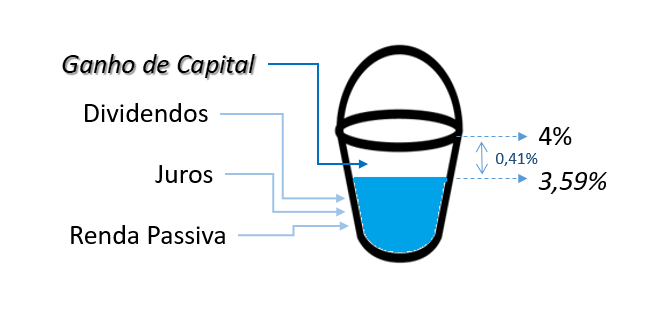

→Segundo, a regra dos 4% foi concebida sobre o retorno total dos investimentos, ou seja: Dividendos + Ganhos de capital = Retorno Total. Não se pode separar as coisas aqui.

→Por último, a teoria da regra dos 4% é pre-tax, ou seja, se por ventura houver impostos na operacionalização dos saques, o valor bruto dos 4% deve cobrir estes custos também.

O cálculo dos 4% é a parte mais fácil da regra. Divida seu patrimônio líquido por 25 e você saberá o quanto poderá sacar por ano ou divida por 300 para base mensal.

Mas para sacar isso não saímos vendendo papéis sem nenhum critério e planejamento prévio. Primeiramente temos que planejar seguindo as etapas:

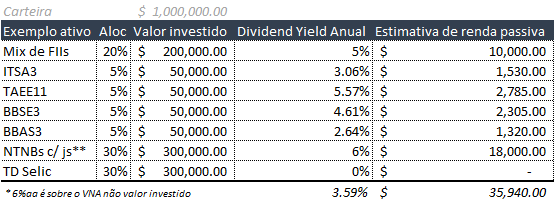

- Planilhar todos os ativos que temos (já deve ter isso), cotas e o valor de mercado;

- Adicionar uma coluna com o Dividend Yield (DY) de cada um, ou seja, quanto de renda passiva cada um gera (FIIs, ações pagadoras de dividendos, tesouro direto com juros semestrais, ETFs nos EUA, etc todas tem um DY); Isto vc consegue no Google Finance ou em sites como o fundamentus.com.br. Exemplo:

- Estimar a renda passiva a ser gerada anualmente (tabela abaixo) (DY multiplicado pelo Valor mercado). Exemplo da Planilha:

|

Feito estes passos, você pode ver no exemplo que esta carteira teórica já provém 3,59% de renda passiva dos 4% que precisamos.

Aqui está o "pulo do gato" que poucos se dão conta. O chamado Yield Shield. Você não vai simplesmente sacar 4% do seu "principal" como muitos erroneamente acham.

Neste caso você só precisa pouco mais de 4 mil reais ou dólares no ano 1 para fechar os 4% pois numa carteira diversificada você terá ativos que pagam proventos e outros que não pagam.

O valor faltante para atingir os 4% anuais, você poderá obter tanto de seus hobbies se for o caso de ter um, de suas reservas em dinheiro caso esteja na primeira década FIRE (TD Selic no caso) ou então vendendo uma pequena quantidade de cotas de um ou vários ativos, principalmente os que tenham se valorizado muito, aproveitando para já fazer o rebalanceamento de sua carteira na mesma oportunidade.

Ah AA40, mas você vai vender seu principal, mesmo que seja um pouco. -Não!!!!

Você é um buy and holder certo? Então não começou esta carteira ontem. Fazem anos, ou décadas que você a tem e agora simplesmente vai vender algumas ações que você comprou pela metade ou 1/3, 1/n do preço atual. Pense que se houvesse havido um split das ações você teria o dobro (ou mais) de papéis pelo preço de compra então quando vender alguns papéis apenas estará realizando um ganho de capital e não vendendo o principal.

Pegue um ativo como IVVB11 comprado em 2014 a R$ 39 a cota. Em 2021 ele está em R$ 212 a cota. É a mesma coisa* que você ter um ativo que se mantenha a R$39 por 6 anos mas pague dividendos X. Tenha isto em mente, ganho de capital e dividendos são duas faces da mesma moeda chamada retorno total.

*PS: Se neste caso a venda for de ações, ficando abaixo de 20 mil reais no mês em vendas não pagará IR nenhum, assim como dividendos.

Infelizmente isto não se aplica ainda para ETFs no Brasil devido a estupidez do nosso governo e das nossas leis tributárias arcaicas. Já para investimentos ETFs no exterior há isenção de 35 mil reais mensais em vendas. TSR é sempre pre-tax, lembre-se disso.

Onde guardar as retiradas?

No mundo financeiro os termos em inglês predominam e muitos deles quando aportuguesamos fica um tanto estranho. Peço perdão aos amantes da língua portuguesa para usar estes termos em inglês pois assim quando você estiver lendo a literatura ou blogs FIRE americanos você sabe do que se trata.

A regra dos 4% original é computada anualmente, mas isso não significa que na pratica você tenha sacar apenas uma vez ao ano. Você só precisa se manter dentro do valor calculado para o ano. Mas geralmente, para a realidade do Brasil, é melhor calcular o valor mensal de renda que pode utilizar já que nossa base, ao contrário da americana, é mensal.

No exemplo anterior, 40 mil no ano 1 (R$ ou $, fica a seu critério) seriam R$3,333 mensais. Os impostos que, por ventura, venha a incorrer nas operações devem ser descontados deste valor como já mencionamos.

Só de renda passiva teremos, no exemplo, uma média de quase 3 mil mensais porém como sabemos, isto varia muito. Alguns ETFs, TD e ações só pagam no final dos trimestres ou semestres então o recomendável e ter uma reserva líquida, o chamado cash cushion ou bucket.

Este colchão de dinheiro na tradução literal será uma conta (pode ser uma dessas contas digitais que pagam juros do CDI e tem liquidez diária) com cartão de crédito ou débito atrelado que você usará para pagar suas contas e despesas do dia a dia.

Na fase FIRE, você irá direcionar a renda passiva (até 4%) para esta conta. Caso sua estratégia não gere nenhum dividendo ou juros, e apenas ganhos de capital, como no caso dos ETFs brasileiros puros, ficará a seu critério o momento de vender papéis e colocar fundos nesta conta. Porém, geralmente recomenda-se fazer a "recarga" da sua conta quando fizer o rebalanceamento trimestralmente ou semestralmente de sua carteira, salvo se o mercado tiver caindo muito, ai geralmente se retira do investimento que mais tenha rendido, ou perdido menos no período considerado se não tiver uma reserva em dinheiro para ir usando enquanto espera o mercado se recuperar.

Se o mercado subiu, é nesse momento que o investidor passará a fazer o chamado trimming ou seja, "podar" posições que se valorizaram muito no período, direcionando este dinheiro do ganho de capital para a sua conta cash cushion nos limites estabelecidos, tanto mensal, semestral ou anual, e também sempre que possível, abaixo dos 35 mil mensais no exterior ou 20 mil mensais em venda se for ações no Brasil, para evitar pagar IR desnecessariamente.

Mas invisto só para crescimento e não recebo renda passiva

Vimos acima que a TSR pode ser aplicada facilmente se você possui uma carteira mista, com alguns ativos pagadores de dividendos e outros não. A venda de papeis deverá ser pequena ou até nem precisará vender nada se o yield de sua carteira for acima de 4%a.a.

Porém a regra dos 4% é democrática e se aplica tanto para os casos em que o investidor recebe dividendos, aluguéis, jcp, etc, bem como aqueles que seguem FIRE tradicional e só investem em ETFs de índices, os pure Indexers que na verdade são a grande maioria na comunidade FIRE internacional. No Brasil infelizmente os ETFs disponíveis não pagam dividendos em dinheiro, tendo, portanto, yield zero. Esperamos que isto mude em breve.

Quem investe puramente em ETFs ou ações que não pagam dividendos não necessariamente vai precisar usar o principal (lembrando que principal é o valor dos aportes apenas) pois você não começou seus investimentos hoje e provavelmente o valor de um ETF que comprou a x há 20 anos atrás estará valendo x*n e provavelmente tenha já sofrido splits e você tem muito mais papeis em carteira do que o inicial. Desta forma quando você estiver vendendo (ou melhor, trimming) papéis estará, salvo em um crash muito forte que o preço dos ativos caiam abaixo do preço médio, apenas realizando ganho de capital e não tocando no principal.

Contudo, vender em meio a um forte crash não é recomendável para não comprometer sua recuperação quando o próximo ciclo econômico de alta vier. Por isso, ter uma reserva mais líquida (o cash cushion), que, combinado com o yield da sua carteira te permita viver nos primeiros 5 a 10 anos do início FIRE no caso de um eventual crash (quedas maiores que 30%) é uma ótima estratégia.

Veja que você provavelmente vai alcançar seu número FIRE no final de um bull market em que ele te leva a isto. Ai você inicia sua vida FIRE e logo vem um bear market nos primeiros 5 anos FIRE, o que é terrível para a sustentabilidade da carteira. Para mitigar um pouco este risco, quem segue a estratégia de obter dividendos, pode tentar elevar o yield médio nos primeiros 10 anos para mais próximo de 4%a.a, mesmo abdicando de ganhos de capital maiores neste período. Os demais, aumentar sua alocação em renda fixa temporariamente. Mas depois dos primeiros 5 a 10 anos, é recomendável voltar a alocação original, veja aqui por que.

Além disso, ajustar os gastos em caso de crises é sempre recomendável, ou seja, usar uma TSR menor que 4% no início ou sacar menos do que o previsto caso a economia esteja patinando. Ler mais sobre isso.

Alguns detalhes para você pensar

Como sempre falamos aqui, não existe certo ou errado em investimentos. Existe estratégias diferentes.

Aquele que quer investir em dividendos e renda passiva e muito provavelmente abdicar de obter todo o rendimento do índice macro mas dormem melhor a noite assim, tudo bem. Aqueles que querem obter um maior rendimento através de índices de mercado total e algumas empresas de crescimento puro, e se sente bem com a maior volatilidade em busca de maior retorno, tudo bem. Aqueles que querem seguir uma estratégia mista (meu caso), tudo bem também. Aquele que quer ficar só com renda fixa sabendo que precisará de uma carteira bem maior para chegar aos seus objetivos, beleza.No final das contas os dividendos são pagos com o dinheiro do lucro das empresas e na “data ex”, o preço da ação é ajustado pelo mercado para compensar os dividendos que serão pagos, o que não é diferente de uma realização antecipada de ganhos de capital, ou seja, as duas estratégias não são tão diferentes assim.

Algumas coisas a pensar são que ganhos de capital de investimentos nos EUA são isentos de IR por lá e por aqui até o limite de 35 mil mensais, já dividendos não, conforme muito bem nos explica o BPM aqui.

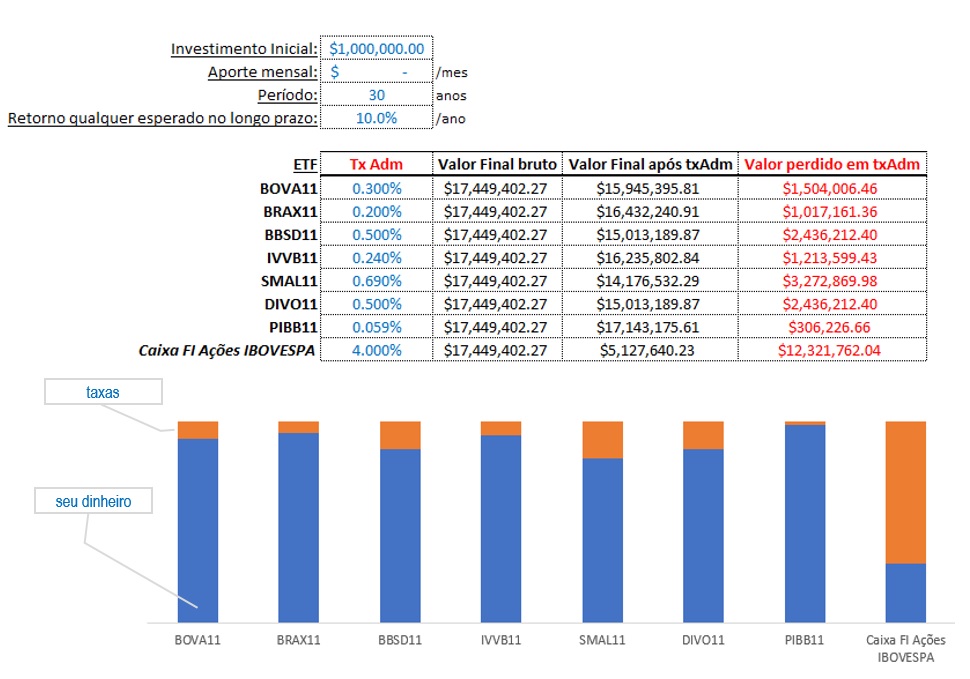

O problema dos ETFs Brasileiros

Um grande empecilho para estabelecer um escudo de dividendos no Brasil é que a arcaica lei tributária e normativa não permitiu ainda que agentes financeiros disponibilizem ETFs que paguem dividendos em dinheiro, ou seja, que efetuem distribuição de proventos.

Pegamos o ETF DIVO11 por exemplo, um ETF de dividendos, que contém empresas pagadoras de dividendos mas que absurdamente não distribui mensalmente ou trimestralmente estes dividendos ao investidor, mas o reinveste. O que é bom para quem está na fase de acumulação mas péssimo para quem já está vivendo FIRE.

Nos EUA eles sempre pagam os dividendos em dinheiro (cash) e o investidor é quem, em sua corretora, escolhe se reinveste ou se saca e gasta este dinheiro.

No Brasil, este fator força muitas pessoas a arriscarem criando uma carteira de ações próprias. Ora pois, pensem comigo, você pode até saber como montar uma, agora 99% da população normal jamais terá capacidade de analisar balanços e montar uma carteira sensata de ações, então ETFs são a melhor coisa para elas, para o mercado pois terá mais investidores (no final os ETFs compram as ações em sí) e também para nós FIREEs que já descobrimos que no longo prazo é 90% de chance de performar melhor do que o pessoal que escolhe "boas empresas e bons FIIs". O que é bom hoje amanhã pode não ser como vimos aqui.

Por fim, uma luz no fim do túnel; há rumores que a Mirae Asset anda estudando criar um ETF pagador de dividendos. Veja. Seria uma ótima notícia para nós da comunidade FIRE.

Conclusões

Esperamos que este post tenha contribuído para esclarecer como operacionalizar a TSR 4% na prática e esclarecer de uma vez por todas que não é apenas sacar do principal e ignorar os dividendos e renda passiva. A renda passiva gerada por muitos ativos pagadores é parte constituinte da regra dos 4% e é chamada de escudo de dividendos ou yield shield. Eventuais vendas de papéis para complementar a renda passiva para chegar aos 4% não provém necessariamente do principal investido mas sim do ganho de capital acumulado durante décadas de aportes constantes e ganhos substanciais na fase de acumulação.

E ai, ficou mais claro? Se permanecer ainda alguma dúvida ou observação, comente abaixo.

Isenção de responsabilidade: Todo conteúdo publicado neste site baseia-se no direito de expressão garantido nos arts. 5º, IV e 220 da Constituição Federal de 1988. Não somos profissionais de investimentos nem consultores financeiros licenciados. Nenhum ativo e/ou estratégia de investimentos aqui mencionados deve ser considerado indicação de investimento.. Este blog representa apenas opiniões e decisões pessoais, que podem não ser apropriadas para outros investidores. Por favor, use o bom senso e/ou consulte um profissional de investimento certificado antes de investir seu dinheiro. AA40 não é responsável pelos resultados de suas decisões, nem responsável pelos comentários postados pelos leitores ou pelo conteúdo de quaisquer sites vinculados. Este blog deve ser visualizado apenas para fins educacionais ou de entretenimento. Resultado passado não é garantia de resultado futuro.

Parabéns pelo post AA40. Estava com esta dúvida exatamente pois o SrIF fala mal da regra sempre que pode mas pelo que tinha em mente dava para fazer como você explicou acima. Ficou muito mais claro agora.

Obrigada

Falo mal não!!!rs Apenas fiz alguns posts dizendo pq eu não adoto tal regra… como sabemos pode até existir sim o certo e o errado mas só terei a resposta daqui uns 30 ou 50 anos depois que eu partir dessa para uma melhor.

Sr.IF

http://www.srif365.com

hahaha. Para ser justo não fala mal mesmo. Acho que todos temos que entender ela melhor pois é um conceito meio novo ainda no Brasil mas certamente aplicável não importa como você investe. Abcs

Regrinha de professor pardal. A regra básica é: nunca gaste mais do que vc ganha. Fim!

Não podemos ser tao simplistas assim. Enquanto isso que vc falou é verdade na fase de acumulação, na fase em que vivemos de renda não podemos simplesmente usar tudo o que ganhamos ou acabará tendo que voltar a trabalhar quando menos puder.

Usar apenas o limite de 4%aa é sabido que é seguro. Se quiser utilizar toda sua renda passiva pensando que isto é o quando vc ganha acabará tendo que colocar a mão nos rendimentos e até no principal antes de morrer. Tudo bem usar o principal afinal vc economizou para usar algum dia mas tem que ser planejado, sabendo que usará o principal e não por mera ocasião de ter planejado mal e gastado toda sua renda passiva na época de bonança e agora na época das vacas magras, com empresas cortando dividendos e seu net worth valendo metade do que valia antes…pense bem mas faça como quiser, afinal ninguém melhor que vc para cuidar do seu dinheiro. Abcs

Mas a regra de 4% ela a ideia é a garantia de ter dinheiro por 30 anos. Se A carteira render 5% aa, a inflação 3,5% o ganho real foi 1,5%. E saco 4%as mais inflação, claro que estou mexendo no principal porque a inflação tira poder de compra

Sim se em 30 anos vc conseguir míseros 5%aa de ganhos investindo via banco em fundos com altas taxas vc sim vai estar sacando o principal. O estudo original não prevê preservação do capital principal.

Parabéns pelo post, AA40. Coincidentemente vinha pensando sobre como adequar a regra dos 4% com uma estratégia de investimento em dividendos. Lá fora quase não se fala disso. Todos os blogs que sigo (MMM, Go Curry Cracker, JL Colins, Early Retirement Now etc.) focam apenas na estratégia de investimento em valor. Isso me soa muito estranho especialmente pq embora em geral os yields sejam baixos nos EUA há ativos como os REITs que pagam mais de 4% a.a. Dias atrás li os artigos do ERN, que considero o mais técnico de todos os blogueiros (veja por exemplo a fantástica série dele sobre taxa de retirada segura), em que ele demonstra através de simulações que o yield shield é mais arriscado do que investimento em ETFs que não focam em dividendos.

Valeu anon. Sim, conheci o blog do big ERN (iniciais de Early Retirement Now) a pouco tempo e estou devorando o conteúdo dele que é excelente, muitos consideram até melhor do que o do MMM. Recomendo a todos.

Pois você acabou respondendo por que o pessoal dos EUA não utilizam muito renda passiva de REITS, LPs e cia. Por que, segundo os estudiosos de "sequences os risk return", investir no mercado total é muito mais seguro e rentável, além de estar provado que funciona no longo prazo (mais de 100 anos).

Estratégias que visam yield ficam para traz em termos de retorno total pois focam em empresas já maduras com potencial de crescimento já não tão alto como uma Amazon da vida. Ainda assim muitos tem seus ETFs de REITs em carteira (tax deferred).

Porém o Yield shield que eles pregam e usam é só nos primeiros 5 a 10 anos de FIRE. Passado este período crítico, se sua carteira sobreviver é muito provável que possa até mesmo aumentar sua TSR que nunca ficará sem dinheiro e é ai que todos voltam para o pure indexing tão falado por Bogle, Collins e quase todos da firesfera americana já que isto custa quase nada e funciona. Abcs e obrigado pela contribuição.

Por favor, se possível poste o link deste texto!

https://earlyretirementnow.com/2019/02/13/yield-illusion-swr-series-part-29/

AA40, tem muita discussão sobre essa retirada de 4%, muita crítica. Nem todo mundo segue isso como regra, mas também não a invalidam – e essa discussão que é interessante.

Vai me dar trabalho, mas vai ficar legal. Minha visão sempre foi a de receber proventos da carteira, sem precisar sacar do principal. Quero sim, se possível, deixar herança pros meus filhos e claro, boa educação.

Legal HM. Quero ver este post ai. Mas leia ob post do Big Ern para entender por que viver de proventos pode não ser a estratégia mais rentável no longo prazo, embora eu defenda um mix pq ai parte da receita vem de Dividendos e parte de ganho de capital. Best of both worlds. Abcs

AA40, tem muito material sobre este tema, cada um puxando a sardinha pra um lado – mas nunca invalidam a teoria do Bengen. Estou relendo muita coisa, acredite!

AA40, coincidência mas estou começando um post sobre a regra dos 4%. Te aviso assim que sair.

O rendimento geral da minha carteira precisa ser inflação mais 4%.? Exemplo a inflação for 3,5 a carteira tem que render 7,5? Ou retira 4% mais inflação mesmo num cenário atual que a RF vai quase igualar o ipca.?

Pq em outro post de 2016 vc diz que a tsr espera que o dinheiro não acabe em 30 anos e vc diz que em nenhum momento a tsr preserva o principal.

Não que precisa pois como vc bem disse o estudo original não prevê preservação do capital. Agora se vc quiser só usar a renda passiva ou os ganhos de capital sem jamais mexer no principal ai sim sua conta está correta, alias juros reais não se calculam diminuindo um do outro, existe uma fórmula para isso ou usa nosso simulador. Abcs

Para complementar a parte da renda fixa atual, é por isso que quando os juros reais estavam pagando 7% (ipca +7) só utilizamos 4% nao 7% aa.Para compensar o tempo de vacas magras atuais até os juros voltarem a subir. Da mesma forma quando a bolsa sobe muito como agora, digamos 30% no ano só usamos 4%, pois assim compensamos pelos anos de bear market que virão no futuro.

Um ponto a observar é que a tendência de longo prazo dos juros reais é decrescente no mundo todo então temos que começar a se expor a RV no longo prazo, mas não na loucura atual, mas sim todo mês, devagar, com calma, planejando e fazendo buy and hold. Abcs

Gostei muito do teu post bem esclarecedor, obrigado.

Muito obrigado. Tenho tanta coisa na cabeça que fica difícil colocar de forma organizada em um post então conto com vcs para fazer perguntas nos pontos que tiverem dúvidas.Abcs

AA40, excelente post. E necessário! Muito necessário. Eu nunca tracei esse cenário ainda de maneira descritiva, apenas pensando. Gostei bastante de você defender o Buy and Hold, no sentido de não vender a posição, mas sim usar a reserva em grana e/ou rebalancear cuidadosamente o portfolio. Todas as ressalvas que você fez, são pontos que devemos pensar quando estivermos nesse processo. O lance do crash é algo importante de ter em mente. Obrigado mais uma vez

Legal Crono. Que bom que gostou e pergunte se tiver alguma dúvida. Não que saberei responder tudo mas nos faz pensar tambem e buscar respostas. Abcs

Olá, AA40.

Muito bom o post. Bem esclarecedor. Na IF eu vou usar uma parte dos dividendos recebidos e reinvestir o resto. Além disso pretendo fazer algo por hobby que possa dar dinheiro. Assim, dá para ter uma vida tranquila sem se preocupar com as oscilações. Esse é parte "perfeita" que imagino.

Abraços!

Muito bom Cowboy. Você investe 100% em RV, pretende mudar isso quando se aposentar para ficar um pouco mais conservador ou vai continuar assim? Abcs

CI, também penso assim e muitos investidores pensam assim. Mesmo na IF, eu pretendo ter algo para gerar renda e se possível não sacar dinheiro da minha Bola de Neve. Usar parte dos proventos se necessário, como você mesmo disse. Assim, nem seria aplicada a regra dos 4%. Só saberemos no futuro!

Cuidado pessoal, a renda passiva é parte do retorno total do investimento. Se vc espera usar toda a renda passiva sem repor nada você estará provavelmente usando mais que 4% e no futuro, quando o bear chegar, seu patrimônio pode diminuir muito.

Não se pode isolar uma coisa da outra: Dividendos + Ganhos de capital = Retorno total. A TSR 4% foi concebida sobre o retorno total.

Olá, AA40.

Eu pretendo aumentar a RE um pouco. Só vou entrar em em RF se compensar. Atualmente os juros reais estão muito baixos. Se no futuro os juros reais estiverem pelo menos uns 4% eu investirei um pouco.

Abraços!

Entendi CI. Os juros voltarão a subir, deixa estar. Abcs

Pois é AA, não adianta, tem gente que NAO QUER entender. Fica repetindo essa groselha de "só quero tirar da tenda passiva, e não do principal", como se fosse um axioma, ignorando os estudos (americanos) que jogam isso por terra.

Na real o que provavelmente vai ocorrer é que esse povo vai adiar a FIRE por muitos anos, quiçá décadas, por medo/ignorância de fazer as contas direito.

E adiar a FIRE significa perder a coisa mais importante de um ser humano: o tempo e a juventude.

Ou pior, vai entrar em FIRE sem calcular a TSR mas que estará acima de 4% se usar toda renda passiva, vai consumir todo seu patrimônio depois vão dar entrevistas dizendo que FIRE é furada, que não funciona e todo blablabla que vemos hoje em sites como marketwatch que tem uma sessão própria para falar mal de FIRE. Infelizmente é assim, humans! Abcs

A minha TSR mensal eu calculo da seguinte forma: "Patrimônio Total / número de meses que faltam até eu chegar aos 100 anos".

Uma TSR de 4% para quem investe em renda fixa e quer viver 60 anos de renda passiva é muito insegura em minha opinião.

Legal IM, é uma maneira conservadora de se calcular. E vc tem razão 100% renda fixa tende a se tornar perigoso no longo prazo, pois apesar dos juros voltarem a subir, isso é uma certeza, a tendência macro tanto aqui quanto no mundo todo é juros reais cairem. Governos estão muito endividados e agora querem pagar nada pra vc emprestar dinheiro a eles. O problema é que mesmo assim hoje em dia tem mtos emprestando dinheiro a eles com juros mto baixos ou negativos como na Europa, mas se o investidor se negasse a emprestar dinheiro eles não poderiam rolar a dívida e se obrigariam a aumentar os juros. Mas o excesso de liquidez que esse bull market trouxe está deixando eles muito cômodos nessa posição, até que isso mude será assim.

Enfim, tudo isso para dizer que é bom o investidor de longo prazo começar a se expor a RV, aos poucos, com paciencia, devagar e sempre. Abcs

Com certeza, mesmo com expectativa de alta futura na curva de juros, ela tende a uma média e o Brasil acabará seguindo o que ocorre fora daqui: juros baixos ou negativos.

Viver de renda de RF foi muito bom, por muito tempo, agora a migração para RV é obrigatória. O que alguns retardados criticam e não entendem é a escolha de investimentos de cada um. Está feliz com 8% ao ano? Ótimo! Quer mais que isso? Ótimo também, faça do seu jeito.

Cada um sabe o risco que quer correr e qual retorno lhe trará conforto, independente de regras fixas. Quem tem 100 milhões e remunera sua carteira com 5% ao ano (5 milhões de reais) não sofre dos questionamentos de quem tem 200 mil reais e quer receber 12% ao ano. São patamares de dinheiro muito distantes, tem quem prefira baixa volatilidade e se sente mais seguro assim.

"Ah, mas segundo o estudo de XYZ, publicado na revista WSA…". Cada um define sua zona de conforto, estudos indicam possíveis resultados baseados em dados passados (nunca podemos esquecer disso) e servem de base para tomarmos decisões, mas não somos obrigados a seguir.

O importante, no final, é sair da corrida dos ratos. Pessoas diferentes tem metas diferentes.

Cara, obrigado, já era hora de alguém escrever sobre isso. Acredito que existe um conforto psicólogico na ideia de que não se está tocando no principal, o que é perfeitamente compreensível.

Porém, o que você comenta tem a ver com um bordão latino: "dinheiro não tem cheiro". O valor do dividendo se reflete no da cota, tudo sai do mesmo lugar. Se suas cotas se valorizaram 15% e você vende o equivalente a 5%, isso só é "roer o principal" em termos psicólogicos. Tanto que, em fundos de investimento, essa distinção é bem mais fluida.

Enfim, simplicidade é fundamental na IF, e entendo perfeitamente quem prefere resgates automáticos (o que são na verdade muitos dos rendimentos depositados sem intervenção do investidor). Só não acho interessante se privar de uma carteira mais diversificada e rentável em nome disso.

Último comentário: uma boa forma de desenvolver confiança na TSR é não se aposentar logo após alcançar o valor respectivo. Se você vê a sua carteira girar 4,5%, 5%, 6,5% após inflação e impostos consistentemente, você fica bem mais tranquilo quanto à origem de cada retirada.

Valeu AA. Você entendeu perfeitamente o que eu tentei explicar acima.

Quanto ao seu último ponto, é exatamente sobre isso que estou escrevendo para um próximo post. Uma das melhores formas de "testar as águas", testar sua TSR, sua estratégia e se prevenir de algum desastre durante os 5 primeiros anos é justamente ativar o modo FI primeiro ao atingir seu número e depois o modo RE alguns meses ou anos depois. Ai garantimos 100% e não os 95% da TSR4. Fiquem no aguardo dos próximos capítulos (só não vale copiar kkkk)

Abcs

Se a isenção de rendimentos/dividendos realmente for revogada, acho que o ETF vai se tornar mais competitivo no mercado.

O melhor dos sonhos seria mesmo receber dividendos dos ETFs brasileiros.

Apesar de muito criticado, depois de muito estudo, não me arrependo de ter focado em ETFs, mesmo no Brasil. Só o futuro dirá se fiz bem ou não! No entanto, engana-se quem se consola com a ideia de que "basta comprar boas empresas a qualquer preço e deixar rolar". Para mim isso é muito mais arriscado; ouso dizer que é a arte da adivinhação: pois supõe que a empresa BOA de hj será a de amanhã…

Perfeito TumTum, concordo e tenho a mesma opinião sua. Abcs

Caro AA40. Poderia me adicionar em sua blogroll?

EI, vc estava na roll até ontem mas recebi dois e-mails pedindo para remover vc por estar discriminando e não deixando mulheres participar do seu ranking. Por favor da uma reconsiderada nisso pois pega mal para a Firesfera e elas estão em campanha pra boicotar seu blog. Colocaremos novamente assim que reconsiderar. Abcs

Fala AA40, tudo bem?

Caso tenha tido a oportunidade de acompanhar os comentários dos meus posts, assim como o ranking, poderá notar que eu de nada sou contra, já inclusive autorizei no ranking postado a candidatura das mulheres removendo o requisito do ranking.

Cabe ressaltar que eu peguei o ranking de outra pessoa e o considero democrático, portanto é preciso abrir o espaço para discussão.

Fiz até um formulário do google para que todos possam votar, o meu voto já está com um SIM, que podem participar.

A discriminação vem na verdade de uns anônimos extremistas que seguiam os moderadores anteriores, sendo que um deles na data de hoje relembrou posts do criador do ranking que não proibia elas.

Ou seja, essa regra foi criada e estavam usando o nome do criador para disseminá-la por anos.

Acho válido inclusive mandar esse meu comentário como e-mail de resposta para essas mulheres, pois no meu blog, elas são bem vindas e nunca desrespeitei ninguém!

Um abraço!

Legal EI. Sabia que vc não faria isso. Não acompanhei toda a discussão nem sei muito sobre ranking antigo, porém lí alguns comentários lá e o pessoal parecia bem irritado com isto.

Achei o apelo em um destes emails bem plausível e concordei. Inclusive achei que jamais alguém impediria a participação delas em algum ranking mas pelo visto esta pessoa que comandava este ranking antigo realmente não permitia elas participarem.

Vou enviar sua resposta a elas como sugeriu. Avise assim que os votos forem computados e elas puderem participar ai voltamos a adicionar o EI ao blogroll. Manteremos é claro no diretório, só não endossamos no roll atendendo ao pedido delas, que são leitoras assíduas aqui e inclusive uma delas possui blog na firesfera.

Abcs e tranquilo. Sei que estas iniciativas podem ser uma dor de cabeça

Gostei muito desse texto. Gostaria de aproveitar o conhecimento do autor para fazer uma pergunta sobre os ETFs americanos.

Os ETFs americanos pagam dividendos? Por exemplo, o ETF que JL Collins recomenda, VTSAX: ele paga dividendos aos investidores, ou lá também os dividendos e juros são reinvestidos?

Também gostaria de saber mais sobre o que acontece no Brasil para impedir o pagamento de dividendos pelos ETFs? Que leis impedem isso de acontecer? Há alguma possibilidade de que isso possa mudar?

Muito obrigado.

Obrigado Matheus.

Os ETFs americanos pagam dividendos, todos eles (claro, os que possuem investimentos em ações pagadoras de dividendos). Eles são obrigados a distribuir.

O VTSAX não é um ETF, só para lembrar, é um Mutual fund que estrangeiros não podem ter, apenas o VTI, sua versão do tipo ETF. Mas sim, ambos pagam dividendos trimestralmente. Você pode optar por receber ou reinvestir, mas o imposto deve ser pago não importa sua escolha.

No Brasil não há uma lei até onde eu saiba, apenas Instruções normativas. Mas acho que ninguem distribui por questões de eficiencia tributária. Dividendos de ações são isentos para pessoa física, mas um ETF é uma pessoa jurídica, desta forma seriam cobrados IR. Retendo e reinvestindo dentro do ETF eles evitam pagar este valor em IR, caso contrário a performance seria muito inferior ao mercado e niguem investiria via ETF.

Abcs, AA40

AA40 muito bom esse post!

Já invisto há um bom tempo, mas só recentemente comecei a acompanhar o movimento FIRE e a tão falada taxa dos 4%. Eu como muitos também tinha na mente que pra ser FIRE tinha que sacar apenas dividendos/JCPs/renda de FII e não do principal, mas o ponto do saque de ações que se valorizaram, gerando um dividendo artificial foi uma mudança de paradigma pra mim.

E de fato, se for pra esperar viver só de rendimentos ou apenas de renda fixa, o tempo para se tornar FIRE se torna absurdamente maior. Valeu por esclarecer!

Muito legal CLT. Que bom que podemos esclarecer isto sim, pois é um daqueles mitos mais comuns espalhados por ai pelo pessoal que só pensa em dividendos. Claro, eu também gosto de dividendos, quem não, mas existem diversas maneiras de se chegar ao mesmo resultado, sem falar que, se a reforma fiscal tributar mesmo os dividendos, os ETFs que não distribuem dividendos terão uma boa vantagem em relação ao imposto pago. Já vamos pensando lá na frente pois FIRE é um longo caminho.

Abcs

Bom dia! Que post sensacional! Confesso que ainda terei de reler algumas vezes para entender. Tenho um perfil muito bem analisado e embasado em autores como Bogle, Marks e Housel, no qual eu invisto 100% em VWRA, com uma janela para o usufruto de 20 anos pela frente. Como aplicar isso no meu caso? Tem uma fase de transição antes, para RF no Brasil? Quais os percentuais e em que investir? Desculpe tantas perguntas, mas esse é um ponto nebuloso em minha estratégia. Agradeço de antemão.

Olá, dá uma olhada sobre a importância da renda fixa ao declarar FIRE, pois pode acontecer o pior que é o mercado despencar logo após vc declarar FIRE. Isso pode impactar muito negativamente e a renda fixa teria um papel super importante nesse momento, fazendo com que seu investimento em Renda Variável não seja vendido na baixa.

Perfeito. O glade path funciona bem segundo simulações, onde vc aumenta a % em RF ao declarar FIRE, depois vai aumentando % em RV ao passar dos anos – mas isso nos EUA