A fronteira de Eficiência de Markovitz: Como saber se sua carteira é eficiente

A teoria moderna de portfólio (MPT) é uma teoria sobre como investidores avessos ao risco (AA40 :)) podem construir portfólios para otimizar ou maximizar o retorno esperado com base em um determinado nível de risco de mercado, já que o risco é uma parte inerente do retorno. Quanto menor o risco menor o retorno esperado.

Segundo a teoria, é possível construir uma "fronteira eficiente" de portfólios otimizados, oferecendo o máximo retorno esperado possível para um determinado nível de risco que se deseja assumir. Essa teoria foi introduzida por Harry Markowitz em seu artigo "Portfolio Selection", publicado em 1952 pelo Journal of Finance. Mais tarde, Markowitz recebeu um prêmio Nobel por desenvolver a MPT ou TMP em Português.

E em português o que isto significa?

Trazendo a teoria para a linguagem FIRE, eu busco um retorno de 4% líquido mais inflação, certo? Esta é minha regra dos 4%. Então, podemos usar a fronteira de eficiência para traçar qual o risco máximo que preciso correr para obter esta taxa de juros necessária (esperada).

Podemos ainda usar essa fronteira para analisarmos a alocação atual de uma pessoa, pois é possível estar correndo mais risco do que o necessário para obter aquele retorno esperado.

Preciso de números

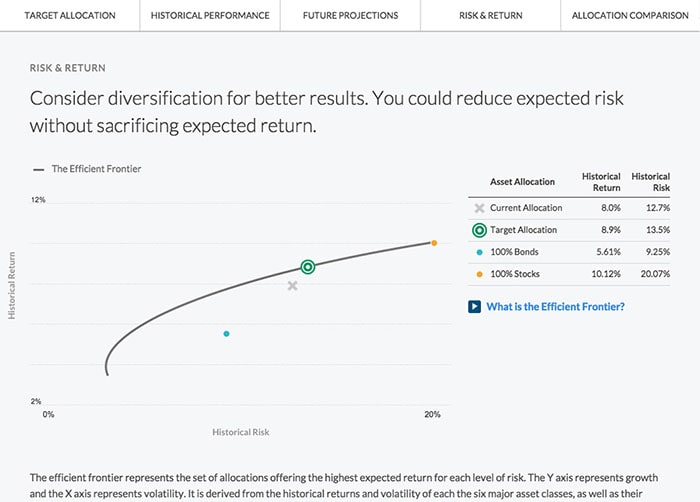

Para eu obter esta resposta, primeiro preciso gerar o gráfico da fronteira eficiente, que deve parecer com este abaixo. Alias, se você investe no exterior, o serviço gratuito da Personal Capital já traça o seu gráfico de Fronteira Eficiente em tempo real, basta ligar suas contas ao serviço de forma segura.

|

|

|

Veja que no exemplo acima, o indivíduo está com uma carteira não muito eficiente. Para o nível de risco que ele está correndo, o retorno precisava ser maior (target).

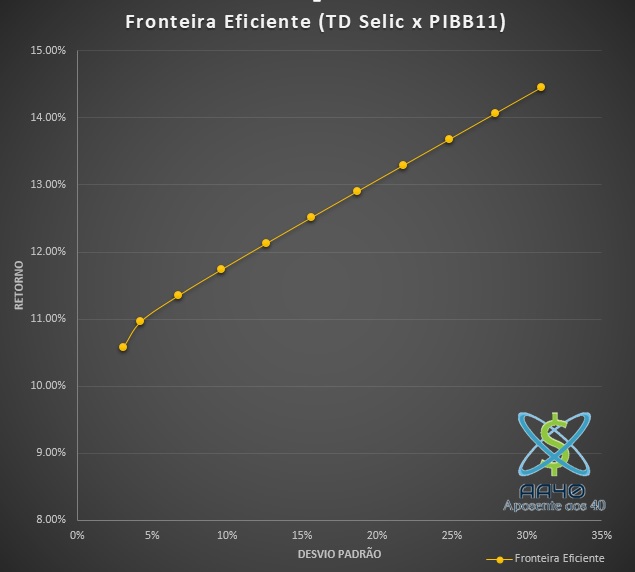

Podemos calcular isto para o Brasil também, embora seja simples calcular e traçar os gráficos, encontrar os dados no Brasil é a tarefa mais difícil. Para demostração, peguei os dados anuais de retorno de apenas dois ativos para facilitar os cálculos. O ETF PIBB11 e o Tesouro Selic. Calculei o retorno médio anual de carteiras compostas por variação de 100%, 90%-10%, 80%-20%...etc:

| Tesouro Selic | 90/10 | 80/20 | 70/30 | 60/40 | 50/50 | 40/60 | 30/70 | 20/80 | 10/90 | PIBB11 | ||

| Desvio Padrão | 3.05% | 4.23% | 6.76% | 9.62% | 12.60% | 15.63% | 18.68% | 21.74% | 24.81% | 27.89% | 30.97% | |

| Retorno Médio | 10.58% | 10.97% | 11.35% | 11.74% | 12.13% | 12.52% | 12.90% | 13.29% | 13.68% | 14.07% | 14.45% |

Isso de 2005 a 2019. O resultado do gráfico de fronteira eficiente está abaixo. Porém, como utilizei períodos muito grande (anual), o resultado não ficou tão acentuado como se você fizer com desvio padrão e retornos mensais ou ainda diários. Mas para efeito de ilustração está OK:

|

| Plotagem gráfica dos desvios padrão e retornos de carteiras com alocações progressivas de 10% de intervalo |

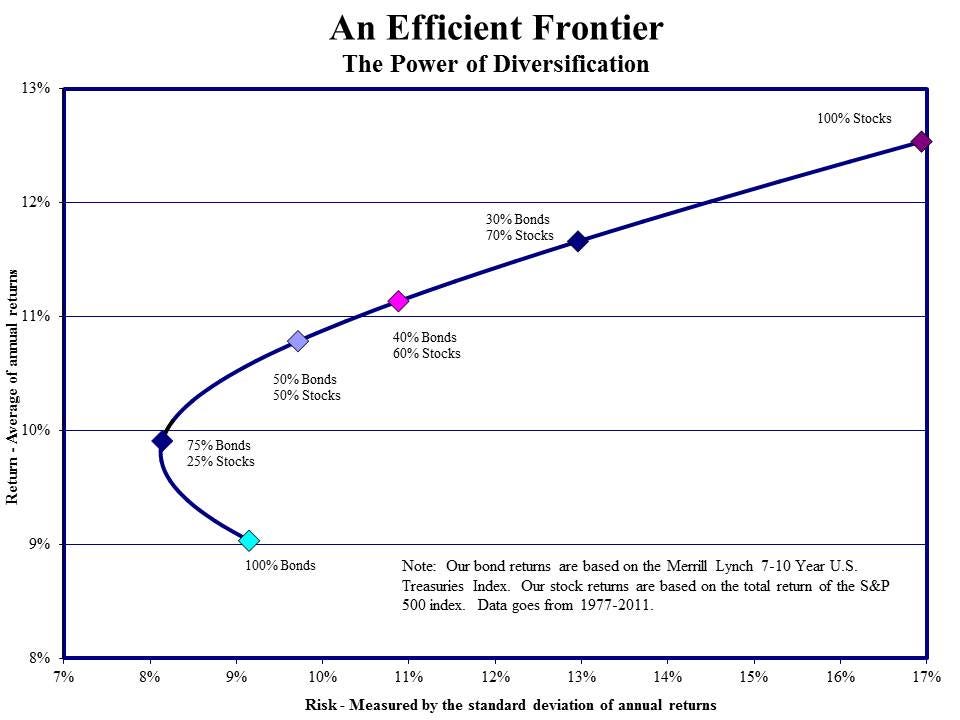

Com mais dados e intervalos menores, o gráfico acima tenderá a ficar mais parecido com o do exemplo abaixo.

Logicamente queremos obter o maior retorno com o menor risco possível, mas como vemos, acima desta curva é impossível conseguir montar uma carteira, portanto neste gráfico estamos buscando pelo máximo retorno com o menor risco possível. Este ponto é o mais a noroeste da curva (ponto em rosa pink?).

|

| Exemplo de uma fronteira de eficiência nos EUA 1977-2011. Fonte: https://miro.medium.com/ |

O importante de se observar é que você pode definir seu grau de risco sobre a curva, "calibrando" sua preferência entre risco e retorno e mesmo assim obter o máximo de retorno para aquele risco.

Por exemplo, seu sua meta é 10% de retorno anual, talvez não precisaria se exportar a renda variável no período analisado.

Observe no gráfico que uma carteira com 90% Selic 10% PIBB11 apresentou resultados muito melhores em termos de retorno com praticamente o mesmo risco que uma carteira 100% Selic. Muitas vezes carteiras puramente de renda fixa tem mais risco do que aquelas com uma porcentagem de renda variável mínima como vemos no último gráfico.

No gráfico do Brasil, alguém em busca de 13% ao ano de rentabilidade irá correr um risco, denotado na TMP pelo desvio padrão de 20%.

O mais importante de tudo é sua carteira estar em cima da linha de eficiência. Ela pode estar abaixo desta curva e isto denota que sua carteira não é eficiente, pois com o mesmo risco seu retorno poderia ser maior, se estivesse em linha com uma carteira eficiente. Ai é preciso analisar em que está investindo e a alocação.

Como saber onde sua carteira está?

Não há segredo, basta dados. Você precisará dos retornos periódicos de cada ativo em sua carteira e a partir disto calcular os desvios padrão de cada um para as mais diversas combinação de alocação. Plotar isso em um gráfico que naturalmente formará a curva de eficiência. Ai então basta pegar a sua alocação corrente e plotar o ponto no gráfico onde você se encontra hoje.

Infelizmente no Brasil ainda não contamos com a Personal Capital e suas excelentes ferramentas de portfólio, mas abaixo fizemos um sisteminha que permite entrar com a sua alocação genérica da carteira e ele mostra, com base nos últimos 25 anos de dados de retorno e volatilidade (porém usando uma correlação genérica), se sua carteira está próxima ou longe da fronteira de eficiência.

Sua carteira está próxima da fronteira de Eficiência?

Digite a % de alocação em cada classe de ativo (total deve somar 100%).

Isenção de responsabilidade: Todo conteúdo publicado neste site baseia-se no direito de expressão garantido nos arts. 5º, IV e 220 da Constituição Federal de 1988. Não somos profissionais de investimentos nem consultores financeiros licenciados. Nenhum ativo e/ou estratégia de investimentos aqui mencionados deve ser considerado indicação de investimento.. Este blog representa apenas opiniões e decisões pessoais, que podem não ser apropriadas para outros investidores. Por favor, use o bom senso e/ou consulte um profissional de investimento certificado antes de investir seu dinheiro. AA40 não é responsável pelos resultados de suas decisões, nem responsável pelos comentários postados pelos leitores ou pelo conteúdo de quaisquer sites vinculados. Este blog deve ser visualizado apenas para fins educacionais ou de entretenimento. Resultado passado não é garantia de resultado futuro.

Não tem como saber se a carteira é eficiente. Isso só vai fazer você perder dinheiro e consequentemente reduzir o seu retorno lá na frente.

Acabamos literalmente de mostrar como saber se a carteira é eficiente. Não entendi seu comentário. Abcs

Acho muito válida a discussão levantada nessa postagem.

Aqui mesmo na firesfera a maioria dos blogueiros e leitores (e eu me incluo nisso) colocam uma meta de rentabilidade e vários tentam elaborar a Política de Investimentos, porém essa é a primeira vez que vejo alguém tocar no tema da Eficiência da Carteira é uma excelente forma de termos em consideração a quantidade de risco necessária para nossa carteira, é como você mesmo mencionou no post: muitas vezes acabamos se expondo a riscos em excesso para alcançar uma rentabilidade de 'X' quando seria possível alcançar a mesma rentabilidade com um risco menor, ou então adicionando muito pouco risco é possível alcançar resultados muito significativos.

Parabéns pelo artigo. Achei muito interessante e vou usar isso para refletir na hora de escolher os ativos da minha carteira.

Abraço.

poupadordointerior.blogspot.com

Exatamente PI. Este é o ponto. Muitos vão atrás do máximo retorno e esquecem do fator risco. É preciso primeiro definir o retorno e risco almejados e ver se esta correlação faz sentido e se não é possível obter o mesmo resultado com risco muito mais baixo.

Muito obrigado pelo comentário PI, super pertinente. Abcs

Excelente post. Uma pena não termos este tipo de ferramenta no Brasil. Como está a eficiência da sua carteira? Está em cima da curva?

Valeu. Na verdade, segundo a ferramenta da PC, está na curva mas abaixo do noroeste atualmente devido a reserva de oportunidades que estou montando o que baixa o risco trazendo a carteira mais para perto do ponto onde os bonds estão. Acompanho muito o Cape10 ratio e P/E e todos estão mostrando que o mercado americano está muito caro. Estou aportando menos nestas condições, mas sempre aportando um pouco pq nunca se sabe. E vc, como estão indo os investimentos no exterior? Abcs

Mercado americano é renda variável só pra cima rs. São praticamente 10 anos de alta. Como ainda tenho um longo caminho até a aposentadoria estou com alocação de 100% e não pretendo ter reserva de oportunidade. Prefiro aportar todo mês mesmo, distribuindo a carteira em RF e RV. Investimento no exterior está apenas começando. Só fiz aporte no VNQ por enquanto.

Certo. Eu já estou quase lá então não posso arriscar ter uma sequência de retornos negativos nos primeiros 10 anos. Sabemos que isto poderia ser letal para qualquer plano FIRE. Abcs e continuarei acompanhando seu progresso la no seu blog. Abcs

Vol não risco!

Se vc ler o estudo do Markovitz verá que ele considera volatilidade ou desvio padrão como risco. No gráfico da Personal Capital está escrito Risco.

Sei que muitos não consideram volatilidade como risco mas neste caso eles consideraram. Abcs

AA40,

Uma pena não existir esse tipo de ferramenta no Brasil… De qualquer forma, gostei do seu post e vou pesquisar mais sobre o tema.

Boa semana!

simplicidadeeharmonia.com

Obrigado SH. Abraços

olá AA40,

Também sou avessa a risco e sempre fiquei pensando se minha carteira hoje com RV está eficiente ou estou me arriscando demais e tendo um retorno fraco.

Vou pesquisar mais sobre o tema!

Parabéns pelo POST!

Abcs

Legal 3F. Abcs

Parabéns pelo aprofundamento e informação!!!

Valeu FireGeo. Abcs

AA40, sites como o verios.com.br tem o comparativo de fundos, o qual apresenta o Sharpe (risco/retorno) de cada escolhido, inclusive correlação com outros fundos e/ou o benchmark escolhidos (CDI, IBOV). Acho que é o mais próximo dessa ferramenta do Personal Capital que temos na área (infelizmente o mencionado só serve para fundos de investimento).

Abraços

https://www.aposentecedo.com

Pois é AC. Conheco a ferramenta da Vérios e XP e outras tem mas é sim só para fundos. Precisamos algo mais, tipo a PC ou ainda uma ferramenta como a https://www.portfoliovisualizer.com/, ai sim estaremos com as armas na mão para decidir sobre investimentos de longo prazo. Abcs

Nao sei se eu entendi. Supondo que eu tenha uma carteira só com pibb11 e tesouro SELIC, eu poderia usar esse seu gráfico, certo ? Se minha alocação for 50/50 meu ponto vai bater bem em cima da linha amarela, então seria uma carteira eficiente ?

Sim e não. Se tiver só estes dois ativos sim em qualquer proporção mas a ideia é que você calcule o desvio padrão e retornos mensais para a sua carteira real e a compare com uma carteira teórica que mais se assemelhe a sua alocação renda fixa x renda variável. Só ai saberá se sua carteira é eficiente (não pode ficar abaixo da linha mas sobre a mesma em qualquer ponto)

Que artigo excelente AA40! Parabéns!!

Hoje meu patrimônio está naquele limite de 70% ações e 30% RF. Como estou na acumulação, aproveitando o Bull Market e meus estudos se concentraram em empresas e ações me senti confortável em correr esses risco para ter um retorno melhor e está indo bem.

Mas já pretendo fazer um rebalanceamento e ir estudando novas classes de ativos!

Att.

https://engenhariadosinvestimentos.blogspot.com

Excelente post como sempre, meu caro!

Achei estranho. Fui la apoiar suas ideias no E-cidadania e tava com 193 e 129 , ai cliquei em apoiar e foi para 192 e 128.

Hum. Estranho mesmo. Vamos ficar de olho. Abcs

Este comentário foi removido pelo autor.

Caro AA40,

Achei sensacional o seu artigo pela simplicidade e poder da análise.

Mas infelizmente não consegui localizar a ferramenta no site do Personal Capital, o link dá como inexistente.

Você poderia confirmar o link para mim.

Muito obrigado,

Data160

Olá Data. Atualizei o link no post e abaixo está ele. É preciso se cadastrar e provavelmente fornecer um telefone americano para receber os códigos de segurança para linkar suas contas lá. Só funciona para quem tem contas nos EUA mesmo.

https://www.personalcapital.com/sign-up/simple

Abcs

Set up throughout 2003, Bangladesh Sociological World is an association associated with sociologists from Bangladesh established

for the campaign regarding sociological teaching,

research and publication inside Bangladesh. The primary purposeful of

the Modern society is normally,