Benchmark – Como você acompanha seu desempenho no mercado ?

Nossa blogosfera gosta muito de publicar fechamentos mensais. Enquanto isto é uma ótima ferramenta para compararmos como cada um investe, quanto gasta, qual a taxa de poupança, aportes, serve de diário para o autor, etc, podemos observar também, na maioria dos casos, que os números absolutos parecem muito mais importantes que outras métricas e falta talvez um dos principais métodos de análise de desempenho, a comparação com um benchmark.

Não se assuste com o nome. Benchmark nada mais é do que uma palavra inglesa que significa comparação com um padrão ou referência.

Indexar é o caminho? Será?

Não é segredo nenhum que a comunidade FIRE internacional é extremamente adepta ao index investing, ou seja, investir pesado via instrumentos passivos como ETFs de índices amplos como IBOV, IBRx100, S&P500 ou Índices Total Bond e Total Stock Market, enquanto foca na carreira, em ganhar mais e aumentar os aportes e taxas de poupança.

Também não é segredo que apoiamos este movimento de indexação aqui no Brasil; neste extensivo post explicamos o por que acreditamos que index investing é o caminho mais seguro e a estratégia já provada ser vencedora no longo prazo.

Como devem imaginar, enfrentamos uma enorme resistência a esta ideia pelos simples fatos muito bem explicados em fóruns de internet, no livro e no Stock Series do JL Collins (links abaixo):

- Você acha que você consegue escolher "boas empresas" vencedores no longo prazo mesmo no Brasil.

- Você acha que o índice S&P e IBOV são ruins

- Você não contabiliza o tempo gasto "escolhendo boas empresas" como custo

- Você acha que o único caminho é receber dividendos e renda passiva

- Você acha que sabe a hora de comprar e de vender e pode fazer market timing

- Você acha que pode escolher fundos que vão superar o mercado

- Você se concentra na "espuma" (trades, relatórios, notícias) e não na "cerveja" (lucro, longo prazo)

PS: A carteira indexing do AA40 tem performado muito melhor do que a stock picking. Coicidência? É possível. É possível também que, apesar da formação, o AA40 não saiba escolher boas empresas? é possível.

Ótimo post. Já vinha mudando o meu racional quanto ao stock picking x ETFs. Não pretendo vender o que comprei por meio de stock picking, mas, de agora, em diante, o foco será em ETFs, especialmente lá fora.

Outro fator, a meu ver, a favor para os ETFs, neste momento de tantas incertezas, é que seguir a média do mercado com um instrumento como ETF com enorme diversificação é muito mais seguro do que fazer stock picking. Crises muito fortes podem dizimar inúmeras empresas, mesmo aquelas que, à primeira vista, pareciam ser resilientes.

Quanto à indexação dos fechamentos mensais, a minha dificuldade é montar uma planilha com tais diretrizes. Apanhei para fazer e não consegui.

Sucesso!

Abraço.

Legal Mente. Estou fazendo este experimento lá fora, indexando e fazendo picking DGI. Por enquanto, depois de 4 anos, o vencedor é claramente o Indexing.

Mesmo gastando um tempão na seleção e acompanhamento da minha carteira DGI com Reits e pagadoras de dividendos, a desvalorização da mesma este ano tem sido absurda. Vários REITs e empresas pararam de pagar dividendos inclusive, enquanto o velho e bom ETF continua firme acompanhando o mercado.

Acho que não é tão dificil criar este benchmark no excel Mente, basta pegar o IBOV do mês, fazer a média com o CDI na proporção da sua alocação. Tlvz nao seja tão simples fixar a proporção já que isto varia todo mês, mas pode-se automatizar. Abcs

AA40, faz todo o sentido este post, ainda assim é um debate sem fim. Eu por ex estava com mais de 1000% do cdi nos últimos 5 anos (carteira de ações, ou seja, praticamente todos estavam muito bem no período) e do nada, sem alterar nada, estou com 200% do cdi, porém mais um peido da bolsa fico abaixo (inclusive fiquei próximo do cdi), ou seja, caso aconteça, será uma evidência que ao menos nos últimos 5 anos toda a preocupação foi em vão, já que não teve premio pelo risco. Teve um debate interessante no canal do BTG Pactual sobre gestão ativa vs passiva: https://www.youtube.com/watch?v=Yx35__l1JAM,

realmente vendo alguns fundos batendo de longe o ibovespa por uns 15 anos a tentação é grande.

Valeu anon. Sim, um debate sem fim mesmo, mas nao tenho a intenção nem me iludo que vou mudar a cabeça de ninugém, mas conforme o tempo passa as coisas vão ficando mais claras. O pessoal mais jovem está na pilha de escolher empresas e tredar, eu tbm já estile lá e sei como é empolgante, mas com o passar das décadas vc percebe que é perda de tempo e dinheiro. Indexe e vá fazer outra coisa, trabalhar ou curtir a vida.

Só um porém ai no seu comentário, eu não usaria CDI como benchmark para uma carteira de ações, mas é válido como comparativo.

Quanto ao fundo, o problema é acertar qual raríssimo fundo vai bater o benchmark por 15 anos. São muito raros e pouquíssimos gestores consegue uma façanha dessas e geralmente devido a uma aposta em um momento do mercado que poderia dar errado também, por isso é preciso ver se bate constantemente ou excedeu muito pontualmente.

Abcs

Valeu AA40, continue com esse debate, muito interessante esses posts, sempre com excelente conteúdo, apesar de vc já ter dissecado muito bem o tema. Mencionei o CDI pq era o que lembrava (vide email da XP), mas agora, para minha surpresa (errado, deveria sempre acompanhar) neste período (últimos 5 anos) deu ibovespa + 20,55%, chegou a ser maior, porém na crise perdi p ibovespa. Ainda assim penso em partir p etf's, porém tem a questão dos impostos no BR. O que acredito também, como vc falou, aquele jovem que quer testar etc, as vezes acho que realmente tem de arriscar e testar, afinal jovem com pouco $ o ibovespa não resolve muita coisa.

Agora se ele acerta uma MGLU ou algo menor, com o capital maior pode partir p etf, óbvio, se der certo. Detalhe que 'bati' o ibovespa basicamente seguindo dicas dessas casas de análises, que apesar de muita crítica na comunidade fire, têm mostrado um bom resultado. Lógico que no futuro tudo pode mudar. Os fundos que me referi acima (batendo o mercado por aprox 15 anos) são o bogari e carta capital, impressionante os resultados. Não analisei ainda, mas como vc falou, muito risco só é legal ver se deu certo, não a priori rs. Tem o fato também do gestor ter ou não grande % do seu patrimônio no fundo, 'skin in the game', e não tomar risco desnecessário apenas com $ dos outros e ainda lucrar se bater o índice de referência.

Daqui uns anos acredito que ainda terão fundos e gestores batendo os índices, o problema é que só saberemos lá na frente, sempre com a dúvida de foi o acaso ou se daria para saber que o cara era realmente diferenciado.

Fala AA40, eu acho muito válido um benchmark para ver como está se saindo ao longo do tempo frente aos indicadores.

Na minha carteira eu uso o IBOV, CDI, e recentemente acrescentei o IFIX.

Publiquei ontem uma nova ferramenta que permite visualizar o histórico da minha carteira sob diversos aspectos inclusive os indicadores, dá uma olhada lá.

https://marombainvestidor.com/carteira-maromba-investidor/

Abraços,

Maromba Investidor

https://marombainvestidor.com

Show Maromba. Acabei de ver lá e a sua ferramenta em PowerBI é excelente. O gráfico comparando sua carteira com os índices benchmark ilustram exatamente o que eu falei no post. Parabéns, um dos melhores fechamentos mensais que eu já vi e um exemplo para os demais. Não precisa ser PowerBI mas colocarem o comparativo já será ótimo para aperfeiçoar o acompanhamento. Abcs

valeu AA40, vindo de você significa muito.

Acredito que a ideia central da comparação não é ficar bitolado em rentabilidade, pois como detalhei nesse post aqui: https://marombainvestidor.com/investimentos-com-maior-rentabilidade/ isso pode ter várias consequências graves.

Mas sim entender se sua estratégias está fazendo sentido e se suas escolhas estão próximas dos indicadores indicando que faz sentido sua estratégia, ou até mesmo que precisa de ajustes e correções.

Abraços,

Maromba Investidor

https://marombainvestidor.com

Eu acompanho os saldos dos meus investimento mensalmente e comparo o rendimento liquido com o IPCA, sempre excluindo os aportes. Na média, nunca consegui mais de IPCA+3%.

No ultimo ano me dei a liberdade de aplicar 10% do meus investimentos em açoes individuais na bolsa dos EUA (tenho conta no Fidelity). Na verdade, sao 7% pq eu deixo normalmente 3% parado para compras de oportunidade.Apesar dessa merda toda, rendeu 7% em 6 meses no ano passado e outros 3% esse ano até agora (bruto). Devo perder 10min diarios nisso e estou avaliando por mim mesmo até que ponto vc pode incrementar seu rendimento gerenciando seus investimentos de um modo ativo.

Normalmente qdo faço meu imposto de renda tambem faço um balanço de quanto guardei/aportei e como meu patrimonio cresceu.

Legal FF. Nos tempos atuais conseguir IPCA+4% vai requerer um manejo muito ativo da carteira, por isso olhar para o longo prazo é fundamental. Uma hora a economia retoma, uma hora os juros sobem e é nestes períodos que devemos compensar pelos retornos baixos de momentos como este. É uma corrida de longo prazo então a média final é o que conta.

No momento do IR é uma boa hora realmente para fazer um balanço mas gosto bastante de fazer isso todo final de trimestre, como uma empresa mesmo. Abcs

Se aqui no Brasil tivesse ETFs de boa qualidade e baixas taxas como tem nos EUA eu nem pensava 2x. Espero que esse mercado se torne mais consolidado aqui no Brasil, inclusive distribuindo dividendos.

Na minha carteira nos EUA eu tenho comprado basicamente ETFs e Reis.

Agora acompanhar rentabilidade é uma coisa que não faço. Meu foco é manter a taxa de poupança alta e comprar bons ativos.

Marins, o que é um "ETF de boa qualidade" para você?

Algum motivo para não acompanhar a rentabilidade? Abcs

Etf: Além de poucas opções a gente encontra ETFs no Brasil com taxa de administração ao redor de 0,50% ao ano.

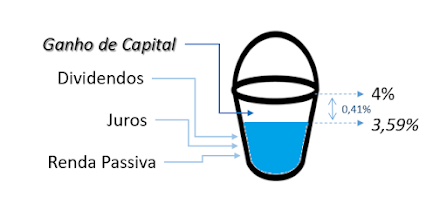

Minha estratégia atual é fazer 65% da minha carteira gerar dividendos e os outros 35% gerar ganhos de Capital puro. Como ETFs aqui não paga dividendos ainda e minha carteira de ações é menor que 10%, por enquanto prefiro comprar individualmente.

Como minha carteira de ações dos Estados Unidos estão todas ETFs eu acabo que faço um mix, nos Estados Unidos eu compro ETFs e no Brasil eu compro ações individuais, já que eu tenho mais familiaridade aqui no mercado brasileiro.

Quanto à rentabilidade: não vejo sentido nessa fase de acúmulo de patrimônio ficar acompanhando rentabilidade mensalmente ou trimestralmente ou até mesmo anualmente. Quando eu compro um ativo, por exemplo um fundo imobiliário, eu compro esse ativo para ficar com ele pelos próximos 10, 20, 30 anos, ou seja, se o ativo valorizar ou desvalorizar no curto/médio prazo tanto faz.

Hoje meu foco é aumentar renda, diminui despesas e consequentemente aumentar a taxa de poupança. Eu quero chegar na reta final com um taxa de poupança em torno de 75%.

Quando eu passar viver de renda vou me preocupar mais com taxa de rentabilidade já que taxa de poupança vai deixar de existir, mas meu parâmetro principal será o IPCA+ 4% em torno disso.

Que me diz do Pibb11 com menos de 6 basis points de ER? Acho melhor que muitos etfs americanos.

Então, esse é o melhor. É minha única opção por enquanto para a parte da carteira de ganhos de Capital.

Olá AA40,

Eu já faço isso, em todo post de fechamento (ex: https://foconomilhao.com/meus-rendimentos-abril-2020) eu calculo um benchmark ponderado e comparo com meus resultados.

Meu objetivo realmente é esse, ver como está meu retorno contra o mercado. É importante, como você comentou, considerar não só mensal como também em períodos mais longos.

Abraços e sucesso!

Foco No Milhão

Valeu Foco. Eu vejo seus fechamentos e aquela enorme quantidade de gráficos hehehehe, mas vc compara muito bem com seus benchmarks sim. Bem legal. Abcs

Olá AA40,

estou tentando mudar meu racional com relação aos ETFs x Stock Picking, mas é realmente difícil. Como minha carteira sofreu menos que o IBOV acredito que esteja caminhando bem, então estou indexando somente em IVVB11 e quando começar a investir lá fora, vai ser sempre em ETFs. O mercado americano é GIGANTE e acho muito difícil uma simples mortal como eu conseguir fazer boas análises das empresas de lá.

Sobre o benchmark, utilizo o IBOV para a minha parcela da carteira RV, e a carteira completa (RF x RV) utilizo o CDI e o IPCA.

Abcs!

Foco, força e… FIRE!

Valeu 3F. Abcs

Não gosto de investir em ETF no longo prazo porque por mais que os ativos que eles possuem sejam diversificados, o ETF em si é concentrado na gestão desse fundo. Se os gestores fizerem cagada – como ocorreu recentemente com os ETFs de petróleo – estamos ferrados.

Por incrível que pareça, acho mais seguro uma carteira diversificada em ativos no lugar de um ETF diversificado.

E também não tenho problema algum de sentir "dor de corno" quando o índice está subindo mais que minha carteira. Ganhar menos comparado ao índice não tem problema algum, mas perder mais que deve ser preocupante de fato.

Como falamos no texto, não é nossa intenção que vcs mudem nem convencer vcs, mas que vcs acompanhem para vcs mesmos mudarem de ideias daqui 10 a 15 anos. Isto aconteceu comigo há décadas e aconteceu denovo agora no exterior. Ah, jamais falamos de ETFs active managed mas sim ds puramente INDEXADOS de mercado amplo, nenhum outro.

Abcs

Opa AA40, desculpe-me. Acho que pareceu um pouco arrogante da minha parte o que eu disse rsrs.

Foi só uma opinião mesmo. Entendo e respeito a sua parte também. Não o interpretei como "querer me convencer para mudança".

Grande abraço!

Não, sem problemas, eu também falei no sentido geral, nada pessoal. 90% dos investidores pensam assim e tudo bem, todo mundo é livre para escolher, mas é sempre interessante acompanhar. Quis também esclarecer a questão que não é qualquer ETF, mas sim os de mercado amplo passivos. Grande Abco

E quem fica no meio do caminho? kkkkk

"Pelo sim, pelo não" (quem está certo nesta história de stock pickers x index?), metade da minha carteira de ações no brasil é indexada (no Brasil, utilizo PIBB11/SMAC11), e possuo atualmente 9 ações em stock picking (high quality) q representam os outros 50% da carteira de ações.

Este foi o meio-termo que PARA MIM funcionou até agora, e me evitou ficar com dor de corno dos stock pickers, pq eu ainda tenho a doce ilusão de que eu consigo analisar alguma ação (tadinho, eu sei).

Mas isso é uma briga sem fim. Na minha visão, agindo assim, estou sendo conservador.

Uma questão que não foi analisada no artigo – mas sei q o colega AA40 tem plena consciência disso – é que o fato psicológico pesa muito para investir em ETF. Olhe, por exemplo, quem investiu recentemente em pibb11 em janeiro de 2020 (a cota chegou a 200, sendo que agora beira os 130). Esse fator psicológico parece mais fácil de lidar com as ações, é mais palpável saber que a empresa está lá, trabalhando, tem histórico de superar crise, etc.

Enfim, pesos e medidas. Cada um tem q encontrar a sua. Não tem receita de bolo.

Mesmo porque minha carteira ainda conta com FIIs e etf americano. Pretendo, em breve, incluir bitcoin, quando eu tiver saco para entender como fazer uma "cold wallet" (não entendo merda alguma do operacional disso).

TUmTUm, engraçado que para mim é psicologicamente o contrário, me sinto MUITO mais seguro de investir em um grupo de 500 empresas que sei que nunca vai ir a zero e/ou quebrar, do que apostar em uma empresa que, por um motivo qualquer, erros humanos por exemplo, ir a falência levando todo meu patrimônio. Mas cada um pensa de um jeito e por isso falei que nossa intenção não é que vcs mudem, mas que pensem bem. Abcs

Sim, é verdade. Concordo totalmente com vc, por isso mesmo metade da minha carteira de ações do Brasil é indexada. A parte ruim é que enquanto a regulamentação dos ETFs nao mudar, os dividendos são reinvestidos automaticamente, gerando um cenário fiscal desfavorável. Paciência. Quem sabe lá na frente isso não muda e OS HUMILHADOS SERÃO EXALTADOS (acredito muito que isso vá ocorrer)?

Minha carteira de ações/etf aqui representam cerca de 40% do meu patrimonio total (outros 25% estão no exterior – lá totalmente indexado, não tenho competência nenhuma pra escolher ação lá fora; e os outros 25% selic, e uma pontinha de fundo imobiliário, que talvez eu aumente no futuro, juntamente com BTC, e diminua minha exposição às ações brasileiras).

Dessa forma, minha exposição às ações brasileiras via stock picking acaba sendo mto pequena, cabendo dentro da minha estratégia escolher poucas que vejo futuro "certo".

Oq vc acha?

Sempre pensei em ter somente ETFs aqui no Brasil. Pela questão dos 15%, dos dividendos não pagos, desanimei. Mesmo assim comprei um pouco de IVVB11 que foi uma ótima defesa da carteira. Infelizmente vendi. Hj penso em mesclar essa minha carteira Brasil e investindo diretamente em ETFs americanos. Ainda vale pra vcs ter ações no Brasil?

Sim hoje o principal desmotivador dos investimentos indexados no Brasil é a disparidade de tratamento tributário. A BlackRock iria em breve começar um lobby junto ao congresso para rever isso mas com a crise e saída de praticamente todos investidores estrangeiros eles certamente nao darão continuidade no curto prazo.

Investir em ETFs no exterior porém tem a isenção de 35k, o que não faz sentido nenhum, é uma discriminação com os ETFs nacionais.

-Ainda vale pra vcs ter ações no Brasil? Isto é muito pessoal, eu não tenho desde o Joesley day, mas convenhamos que o risco x retorno está bem melhor agora do que em Janeiro, certo? Abcs

PS: Não compro desde o Joesley day, mas mantenho o que tinha (25% RV no BR). Desde então só no exterior.

AA40,

A questão da não distribuição de dividendos, smj, sequer depende de lei, pois não existe lei ou regulamentação da CVM que vede a distribuição de renda pelos ETFs. São os próprios regulamentos dos ETFs que não permitem – até pq aqui temos pouquíssimos ETFs, o interesse da gestora é segurar os recursos mesmo, e o sujeito fica sem opção já que os outros ETF também não distribuem.

Basta ver a carteira Valor, do site valor, que pega as acoes mais selecionadas das corretoras em casa mês, e no longo prazo essa carteira com as melhores ações de cada mês se aproxima bastante do IBOV .

Como eu acompanho?

A verdade é que eu não acompanho e nem comparo com nenhum marcador do mercado.

Quem sabe quando eu estiver com a carteira completa eu comece.

👍

Olá, amigo blogueiro! Talvez você me conheça, talvez não. Talvez conheça o meu modesto blog, talvez não.

Lancei um podcast, MUNDO SOUL, e venho aqui convidar você e o seus leitores a escutá-lo. Talvez agrade, talvez não. Será um programa de conversas que não terá um formato de debate, mas sim de uma discussão aberta sobre os mais variados temas para uma boa vida.

Fica aqui mais uma vez o convite. Se gostar, siga na plataforma escolhida e compartilhe.

Valeu!

Link no spottify (também disponível em outras plataformas) https://open.spotify.com/show/3RVLyhN1MUbNsCIIMZ9MxF

Olá Soul, bem vindo por aqui. Sim, já conheço seu blog. Fica ai o convite para todos seguirem seu novo podcast.

PS: Tentei buscar no meu player, o Play.Music do Google e não o encontrei.

Abcs

Estive pensando, essa taxa de poupança pode ser considerada anual? Já que tem meses que pode receber mais ou menos tipo uma media

Claro que pode Raf. Anual, semestral, trimestral, mensal….

Muito bom o seu artigo, AA40! Parabéns!

Uma sugestão legal, caso queira aceitá-la, seria ensinar aos colegas aqui do blog a elaborar uma planilha comparativa como essa que foi citada no texto. Pode ser uma bem simples mesmo, até porque, depois, cada pessoa vai adaptá-la ao seu próprio modo. Sabemos que existem aplicativos no mercado que fazem tal comparação, mas o bacana é a gente ter a nossa própria planilha. Escreva aí no seu caderno de pedidos do público…

Um forte abraço.

Olá, AA

Utilizo o IBOV e CDI como benchmark. Carteira de RF tá ganhando do CDI e carteira de RV tá perdendo pro Ibov. Ainda não tenho ETF aqui no Brasil simplesmente pelo fato de não distribuir os dividendos e não ter isenção de IR. Há expectativa do governo brasileiro tributar dividendos, então quem investe em ETF poderia, por exemplo, ser tributo em 30% nos dividendos e depois mais 15% de IR na venda da cota o.O. Portanto, prefiro ficar de fora dos ETFs no Brasil.

Abraços.

E isto mudaria como em relação a empresas em sí? Dividendos tbm seriam tributados na mesma proporção e a venda tbm é passível de 15 ou 20% de IR.

No exterior já há a tributação de dividendos na alíquota de 30%, mas na venda das cotas, até o limite de R$ 35k/mês, há isenção de IR.

No Brasil apenas a compra direta de ações que há isenção de IR até R$ 20k/mês. Se houvesse a mesma isenção para ETF também compraria.

Olá AA40,

Vc falou sobre indexar e sobre os ETFs. Pois bem. Veja minha situação:

sou um microempresário, e antes do advento da peste chinesa estávamos num agressivo processo de expansão do número de lojas. Habitualmente trabalho de 12 a 15h por dia de segunda a sábado. Sempre quis investir parte de minhas economias de PESSOA FÍSICA na Bolsa de Valores, mas nunca tive tempo pra ficar parando e estudando indicadores, fazendo análises fundamentalistas, etc. Resultado é que essas economias estão hoje totalmente em Renda Fixa.

Mas seu texto abriu minha mente. Será que seria uma boa estratégia eu começar a investir na Bolsa através de ETFs enquanto dedico a maior parte do tempo focado nos meus negócios? Somente o BOVA11 ou valeria diluir também com o Small 11 também?

Anon, acredito que justamente em casos como o seu é que is ETFs são ainda mais úteis. Sabemos dos problemas dos etfs brasileiros quanto a questão de não pagarem dividendos e não terem a isenção de IR até 20k de vendas, mas acredito que mesmo assim eles são mais seguros que apostar em empresas individuais em um cenário de incertezas permanentes que o Brasil parece não se livrar nunca.

Quanto a escolha dos Etfs não posso recomendar nada mas gosto muito do que vc citou, ainda mais do Pibb11 pela baixíssima tx de adm, e pegaria mais leve com small caps que são de maior risco {e teoricamente retorno}. Abcs

Não sou muito de comparar com benchmark, mas seria legal os outros terem essa referencia, no próximo fechamento trimestral eu coloco!