Estudo de Caso: Seguidora Confusa na busca FIRE

Email:

Título: Sua seguidora mais confusa

Prezado AA40, boa tarde! Meu nome é SM , gostaria de dizer que sou seguidora do seu blog e do Instagram, apesar de achar que você escreve muito em inglês (estou aprendendo hahaha), aprecio muito suas matérias, gosto da sua postura, das suas opiniões e tenho você como referência na minha jornada FIRE.Descobri o termo FIRE esse ano, onde por acaso achei o blog do “Viver de Renda” e assim fui vasculhando mais e mais até chegar em você, no SRIF365, Executivo Investidor (todos finados), ainda bem que você está super vivo rsrsrsrsrs.Bem, apesar de estar a três anos na minha meta da Independência Financeira, confesso que ainda sou bem “crua” nos termos usados por vocês, nas análises, nos cálculos etc. Em outubro de 2019 fiz um curso “Como Investir na Bolsa de Valores” na Academia de Finanças aqui da minha região, moro em Poá – SP (Alto Tietê). Gostei muito do curso, abriu meu horizonte, nos ensinaram como analisar uma empresa (nada muito profundo) e manter a carteira a longo prazo, mas ainda acho que foi muito pouco diante do que vejo vocês falando e fazendo.Quero muito investir no meu conhecimento, mas não sei onde, como e com quem.Tenho 41 anos, sou gerente administrativa e atualmente tenho um salário de cerca de R$ 15k (bruto) e consigo guardar em média R$ 7k por mês.Hoje meus investimentos são divididos em:Não sei se estou no caminho certo para minha jornada FIRE, visto que gostaria de ter uma renda passiva de R$ 5k, mas enxergo isso tão tão tão tão longe.Se possível, gostaria de você me ajudasse no seguinte, pra eu ter uma renda passiva não seria melhor investir em FII (termo que conheço a pouco tempo e não sei absolutamente nada) ou continuar investindo em ações ?Esse pouco de Tesouro Direto que tenho é porque até o final de 2018 eu investia somente nessa modalidade (minha guru era Nathalia Arcuri), mas desde ano passado 100% na RV.Esqueço as ações e foco em FII ? Divido meio a meio ? Esqueço essa ideia de FII ?Estou bem perdida e sem saber pra onde correr para buscar conhecimento.Gostaria de ter te conhecido algum tempo atrás, assim aos 40 já seria FIRE rsrsrsrsrsTe agradeço imensamente simplesmente por ler o meu relato. E independente de responder meu e-mail ou não, continuarei na sua cola ... rsrsrsrsrs .... você é uma pessoa muito sensata e digo um pouco “conservador” nas suas opiniões e isso nos faz ter mais confiança ainda em você.Caso você precise de mais informações como, o analítico da minha carteira e etc, estou à disposição.Grande abraço - SM

atualização 31/05/2020 Ações R$ 142.262,05 39,42% Tesouro R$ 143.133,40 39,66% Renda Fixa R$ 73.842,19 20,46% Conta Corrente R$ 1.580,52 0,46% R$ 360.818,16

Olá SM.

Confusa é? Bem vinda ao grupo. Quem nunca ficou confuso e desorientado estudando sobre finanças que atire a primeira pedra. Mesmo após anos de experiência eu ainda fico confuso praticamente todo dia com tanta terminologia, estratégias e notícias diferentes. Talvez por isso que devemos nos afastar deste excesso de informação que temos hoje. Além disso, como você falou, estes termos em inglês que não param de surgir. Inglês em finanças é quase tão importante quanto inglês no mundo da tecnologia da informação hoje em dia, graças ao EUA ainda serem a potência financeira e tecnológica mundial atualmente (será que teremos que aprender mandarim daqui algumas décadas?). A falta da língua inglesa em um nível mais amplo com certa fluência na população brasileira, é um dos principais fatores que deixa nosso país em tamanha desvantagem no cenário global.

Realmente, é um pena termos perdidos blogs riquíssimos em conteúdo como SRIF365 (que felizmente trouxe a maioria dos seus posts antigos de volta) e Executivo Investidor, mas por enquanto o AA40 segue firme, mas tenho que confessar que não é nada recompensador esta tarefa de blogar, só faço mesmo pela vontade de popularizar FIRE no Brasil e melhorar a vida das pessoas, trazer conhecimento, etc. É uma recompensa emocional pois financeira é zero.

Keep it simple: Mantenha as coisas simples

Comentou que ainda é "crua" com relação aos termos que cercam FIRE e que fez um curso de como investir na bolsa. Pois justamente buscamos aqui simplificar a questão. Apesar de as vezes não parecer já que publicamos alguns posts mais "avançados", ninguém precisa necessariamente aprender a investir na bolsa para ser FIRE. Por isso somos aqui fãs do JL Collins e sua filosofia do "caminho simples para a riqueza" e que quanto mais simples melhor. Se estiver difícil provavelmente você está indo pelo caminho errado.

Nada contra quem gosta de criar estratégias mirabolantes, gráficos, tredar as empresas do momento, etc, mas buscar FIRE passa muito longe disso. Você precisa se perguntar, você quer tentar ficar rico (arriscar) ou quer viver tranquilamente da renda de seus investimentos um dia (ser FIRE)? Aqui falamos para o segundo grupo. O primeiro grupo ainda sonha alto e sinceramente não acho que é na bolsa que se enriquece, mas sim empreendendo.

Quanto mais simples melhor na minha opinião. Quando falamos investir via ETFs não necessariamente eles proporcionarão o maior retorno sobre o investimento sempre, mas na maioria das vezes, isto pouco importa, já que isto será compensado por você usar este tempo economizado para dedicar a sua carreira, estudar mais, galgar promoções, ganhar mais, poupar mais, se desenvolver como pessoa, curtir a família, a vida, etc. Isto você dificilmente conseguirá sentado 8 horas por dia na frente do home broker e estressado quando perder dinheiro e eufórico quando ganhar, vivendo entre dois sentimentos: ganância e medo.

Como você mesmo disse, passamos a imagem de ser conservadores e de certa forma somos mesmo, tanto por causa da idade, já que estou a poucos anos de atingir FIRE, mas também pelo simples fato de que escolher o caminho mais simples muitas vezes é o que dará melhores resultados no longo prazo. E não falo investir só em renda fixa não. Hoje em dia não dá mais. Mas ninguém precisa de curso para investir na bolsa ou seguir gurus para ter sucesso. Aliás, as vezes eles só atrapalham.

A sua carteira...

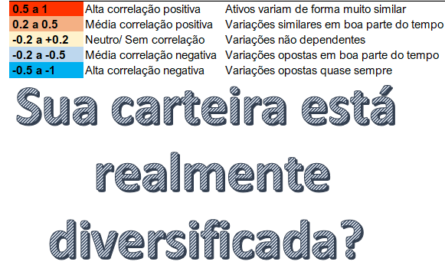

Quanto a sua carteira, tesouro e renda fixa colocaria na mesma categoria. Isto te coloca com 60% renda fixa e 40% renda variável. Acredito que esta alocação é bem interessante hoje em dia para o Brasil. Alguns dirão que é muito conservadora ainda, mas eu creio que para FIRE considerando sua idade e seus objetivos a sua alocação esta bem equilibrada.

Como comentou, os FIIs são hoje a forma preferida de renda passiva dos investidores, principalmente por ser ainda isento de Imposto de Renda. Você pode sim iniciar uma carteira de FIIs com parte dos tesouros e renda fixa que forem vencendo, mas não esqueça que FII é renda variável também, então oscilações ocorrerão e você precisa ter consciência disso. Talvez uns 20% de FIIs na carteira não seja uma má ideia. Talvez indo até 60RVx40RF. Mas antes de começar estude mais, siga investidores como o Investindo_em_Fiis que possuem extenso conhecimento no assunto. Mande email para o SRIF365 que investe pesado nesta classe de ativos. Leia alguns livros sobre os mesmos.

Não é só renda passiva que vive o homem...

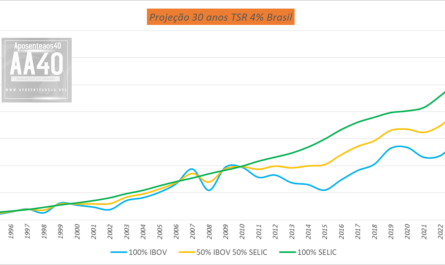

Porém gostaria novamente chamar a atenção dos leitores que buscam insanamente renda passiva. Pode ser devido ao fato de ser livre de imposto de renda ainda. Inegável é que existe um culto a renda passiva via dividendos no Brasil que não é tão visto nos EUA. Certamente não no movimento FIRE de lá. O que realmente importa é o retorno total dos investimentos. Se ele paga X em renda passiva, o retorno total Y será Y-X, então não é melhor, é apenas mais conveniente buscar renda passiva. Talvez nós sejamos um dos poucos na blogosfera que não somos fanáticos por renda passiva.

Criou-se um mito que vender shares (papéis) não é bom por que se o mercado cair você estará vendendo na pior hora possível, mas esquecem que existem muitas maneiras de se precaver e evitar isto (assunto para outro post).

Tão distante? Vamos ver

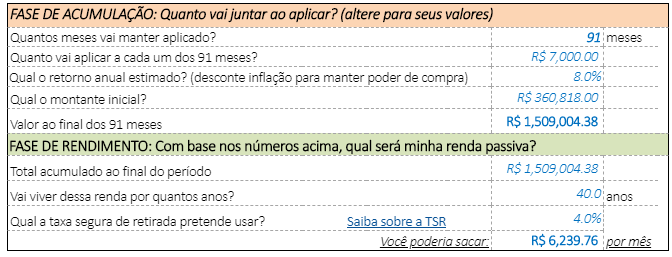

Busca uma renda de 5 mil mensais, aportando 7 mil mensais. Com uma TSR de 4% você precisará acumular 1 milhão e meio de reais. Vamos usar nosso simulador FIRE:

Ai temos que daqui 91 meses ou 7 anos e meio você alcançará seu objetivo. Com sua carteira atual e expondo-se a alguns FIIs, um retorno total de 8%aa é totalmente possível. Considerando que pretenda utilizar o principal e consumir todo seu capital em 40 anos (você estaria com quase 89 anos de idade), você poderia sacar mais de 6 mil mensais ao invés de 5 (compensa parte da inflação que esperamos continue muito baixa como atualmente).

Para manter seu principal intacto temos agora que considerar a inflação; recalculando, você precisará trabalhar por mais 10 anos (juros reais de 4%aa e 5 mil de saques). Você pode simular vários cenários diferentes aqui com aumento de aportes e salário inclusive, que no seu momento de carreira e experiência é muito provável de acontecer.

Entendo quando fala que parece distante mas FIRE é um projeto de longo prazo. 7 a 10 anos não é tão distante assim. Muitos de nós teremos que trabalhar duro economizando e investir por 10, 20, até 30 anos pela frente. Não é da noite para o dia que se acumula patrimônio e começar muito cedo certamente ajuda bastante.

Neste sentido, não poderia deixar de citar e recomendar mais um excelente post da Yuka sobre o quando você está disposto a regar e esperar por FIRE?

Concluindo...

Enfim SM, o que quero dizer na verdade é que todo mundo fica confuso quando inicia algo novo e é normal. Muitas dúvidas e perguntas surgem no caminho mas você está no caminho certo, tentando buscar informação e ajuda. Quando a maioria das perguntas básicas forem respondidas você se sentirá mais confortável para decidir qual estratégia quer e colocar ela em prática.

Como FIRE é um projeto de longo prazo, você tem muito tempo para ir aprendendo no caminho e isto talvez seja um dos pontos positivos de uma jornada dessas, pois permite você aprender e crescer ao longo dela.

Como falamos, investir para FIRE deve ser fácil e simples mas as pessoas gostam de complicar, adicionar um monte de ativos a carteira e ter um trabalhão para cuidar de tudo, sendo que não precisa ser necessariamente assim. Tudo vai depender do seu nível de conhecimento e principalmente, interesse pelo assunto finanças pessoais. Não se sinta obrigada a gostar, pois a maioria não gosta.

Um grande abraço do AA40 e abrimos para comentários dos nossos leitores que sempre contribuem muito e adicionam a pontos que, por ventura, tenhamos deixado passar.

Pode disponibilizar essa planilha? Vlw!

Qual planilha Sax? Se for o simulador, está aqui

https://aposenteaos40.org/p/calculadoras.html

Olhando esse caso, me vem à mente que o pensamento FIRE é quase algo Nato, intrínseco à pessoa. Qual a pessoa em sã consciência, que irá estudar, trabalhar para aumentar a renda e não se deslumbrar com todas as opções que a vida tem para nos dar (Bens mateiras, casa, carro, bons móveis, etc…)

Quando eu percebi que poderia para de trabalhar cedo, eu estava na mesma posição que a SM se encontra atualmente. Hoje já se passaram 4 anos e me restam apenas 3,5 anos para avançar de fase.

Umas coisa que ela faltou dizer é se está nessa jornada sozinha ou com companheiro, se tem ou não filhos pois ficou muito abstrato falar de uma renda necessária de 5mil sem esse parâmetros.

No mais, só Parabéns pelo foco em alcançar os seus objetivos.

Concordo contigo,

Eu gosto de gerenciar minha carteira e, até o momento, está dando certo. Mas pelo o que ela relatou, colocaria o dinheiro na carteira administrada da Vérios e, quando quisesse usufruir do patrimônio, aplicaria a regra dos 4%. Sem estrese e eliminando o emocional do jogo.

Abraço!

Acho que ela tem que buscar conhecimento e daí decidir se vale a pena seguir gerenciando ativos enquanto aprende ou terceirizar pra Verios ou algum outro provedor, ou usar ETFs. AA40, qual o racional por tras do retorno estimado de 8% ao ano ?

Acho que os 8% colocados ali não descontam a inflação. Um retorno de 8% ao ano, descontada a inflação, não é tão fácil de conseguir no atual cenário.

O da imagem nao desconta mas leiam o texto abaixo dela com atenção. 4%real é sempre o padrão usado em todos estudos. 8%aa nominal vc consegue fácil em prefixados e CDBs hj. Aliás 13 até 14%aa então com uma carteira como a dela 8% nominal é bem razoável. Abcs

Adorei ver POST novo!!

No lugar da leitora, aguardaria mais alguns meses até começar a investir em Fiis, considerando a pandemia, está acontecendo muitas mudanças nos hábitos das pessoas e não sabemos o que será dos Fiis corporativos (troca do presencial por home office) e nem dos Fiis de shoppings. A Bolsa atualmente me parece extremamente descolada da realidade… Mas em poucos meses isso se ajusta, assim que os resultados dos 2 e 3° trimestre estiverem finalizados.

Att, Cinthia

Eu gostei desse estudo de caso, pois mostra que as pessoas se interessam em estar aprendendo melhor a gerir o dinheiro.

No caso dela assim como eu cheguei a esse mundo das finanças por acaso, no caso Gustavo Cerbasi e depois vim a conhecer outros como a Nathalia Arcuri, que considero muito boa tambem para o público mais leigo.

Enfim como um outro colega postou acima, a pessoa do caso nao falou se é casada, tem filhos, mora de aluguel, se tem carro e por ai vai.

Ela tem uma renda muito boa para quem não está no serviço público, isso é um grande mérito para ela.

Agora ela consegue aportar sete mil, mas uma coisa que ela pode consideram sendo que ainda gasta oito mil por mês é diminuir o padrão de vida um pouco, vendo no pode diminuir sem afetar a qualidade de vida e assim por conseguinte aportar e economizar mais.

Uma outra dica futuramente ela se vê morando na capital de SP ou pretende mudar para um lugar mais tranquilo, se for o caso de morar no interior guardar um dinheiro para comprar uma casa própria que não dê muito trabalho para manter, pois a medida que envelhecemos ter uma casa grande não e vantagem.

Outra coisa além de FIIs, aguarde um pouco mais essa crise passar e compre moeda forte (dolar) e guarde para futura eventualidades.

Uma renda passiva de cinco mil numa cidade de médio ou pequeno porte da pra se viver bem, pelo menos hoje.

Assim como ela eu tambem acompanhava o blog do Viver de Renda mas o cara desapareceu em Fevereiro sem deixar noticiais. Por muito tempo foi o unico blog FIRE que eu tinha acesso (isso uns 2 anos atras) depois foi descobrindo outros.

Muito bom o estudo. Não sei para vocês mas eu fico tão mal quando eu aporto na bolsa e começa a cair. Ai aporto novamente e cai mais, e só cai. Dá uma sensação que não saímos do lugar e não temos progresso. Gostava tanto quando a renda fixa pagava 14% e cada aporte você já via lucro no mês seguinte. Quando esse tempo bom voltará meu Deus?

Eu ainda acho que a bolsa subiu rapido demais tanto no BR como nos EUA. Já faz duas semanas que eu estou desaplicando gradualmente

O que importa é o juro real, ou seja, a parte do juros que ganha da inflação. Então 14% de selic nominal com 10% de inflação dá menos de 4% de juro real. Muito melhor para a economia e para as empresas uma inflação baixa, na faixa de 2% a 3%, e uma selic mais baixa também. Além disso, como o imposto de renda incide sobre todo o ganho nominal, quanto maior a inflação, maior percentualmente é a parte paga de imposto de renda sobre essa parte do ganho referente a inflação.

Eu entendo a lógica Fernando mas não adianta sempre vejo o número nominal na conta e este número aumentava muito mais no passado. Agora está triste de ver sempre só caindo. Todos falam que eu deveria me expor mais ainda a bolsa mas já tá ruim assim imagina mais exposta ainda. Acho que vou voltar a comprar meus sapatos e vestidos caros novamente e esquecer FIRE que é só um sonho muito distante. Quem sabe eu volto se os juros subirem. Bjos

A não ser que esteja precisando do dinheiro agora eu acho que vc deveria desanimar só a hora que caísse e vc não tivesse mais recursos para aportar, se como vc mencionou conforme vc aporta cai mais ainda é sinal que cada vez vc está comprando mais ativos com menos dinheiro. A hora que o mercado voltar a subir colherá os frutos com certeza, basta disciplina e paciência.

Sr.IF365

Podcast do Sr.IF365

Oi AA40, obrigada pela citação!!!

Sobre o estudo de caso, realmente, a leitora não pode desanimar, porque FIRE é um projeto de longo prazo. 10 anos na melhor hipótese, mas talvez para a maioria das pessoas, seria um projeto de 20 ou mais anos. Nesse meio tempo, forma-se família, passamos a querer mais conforto, queremos viajar mais… então seria legal talvez verificar se 5 mil reais será realmente suficiente para ela ter um FIRE satisfatório, visto que atualmente ela recebe 15 mil reais bruto. Beijos!