ETF Talk: Fundos e ETFs específicos para aposentadoria (TRFs)

No quarto post da série ETF TALK do AA40, vamos falar um pouco sobre os quase desconhecidos Target Retirement Funds, Target-Date Funds e ETFs de alocação de risco. Pode ser mais por curiosidade apenas, já que acho que vocês não vão migrar para eles, mas mesmo assim, let's talk ETF?

Os TRF e TDF são fundos-alvos de aposentadoria, ou seja, são instrumentos projetados para ser o único veículo de investimento que um investidor precisa usar para investir para a aposentadoria. Também são chamados de fundos para o ciclo de vida ou fundos baseados na idade.

O conceito é simples: escolha um fundo, coloque o máximo que puder nele e depois esqueça-o até atingir a idade de aposentadoria. O fundo fará todo o trabalho de rebalancear periodicamente, mantendo a alocação entre renda fixa e renda variável proporcional a sua idade conforme os anos forem passando.

Vamos deixar claro porém que, Target Date Funds, são apenas para aquelas pessoas que realmente não entendem nada de finanças mas querem investir em algo. "One size fits none", ou seja, não são específicos, cobram altos fees, você não tem controle algum sobre a alocação e diversificação é muito limitada.MUTUAL FUNDs e ETFs

Estamos falando de EUA. Existem duas classes de instrumentos financeiros por lá, os velhos fundos mútuos (Mutual Funds) e os conhecidos ETFs.

A maioria ou todos os TRFs são mutual-funds e desde 2011 com a entrada em vigor do FATCA, praticamente todas as corretoras americanas tornaram Mutual Funds inacessíveis a não-residentes fiscais americanos. Vamos falar deles mesmo assim, já que muitos de nossos leitores são de fato residentes fiscais americanos.

Fundos Mútuos do tipo Target Retirement Date:

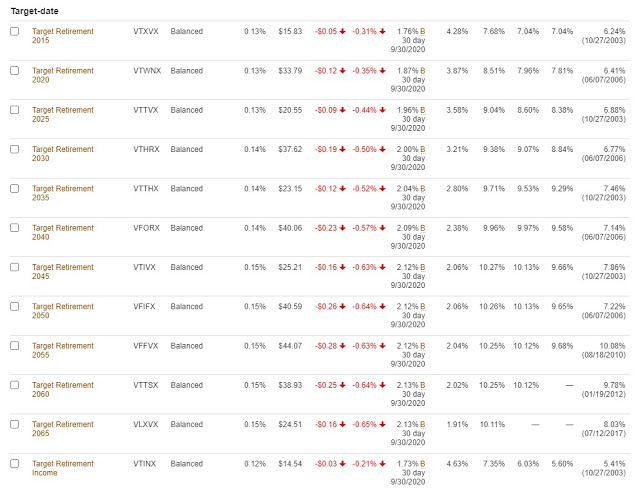

Vamos usar aqui como exemplo a Vanguard, talvez a maior gestora de TRFs dos EUA no momento. Ela possui os seguintes fundos de fundos disponíveis (clique para ampliar):

Você apenas precisa definir qual o ano que pretende se aposentar e escolher o fundo correspondente mais próximo desta data.

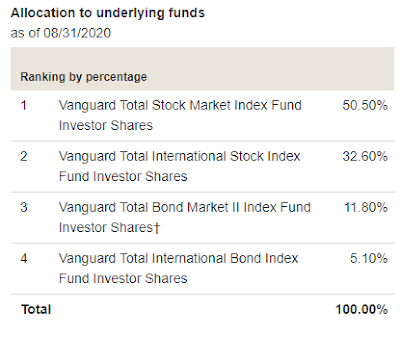

Vamos supor que eu ainda vou trabalhar 20 anos e quero me aposentar ao redor de 2040. Vamos explorar um pouco mais o fundo "Target Retirement 2040":

Segundo o prospecto, o fundo 2040 cobra 0,14%aa de taxa de administração e é destinado para quem quer se aposentar entre 2038 e 2042. Possui um investimento mínimo de $1000 e possui market cap hoje de mais de 32 bilhões de dólares, ou seja, é gigantesco.

ETFs

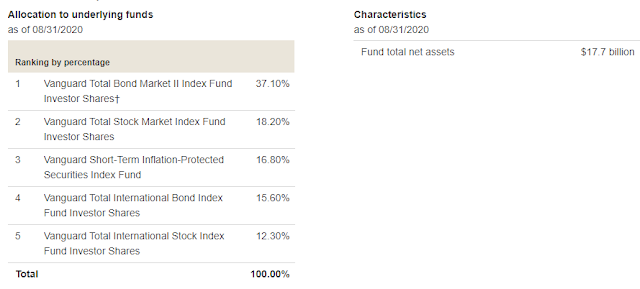

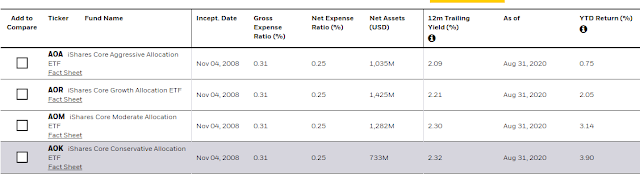

Como falamos, só existem target retirement funds do tipo mutual funds. Já ETFs do mesmo tipo (que são os únicos que brasileiros não-residentes fiscais americanos podem investir) foram extintos em favor de ETFs do tipo alocação de risco. Eles quiseram retirar o termo "aposentadoria ou retirement" do nome para assim atrair mais investidores que não buscam a aposentadoria propriamente dita como objetivo. Os ETFs de aposentadoria podem ter desaparecido, mas a alocação de ativos permanece mais viva do que nunca e os ETFs de risco-alvo permitem que os investidores invistam de acordo com seu perfil de risco, por exemplo, "agressivo", "moderado" ou "conservador", de forma permanente. Atualmente, dois gestores oferecem ETFs de risco-alvo: A BlackRock, por meio de sua linha iShares, e a Invesco, como patrocinadora dos fundos PowerShares. A família iShares - e seus ETFs de ETFs - domina o espaço, por isso vamos falar deles então:Os ETFs

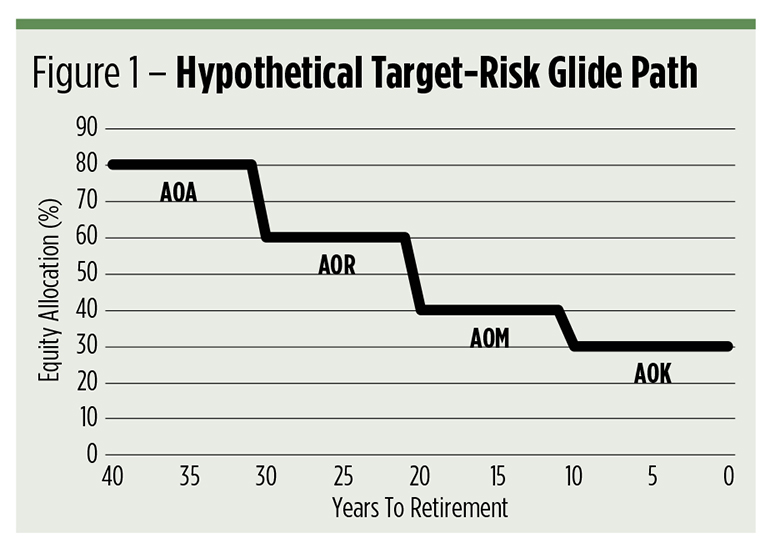

- iShares Core Aggressive Allocation ETF (AOA): 80% stocks, 20% bonds;

- iShares Core Growth Allocation ETF (AOR): 60% stocks, 40% bonds;

- iShares Core Moderate Allocation ETF (AOM): 40% stocks, 60% bonds; and

- iShares Core Conservative Allocation ETF (AOK): 30% stocks, 70% bonds.

Como podemos ver acima, os fundos, criados em 2009, cobram uma taxa de administração de 0,31%aa, um tanto mais alta que os ETFs de mercado amplo. Com exceção do AOK, todos os outros possuem mais de 1 bilhão sob gestão, o que não é nada mal. O Yield deles também estão acima de 2%aa, superando a maioria dos ETFs de mercado total.

Principal Diferença

Diferentemente dos TRF (Mutual Funds), estes ETFs são de alocação fixa e não variam conforme os anos forem passando.

Você precisa montar sua estratégia conforme os anos forem passando, migrando um ETF para o outro, conforme esta ilustração abaixo, fazendo o que é conhecido no mundo das finanças como "glide path" ou "planando até o destino" em tradução livre.

pARABENS AA40, SEMPRE OTIMAS PUBLICAÇÕES.

TEVE UMA PUBLICAÇÃO QUE VOCÊ FEZ A UM TEMPO A TRAZ SOBRE CORE (NUCLEO E OS SABTELITES), NO CASO ESSES FUNDOS DE APOSENTADORIA SE ENQUADRAM NESSES ETF´S?

VOCÊ VE COMO O MERCADO DOS EUA ESTÁ MUTO A FRENTE DO BRASIL ATÉ PARA A APOSENTADORIA, APRESENTANDO INSTRUMENTOS DE BAIXO CUSTO QUE AJUDAM A POPULAÇÃO.

DEPOIS CASO TENHA TEMPO SERIA LEGAL FAZER UMA COMPARAÇÃIO DE DESEMPENHO DETSES FUNDOS DE APOSENTADORIA X ALOAÇÃO DE CARTERIA DE ETFS QUE SEGUEM MESA ESTRATEGIA – EX: VOO 30% / VTI 20% / JPST 40% / QQQ 10% – ALGO DO TIPO.

Valeu Maguines. Este foi mais por curiosidade mesmo, acho difícil algum brasileiro investir em algo tão simples. Geralmente o povo prefere o mais complexo pois acha que por ser complexo deve dar mais lucro !

Sim estes ETFs e MFs seriam o núcleo da carteira, ou até a única coisa que vc precisa ter em carteira. Isto simplifica muito. Imagina alguém que trabalha muito, tem dois empregos, ou então trabalha a noite e dorme de dia, ou faz plantão, enfim vive em função do trabalho e não consegue acompanhar investimentos mas quer investir para a sua aposentadoria obviamente. Não há melhor que um fundo destes e colocar um aporte automático todo mês. Muitos são oferecidos em contas de previdência privada- os 401k aqui.

Já os ETFs de perfil de risco (AOx) também são muito simples mas não mudam a alocação conforme o tempo passa, este é o único porém. Mas se vc escolher o famoso 60/40 de um ETF como o AOR, também não há com o que se preocupar. Ah é muito agressivo para quando estiver aposentado? Só comprar um ETF de bonds e colocar dinheiro nele tbm conforme a aposentadoria ou FIRE for chegando.

Boa ideia deste comparativo, mas no caso do AOR, deverá ser 60% do desempenho do VOO e 40% do desempenho de um BND ou IUSB por exemplo. Não tem muita matemática não, é simples e a beleza deles está nisso. Abcs AA40

Não entendi o motivo da taxa de administração destes ETFs serem tão altas, se tudo o que fazem é balancear na sua carteira outros ETFs.

Basicamente por serem fundos de fundos (Etf de etfs mais especificamente) ai tem o custo de adm do ETF somado ao custo de adm do ETF holding. Nao chega a ser um absurdo 0.25% mas nao é barato nos EUA não. Abcs AA40

Pois é achei bem legal a proposta destes ETFs, porém caros pelo que fazem. Prefiro eu mesmo fazer a alocação de ativos entre o VT e algum ETF de renda fixa.

Parabéns AA40 pela publicação bem elucidativa. Atualmente viso migrar parte do patrimônio para fora do país, visando ETFs e Ishares domiciliados na Irlanda para reduzir os impostos. Outra parte ainda vislumbro manter aqui. Verifiquei que o Itaú agora está com um Fundo "Carteira Internacional Itaú" onde o mesmo possui rebalanceamento em sua estrutura de Ishares da Black Rock em 9 segmentos: Ações EUA, Países Desenvolvidos, Emergentes, Japão e Europa, RF em Títulos Tesouro EUA, Inflação EUA, High Yield EUA, Crédito Países Emergentes e Hedge em Ouro. Apesar da taxa de adm. ficar entre 0,90% e 1,05%, você acredita ser uma boa opção temporária para quem visa mandar aos poucos os aportes lá para fora? Atualmente não decidi qual porcentagem apostar em ETFs e qual deixar em reservas de oportunidade aqui no país. Obrigado.

Valeu anon. Olha, 1% aa para investir de forma passiva é MUITO caro. Fosse no máximo 0,3% tudo bem, até seria. Se esta é uma opção temporária, por que não usar IVVB11 ou esperar acumular mais e mandar para fora?

Veja o que acontece na Argentina onde o cambio oficial é 77×1 e o usado nas ruas e comércio é o paralelo (blue) a 170×1. Isto para mim é motivo suficiente para evitar fundos cotados em reais sujeitos a câmbio, não é mesma coisa que ter dólares no exterior, fora do sistema e do cambio oficial que as vezes nao é o cambio real. No exterior você consegue liquidar e sacar e gastar em dólares se preciso, numa eventual 'argentinização' da nossa economia. ABcs AA40

Certo. Considerando o investimento em ETFs via Irlanda hoje de USD50.000,00 numa situação hipotética de R$5,62. Supondo que daqui 2 anos esses ETFs valorizem para USD60.000,00 e o dolar no período esteja em R$6,50 e eu queira retirar USD10.000,00. O IR incidente descontaria apenas a valorização do ETF no período (20%), ou consideraria a variação cambial (15,66%) também? Grato

Se você "retirar" em dois meses diferentes, você poderá evitar o IR por ficar abaixo dos R$ 35k de isenção.

Mas caso aliene os $10k de uma vez, ai vai depender da origem do dinheiro, se estes 50k são enviados do Brasil feito cambio ou se eles estão no exterior já.

Este link explica bem cada caso:

https://www.investidorinternacional.com/tributacao-de-investimentos-no-exterior/#Impostos_sobre_o_ganho_de_capital_%E2%80%93_Recursos_originariamente_em_reais

Abcs-AA40

https://www.comoinvestirnoexterior.com/declarar-ganho-de-capital-no-exterior/

Muito obrigado pelo breve retorno. No caso de investir todo o capital da CC da Interactive Brokers em ETFs irlandeses "Accumulating", o pagamento das taxas da corretora podem ser descontadas diretamente das cotas dos ETFs investidos, ou terei que deixar sempre um valor disponível na CC? No site JustETF é possível em algum filtro visualizar os ETFs que pagam dividendos frequentemente? Grato.

Anon, como sou RA não tenho conta na IB mas sim na Fidelity. Sugiro falar com o BPM que possui conta nela e conduz o ótimo site https://www.comoinvestirnoexterior.com/abrir-conta-na-interactive-brokers/

Quanto ao filtro, creio que não, apenas o tipo, se distribuem ou acumulam, frequência não encontrei mas basta colocar o nome completo do etf ou o ticker no google e abrir o prospecto e a lâmina que estará lá. A grande maioria dos que distribuem o faz trimestralmente. Abcs AA40