Estudo de caso: Consigo meu primeiro milhão antes dos 30 ?

Prezados leitores, mais uma sexta-feira e mais um estudo de caso. Finalmente alguém não milionário nos escreve! Vamos analisar o portfólio do nosso amigo João.Olá AA40, acompanho seu blog a bastante tempo e assim como muitos dos seus seguidores, estou em busca da tão sonhada IF. Meu objetivo número 1 no momento é atingir a quantia de 1M antes dos 30 anos (estou com 26), o que não será nada fácil e apesar de já ter um objetivo e saber o que eu preciso fazer para chegar lá, gostaria que você analisasse minha estratégia, pois é sempre bom ouvir a visão de uma 3º pessoa que também entende do assunto.Atualmente sou Func Pub e farei aportes de 7.500,00 mês durante o ano de 2018 e 10.000,00 a partir de 2019.Minha carteira atual está da seguinte forma:CDB'S:QUANTIA APLICADA/DATA VENC/TAXA

10.000,00 04/11/2021 IPC-A + 7,60 10.000,00 03/03/2022 IPC-A + 7,30 10.000,00 04/05/2022 IPC-A + 7,20 10.000,00 05/07/2022 IPC-A + 7,30 14.000,00 11/10/2022 IPC-A + 5,90 4.000,00 07/12/2022 IPC-A + 6,55 4.000,00 27/12/2022 IPC-A + 6,55 12.000,00 05/02/2023 IPC-A + 6,25 10.000,00 26/11/2020 19,70% 20.000,00 26/11/2020 19,70% 10.000,00 01/12/2020 19,70% 10.000,00 01/12/2020 121% do CDI 10.000,00 09/07/2021 14,49% TD 2024:VALOR APLICADO/TAXA

1.785,57 IPCA + 5,74% 2.434,08 IPCA + 5,96% 3.623,11 IPCA + 5,62% 1.731,30 IPCA + 5,49% 1.522,60 IPCA + 5,20% 1.797,32 IPCA + 5,15% 1.195,89 IPCA + 5,27% 1.794,23 IPCA + 5,56% 1.690,06 IPCA + 5,43% 1.800,36 IPCA + 4,94% 1.792,06 IPCA + 4,72% 1.399,68 IPCA + 4,74% RENDA VARIÁVEL:20K aplicados em ITUB/GRND/MDIA/WEGE/EGIEEm virtude da queda na taxa de juros e visando uma maior diversificação, estou aumentando os aportes na renda variável e analisando começar o investimento em ações no exterior.E ai AA40, será que eu consigo chegar ao 1°M antes dos 30? abraço João

Obrigado por nos escrever João. Primeiramente parabéns por ter juntando um valor considerável ainda tão jovem. Com apenas 26 anos já tens um patrimônio de R$ 176,566.26 (segundo minha soma). Nesta idade a maioria dos jovens ainda estão apenas saindo da faculdade ou procurando emprego, então claramente está já em uma situação mais confortável que a maioria dos brasileiros nesta idade já que tens um emprego com estabilidade e ótimo salário.

Estratégia

A estratégia inicial está muito em linha com o que recomendamos aqui. Até juntar cerca de 100 mil reais, focar apenas nos aportes e não se preocupar tanto em obter rendimento acima da média (tesouro selic). Observa-se que vem investindo em CDBs e no tesouro direto há algum tempo pelas ótimas taxas de juros reais travadas, principalmente em CDBs. O único detalhe aqui são as datas de vencimento que não são tão longas. As taxas do TD 2024 realmente agora são as mais atrativas mas como seu objetivo é IF e aposentadoria antecipada, precisa aproveitar qualquer aumento de juros reais de TD IPCA+ de vencimento mais longo como 2035, 2045 e 2050 para pensar mais no longo prazo. A meu ver está muito alocado no médio prazo no momento.

Quanto as taxas de juros estarem caindo, isso não quer dizer que os juros reais estejam na mesma situação e são apenas eles que importam para quem está no rumo da IF. Não adiantaria nada se sua carteira rendesse 9%aa e a inflação fosse de 10%aa. Então cuidado ao analisar somente os juros nominais.

Reserva de emergência

No curto prazo, com um emprego estável e um bom salário, manteria em reserva de emergência apenas 3 meses de gastos.

Ações

Com cerca de 11% em renda variável, considero sua alocação conservadora a moderada e está totalmente em linha com o que recomendamos. A partir de agora, com o montante poupado passando de 200 mil, poderá começar a focar mais em diversificação, o que sem dúvidas passará por renda variável (ações, FIIs, etc). Mas não vá com muita "sede ao pote". Vá com muita calma.

Não entre na onda do IBOV aos 150 mil pontos em 2018. Pode até ir mas a probabilidade não é grande e não está amparado por fundamentos mas sim expectativas apenas.

Foque em comprar boas empresas/FIIs a preços abaixo do preço justo e manter por um longo tempo (Buy & Hold). Não é todo o dia que se consegue isso. Geralmente com uma queda brusca de mercado como aconteceu no "Joesley day" em 2017 são bons exemplos de quando é possível comprar boas empresas a preços módicos graças ao desespero momentâneos dos traders.

Muitas pessoas ultimamente falam em investir fora do Brasil justamente na hora errada julgo eu. Enquanto vários investidores de grande porte estão investindo no Brasil, os brasileiros querem investir nos EUA onde tudo está extremamente caro. Não podemos prever o "time" do mercado mas parece obvio que os níveis atuais do mercado de ações americano não proporciona compra de boas empresas a preços abaixo de mercado. Todas estão precificadas considerando o melhor cenário possível no momento e isto raramente acontece como sabemos.

O que recomendamos é se preparar . Quer abrir conta lá abra e tenha uma pequena quantia para aproveitar barganhas que possam resultar de uma correção mais aguda nos EUA ou mesmo aqui no Brasil com as eleições se aproximando.

Projeções

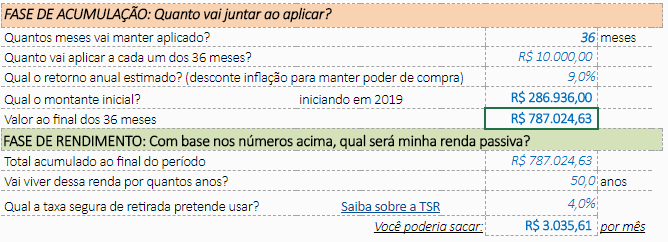

Atualmente tens R$ 176.566. Aplicando mais R$ 7.500 a.m. em 2018 a uma taxa líquida nominal de 9%aa (antes que os críticos de plantão se manifestem, não vamos descontar a inflação já que seu objetivo é o número e não o poder de compra relativo), fechará 2018 com cerca de R$ 286.936,01.

Colocando este valor como inicial em 2019 e somando 10 mil de aportes mensais a uma mesma rentabilidade de 9%aa, e um horizonte de 4 anos (30 anos em 2022), teríamos:

Dificilmente João, você conseguirá atingir 1 milhão antes dos 30 anos mantidas as condições simuladas mas não estará muito longe disto mesmo com investimentos conservadores utilizados hoje.

Por curiosidade, para você atingir 1 milhão em 4 anos precisaria de rendimentos de 20%aa ou aportes de quase 15 mil - Use nosso simulador para projetar cenários

Com maior diversificação e aportes em renda variável as chances de atingir este valor aumentam, assim como as chances de não atingir o valor projetado acima também aumentam dado aos riscos envolvidos na renda variável. Ai a escolha é sua, ou aplica mais em renda variável e corre maior risco ou fica feliz em atingir um ótimo montante sem correr riscos e seguir na caminhada mais segura rumo a independência financeira. Esta decisão é muito pessoal e cada um tem uma preferência. Particularmente prefiro a opção "devagar e sempre" do que a "vai ou lasca".

Quer um estudo de caso personalizado? Clique aquiPara pensar

Uma meta de 1 milhão aos 30 anos é bem ousada mas é uma meta mesmo assim. Planejar é bom e recomendado, mas agora correr mais riscos só para tentar bater a meta é inteligente?

Aos 30 anos você ainda está em início de carreira praticamente e com um salário excelente com estabilidade, você não precisaria teoricamente arriscar muito para garantir uma IF antes dos 40. Como não falou de seus gastos fica difícil estimar um capital necessário para suprir seu custo de vida, mas se considerarmos 10 mil mensais hoje, 3 milhões (TSR 4%) vão ser suficientes para manter o padrão de vida de hoje e, no ritmo atual, você precisaria de menos de 150 meses ou 12,5 anos para atingir, isso sem considerar aumentos e bônus e outras fontes de renda. Aos 38 anos de idade seria possível "pendurar as chuteiras".

Como de costume, abrimos o espaço abaixo para a comunidade FIRE comentar, opinar, discordar e dar sua contribuição para o João:

Disclaimer: Todo conteúdo publicado neste site baseia-se no direito de expressão garantido nos arts. 5º, IV e 220 da Constituição Federal de 1988. Não somos profissionais de investimentos nem consultores financeiros licenciados. Este blog representa apenas opiniões e decisões pessoais, que podem não ser apropriadas para outros investidores. Por favor, use o bom senso e/ou consulte um profissional de investimento certificado antes de investir seu dinheiro. AA40 não é responsável pelos resultados de suas decisões, nem responsável pelos comentários postados pelos leitores ou pelo conteúdo de quaisquer sites vinculados. Este blog deve ser visualizado apenas para fins educacionais ou de entretenimento. Resultado passado não é garantia de resultado futuro.

Será que ainda tem em algum lugar esse Cdb de 19.7% ? Deve ter sido uma compra mais antiga. Eu tenho um de 18.9% que comprei em 2015.

ah mas não tem mesmo hoje em dia! Já era aquele tempo! Por isso é em tempos que crise que se investe pra valer!

Olá AA40 e Anônimo,

Acredito que em setembro de 2015 os juros tenham chegado nesses níveis.

Também tenho alguns papéis. Pena que vencem em 1 ou 2 anos.

Abçs!

AA40,

Muito bom e útil o seu post. Considerando o IPCA atual, o TD acaba mesmo sendo uma boa opção para RF.

Abraços,

Obrigado Simp. Gosto muito do TD por que vejo muitos americanos comentando que dariam tudo para voltar a 1980 e comprar tesouro direto deles a taxas iguais as nossas hoje. Teriam ficado milionários ou aposentado muito antes.

Nao podemos perder essas chances pois não sabemos se as taxas não rumarão a zero num futuro mais distante

Boa análise AA40. A corrida para IF aos 30 é motivadora, porém não podemos desprezar a caminhada após esse target. Gerar uma renda de trabalho adicional a renda passiva vai fazer parte de qualquer FIRE. Ou todos pensam em ficar de frente pra TV o dia inteiro?

Certeza. Não se pode esquecer que a caminhada é tão importante quanto o destino!

Ele está cometendo o mesmo erro q eu quando comecei, aplicando em Títulos curtos… se eu tivesse estudado mais teria hoje a tranquilidade de ter comprado Tesouro IPCA 2050 com excelentes taxas da época. Mas fiz a burrada de comprar títulos p 2024 com o pensamento de me aposentar em 2024 sem imaginar que quando chegasse 2024 as taxas oferecidas poderiam ter despencado. Acabei vendendo tudo e comprando 2050, girei patrimônio e só vou saber se valeu a pena em 2024.

Exato. Não se pode perder oportunidades de travar taxas de juros reais altas (acima de 6%aa). Veja meu comentário acima para nossa leitora Simplicidade. Este é o meu receio.

Pergunta para o João, só por curiosidade como e pq vc criou essa meta de 1 milhão aos 30 anos? No meu caso deixei a meta mais em aberto e tenho o objetivo final mais balizado por renda passiva. Ou seja, caso eu consiga rendimentos melhores ao longo do tempo vou me aposentar mais cedo, caso o mercado fique desfavorável terei que fazer ajustes. Mas também comecei com uma meta fixa porém entendi que ter flexibilidade é tudo quando se persegue a IF.

Ótimo estudo de caso com sempre.

Sr IF365

IF365 | INDEPENDÊNCIA FINANCEIRA E APOSENTADORIA ANTECIPADA

https://srif365.wixsite.com/if365

Essa meta surgiu quando comecei a investir e devido as altas taxas de juros da época eu calculei que poderia atingir esse objeto antes dos 30, mas é claro que não é a meta final.

Sr IF, gostei muito do conteúdo do seu blog, vou acompanhar você. Um pedido: muda o layout do seu blog, por favor, não consigo deixar comentários lá e para encontrar os posts é dificil. Abs

Recomendo blogger.com como todos os outros…fica bem mais leve, prático e fácil de acessar e comentar

Se o objetivo é o longo prazo, eu fugiria desses CDB de curto prazo, pois só servem pra pagar IR a cada vencimento. Melhor colocar no TD com vencimento mais longo e deu.

Aportei minha RE nesse ativo e me arrependo, ano que vem já começa a vencer e o pagto de IR sem necessidade (pois não precisei da RE, ainda bem).

Sobre RV, sua carteira tem bons ativos, mas é pouco diversificada. Eu aumentaria posição em outras boas empresas tbm.

Ótimo post, AA40!

Valeu Concursado. Obrigado pela colaboração

AA40, concordo com sua conclusão.

é ótimo ter uma meta, mas não vale a pena arriscar tanto por causa dela.

Exato.

Vale a pena considerar um milhao contando com o fgts?

Aos 30 anos eu não consideraria no valor de seu patrimonio não.

Já com mais idade ou, se considerar que pode sacar o FGTS de todas as contas existentes quem:

-Quem está aposentado;

=Quem tem 70 anos ou mais;

=Quem fica três anos seguidos sem trabalhar com carteira assinada;

=Quem vai comprar a casa própria; Quem vive em uma área que sofreu algum desastre natural (como enchente ou vendaval);

=Trabalhador (ou seu dependente) que for portador do vírus HIV;

=Trabalhador (ou seu dependente) com câncer;

=Trabalhador (ou seu dependente) que estiver em estágio terminal por causa de uma doença grave; Para ajudar a pagar imóvel comprado por meio de consórcio;

=Para ajudar a pagar imóvel financiado (pelo Sistema Financeiro de Habitação, ou FSH)

ai sim, poderia considerar.

ótimo

Obrigado pela análise AA40

Realmente meus aportes se baseiam praticamente no médio prazo, mas isso foi por dois motivos:

O primeiro é que os cdbs estão ainda com ótimas taxas e como não encontro nenhum acima de 5 anos, então estou sempre aportando neles.

O segundo motivo é um pouco emocional. Eu não queria travar um prazo tão longo como 2050 pois convenhamos é MUITO tempo sem ver a cor do dinheiro. Então, aportando sempre (praticamente todo mes) em cdbs de 5 anos eu terei, daqui a 5 anos, quase que todo mês algum cdb vencendo e terei como reaportar o valor + parte do meu salário e isso me motivará a continuar nessa jornada porque só quem investe sabe que o melhor dia depois do pagamento é o dia dos aportes.

Alguns podem pensar que isso é girar patrimônio, mas eu não considero (Apesar de até poder ser…)

Quanto a reserva de emergência, bem, como sou func pub não tenho o risco da demissão, porém mantenho um valor que considero aceitável em TD24 que, em emergência, poderiam ser vendidos e sacados.

Abraços

Obrigado vc João pelo email e pela oportunidade.

Você tem razão, precisamos fazer aquilo que nos deixa mais a vontade ou seguros. Voce pode pensar nos títulos com rendimento semestrais também ai nem tudo fica travado até 2050 por exemplo.

no mais está indo super bem. Continue assim.

abcs

AA40

João, em minha humilde opinião essa sua meta tende mais a te atrapalhar do que te ajudar. Seu objetivo é a IF e não juntar R$ X até à idade Y. Pense que o que importa é vc ter cada vez mais patrimônio para viver uma vida mentalmente cada vez mais tranquila. O maior trunfo de sua carteira é e será por um bom tempo ( pelo menos mais 15 anos) seu aporte, foque nele, não faça grandes besteiras com os ativos que escolhe e a IF virá dia a dia. Um abraço