Assustado com a maior queda em pontos da história do Dow Jones?

Assustado com a maior queda intradiária (em pontos) da história do Dow Jones?

Aqui no Aposente aos 40 focamos muito no investimento de renda passiva, renda fixa, segurança para chegar a independência financeira sem arriscar perder tudo no caminho.

As vezes somos muito criticados por isso, mas nossa missão é essa mesmo, alertar os iniciantes e os "caminhantes" que não existe almoço grátis, ou seja, toda busca por retornos maiores vai ter um aumento diretamente proporcional dos riscos incorridos. Não significa que não vamos investir em renda variável; vamos sim mas com parcimônia e quando tivermos um patrimônio suficiente para isto.

Dito isto, queremos hoje provocar uma reflexão dos riscos atuais do mercado acionário brasileiro e americano.

Estágio Atual

-Nos EUA, o bull market já dura mais de uma década, um dos maiores períodos de alta da história daquele país. Em Janeiro, os principais índices acionários americanos apresentaram ganhos muito acima da média mensal. Economistas costumam dizer que geralmente o mercado vira de lado após um pico de crescimento econômico e valorização das empresas o que parece estar acontecendo. Por outro lado, desde 2014 fala-se sobre uma correção mais forte do mercado que não veio até o momento ou pode estar chegando finalmente com a queda histórica do Dow Jones de 5 de Fevereiro.

-No Brasil, depois de quase uma década perdida, finalmente parece estarmos saindo da recessão e retomando o crescimento. Como a bolsa vive de expectativas, o mercado já acelerou, fazendo novas máximas com frequência, seja motivado por notícias e fatos políticos ou por expectativa de lucros das empresas nos trimestres vindouros. Os bancos e analistas começam a estimar o IBOV em patamares acima de 100 mil pontos e a mídia está comentando muito sobre as altas da bolsa e isto, naturalmente, está atraindo muitos investidores e/ou especuladores de última hora motivados pela FOMO (Fear of missing out - ou medo de perder a festa em tradução livre).

2008 x 2018: Algo em comum?

Perceba na imagem acima que o SPX (Índice S&P 500) e o IBOV sempre foram muito correlatos desde os anos 2000. Veja que de 2002 a 2008 os dois estavam em forte tendência de alta e ai veio a crise do sub-prime e o crash na sequência.

A correlação passou a ser inversa no final de 2010 até metade de 2016 (período entre as linhas azuis verticais). Por questões domésticas o IBOV passou por um longo período de tendência de baixa enquanto no mesmo período o SPX não parou de subir, mantendo sua tendência de alta primária intocada.

Os dois mercados somente "acertaram o passo" novamente no final de 2016.

Percebemos claramente que há uma diferença de compasso entre os períodos de pré-crash de 2008 com o período atual que vivemos (poderiamos dizer pré próximo crash).

A grande dúvida no momento é, quando o mercado americano embarcar em uma correção mais longa ou mesmo um crash, terá o mercado brasileiro energia, força e momentum suficiente para continuar subindo, já que passou mais de meia década em baixa ou o mercado americano contaminaria tudo?*

*Na última semana vimos uma queda de 1100 pontos no Dow Jones que não viamos há mais de 9 anos e na sexta-feira o IBOV caiu junto (-1.7%). Hoje uma queda histórica de 1175 pontos levou o ibov a cair 2,6%

Estágio dos mercados acionários atualmente

O risco de um possível sell-off nos EUA que poderia afetar não só o Brasil mas todo o mundo como foi em 2008 existe? Isto poderia por em risco a tendência de alta do IBOV?

|

|

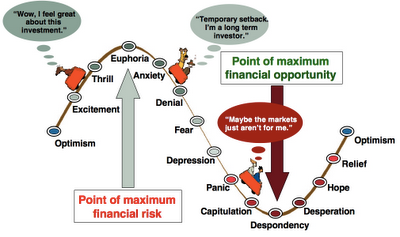

Ciclo dos mercados: Fonte: internet, desconhecido |

Na minha interpretação, EUA está no estágio de "euphoria" descendo para "Anxiety", ou seja. perto do ponto de máximo risco financeiro, enquanto o IBOV está no ponto de "Optimism". E você, o que acha? Comente abaixo

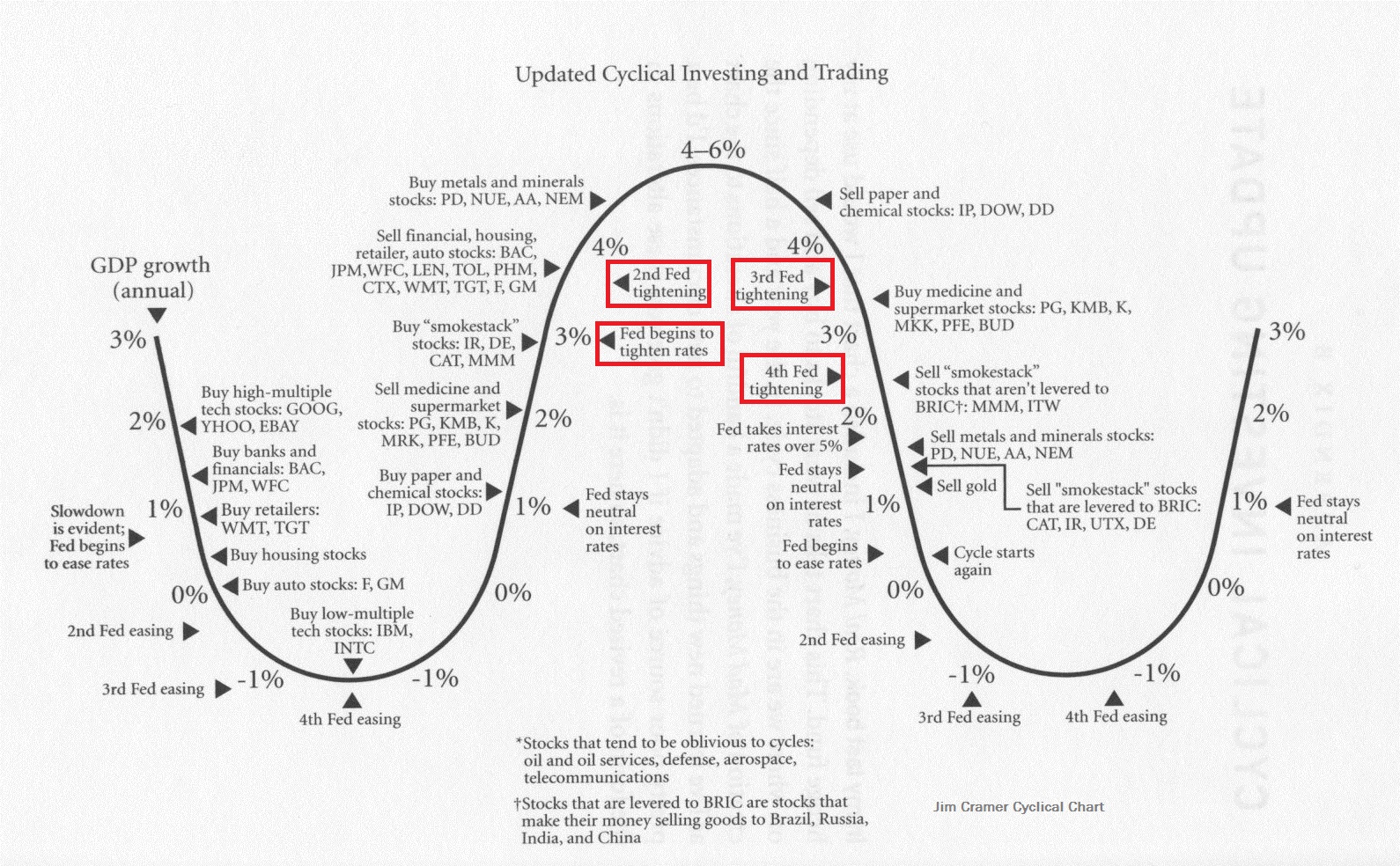

Vejamos também o Gráfico Cíclico Jim Cramer para tentar nos situar em que momento de mercado estamos lá nos EUA.

|

| Jim Cramer Cyclical Chart - Clique para ampliar |

Usando o mesmo modelo para o Brasil, o BC acaba de reduzir os juros as mínimas e o PIB começa a positivar, então estaríamos no início de subida da curva. BC logo ficará neutro e não cortará mais a taxa de juros e o PIB começará a subir em busca do topo da curva ai tudo recomeçará.

Me pergunto quais ativos me protegeriam de uma futura queda brutal da bolsa americana, normalmente até o dólar desvaloriza nesses casos. Não seria nem p se proteger na verdade, queria algo meio q do tipo Bitcoin, fazer uma aposta e talvez ganhar muito ou perder tudo…. alguma sugestão?

Historicamente o ouro é o hedge mais utilizado. Há quem agora utilize Etfs alavancados inversos como SDS ou DXD mas todo cuidado é pouco. Abcs

Alguns mais loucos ainda utilizam o VIX conhecido como indice do medo para lucrar ou perder. Veja http://www.businessinsider.com/xiv-svxy-short-vix-volatility-trade-blow-up-2018-2

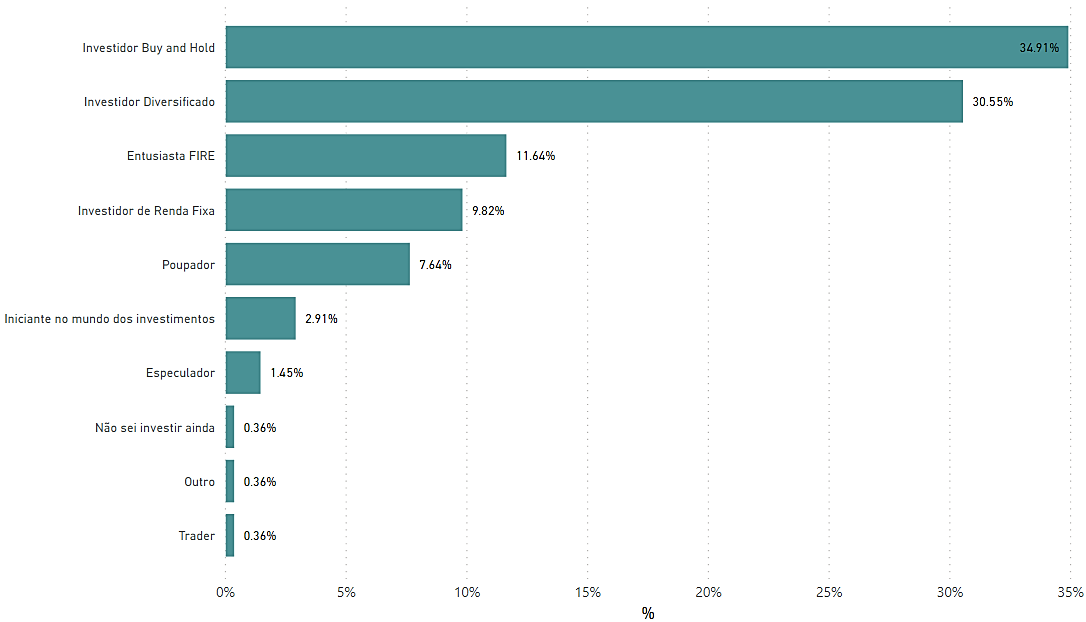

No mundo financeiro, pela dinâmica do mercado, tudo tem sua dose de risco, seja alto ou baixo. A melhor saída para diminuir esses riscos é com a diversificação dos ativos, inclusive fora do Brasil.

Sem dúvidas

Minha vontade é esquecer a bolsa e aportar tudo em renda fixa no brasil. Cdbs, lcis, lcas, lcs, tesouro. Sabendo do historico do nosso país acho que o rendimento a longo prazo será maior do que daqueles investidores que aplicam na RV. Mesmo sendo exatamente contrario da filosofia americana e do bastter.

Ao contrário do que muitos vão dizer, acho que esta estratégia não é de todo errado. Se você conseguir algo acima do CDI líquido no longo prazo é MUITO bom. Tanto financeiramente quanto para a saúde psicológica. Ajudará a focar seu tempo em coisas mais importantes para você que análises de empresas e ficar no home broker todo o dia. Aqui temos opções na RF. Já nos EUA, não tem jeito. Para bater a inflação e sobrar algum é bolsa e não o que fazer.

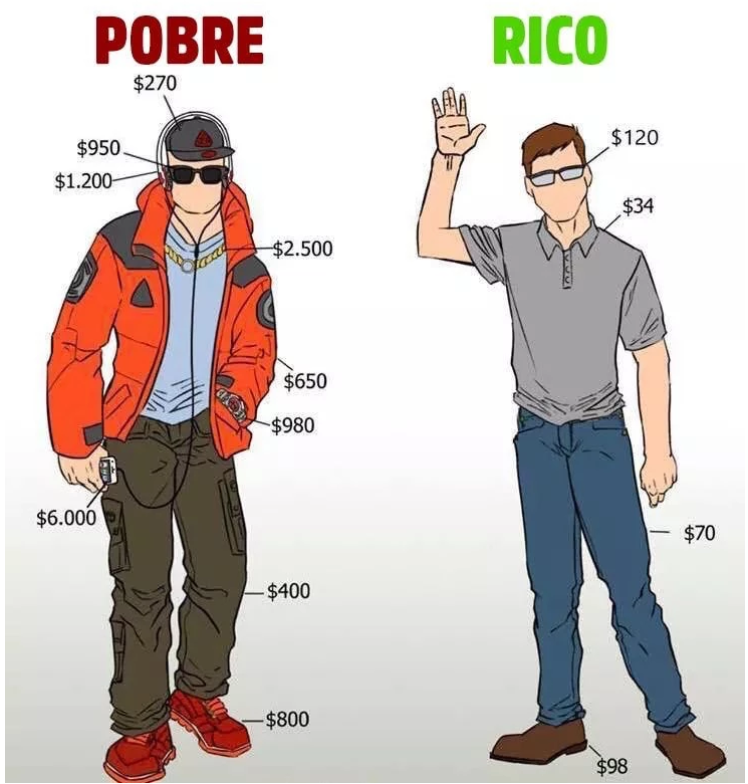

Dinheiro é muito psicológico, então é sempre bom ter uns 5% a 10% em ações só para não ter aquela sensação que está todo mundo ganhando dinheiro e vc não. Mas caso caia não afeta seu estilo de vida. Mesma coisa Bitcoin, comprei 3 mil reais só pra acabar com aquela sensação de que todo mundo estava ganhando uma bolada e o babaca aqui de fora. "Perdi" metade dq investi até agora mas não penso nisso durante o dia….

Este é o problema da FOMO. Quando você sente isso é por que a hora de entrar já passou a muito tempo !

Colocar tudo em renda fixa faz sentido quando você decide ficar com o dinheiro 100% no Brasil, o que também vai te tirar sono algumas vezes. É só olhar nosso histórico de calote, inflação etc. Deixar uma pequena parte em bolsa e fora (moeda forte), vai diluir esse estresse.

Filosofia do Bastter…. queria saber se essa filosofia o deixou milionário mesmo? Vejo gente seguindo cegamente os conselhos dele como se fosse um gênio das finanças mas ao pesquisar não acho ele na lista de milionários que atingiram a IF, na verdade ele nem fala sobre IF. Meio estranho isso de buscar conselhos com pessoas que não chegaram lá. Acredito piamente que a melhor maneira de atingir um objetivo é se espelhando e copiando filosofias e fórmulas que comprovadamente já obtiveram sucesso. Ele fala muita coisa boa mas o extremismo dele me assusta… coisa de cabeça pequena e de gente q tem visão limitada. Sem contar a falta de educação generalizada que ronda aquele fórum e a maneira como ele tenta sempre empurra o sistema Bastter que nada mais é dq uma "planilha de excel" q faz balanceamento de cotas. Resumindo, passo longe daquele site….

Bastter? Jamais recomendaria alguém o acompanhar. Quando a pessoa acha que sabe tudo, é por que a soberba chegou ao seu nível máximo e só vai te trazer prejuizo.