ETF Talk: Renda Fixa no Mercado Americano (IUSB ou BND ?)

Temos inúmeros analistas de ETFs e ações nos mais diversos canais hoje como Youtube, blogs, podcasts, Instagram que sinceramente intimida a falarmos sobre o tema, porém como foi pedido dos leitores, resolvemos criar uma série de posts para falarmos um pouco sobre os, por nós tão defendidos, ETFs. Usaremos muitos jargões e termos técnicos em inglês, afinal o mercado fala inglês e como a maioria dos ETFs que falaremos são estrangeiros, já é hora de ir se acostumando com os termos ;)

Em nosso segundo post da série ETF TALK do AA40 com análises dos principais ETFs utilizados no mundo FIRE, gostaríamos de trazer para vocês dois dos ETFs mais utilizados pelos FIREEs para investir em renda fixa por lá. Afinal, toda alocação de ativos que se preze contém uma porcentagem em bonds, o famoso tesouro direto e debêntures lá. Então let's talk ETF?

No primeiro post da série falamos sobre dois dos ETFs de mercado total que será o core ou núcleo de nosso portfólio (ITOT e VTI). Mas, salvo se você está com seus 20 e poucos anos de idade, não vamos colocar todo nosso dinheiro em renda variável. Uma alocação de ativos geralmente vai mandar você colocar uma porcentagem em renda fixa.

→ Se você ainda tem dúvidas se deve investir em bonds americanos e por que, leia mais aqui

Quanto?

Uma das regras mais seguidas é regra dos 110. Esta regra de ouro (verificada a cada ano), fala que você deve pegar 110 e diminuir sua idade. Este número é a porcentagem em renda variável e o restante em renda fixa. Por exemplo, se você tem 36 anos de idade:

Os ETFs

Vamos tratar aqui de dois ETFs que gosto muito para investir em renda fixa. o IUSB da BlackRock/Ishares e o BND da Vanguard. Muitos também gostam do AGG, mas os dois anteriores possuem mais componentes e são intitulados mercado total de bonds, ou seja, ampla exposição a todo tipo de renda fixa.

| fonte: etfdb.com |

Os fundos seguem índices diferentes mas muito similares. o IUSB segue o Bloomberg Barclays U.S. Universal Index e o BND o Bloomberg Barclays U.S. Aggregate Float Adjusted Index. Ambos logicamente são ETFs passivos por seguires estes dois índices.

Taxas de Adm (ER) e Market Cap

Acima vemos o resumo comparativo dos dois ETFs. Podemos perceber que o BND é um um fundo mais velho que o IUSB, porém ambos possuem a mesma minúscula taxa de administração atual de 0.04%a e 0.06% (4 e 6 dólares anuais de custo a cada 10 mil dólares investidos).

Quando ao valor sob gestão, o BND que estreou em 2007 claramente sai na frente com mais de 61 bilhões de dólares sob gestão enquanto o IUSB por ser mais novo (2014) está na casa dos 5 bilhões. Como comentamos no nosso post de abertura, acima de 1 bilhão não há muito com o que se preocupar.

Quanto as gestoras, BlackRock e Vanguard são as líderes mundiais em gestão de ETFs então não há o que comentar.

Sob os aspectos acima, qualquer um dos dois seria uma ótima escolha, mas o BND possui possui uma história um pouco mais longa que o IUSB, porém isto não significa mais retorno como veremos a seguir.

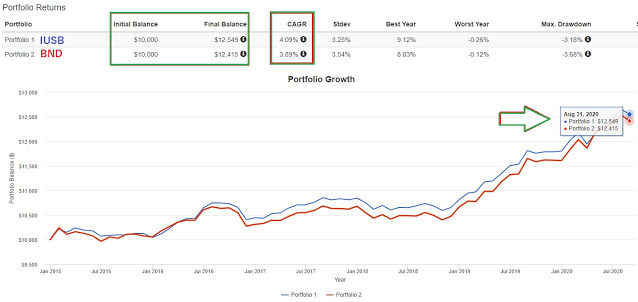

Histórico de Rendimentos

Embora rendimento passado não seja qualquer garantia de rendimento futuro, sempre é interessante observarmos os rendimentos históricos e principalmente a comparação com seus índices:

Duration e Yield

Este talvez seja o principal diferenciador entre os dois fundos. O duration médio, ou seja, qual a média dos vencimentos dos títulos de RF dentro do fundo contra o yield até a maturidade.

Enquanto o BND possui um duration de 5.84 anos, seu yield médio dos seus 18,098 títulos componentes até a maturidade está em 2,30%aa.

Já o IUSB possui um duration menor de 5.64 anos, o que diminui levemente seu risco devido a uma possível elevação na taxa de juros, mas nada tão diferente do BND. Já o yield médio dos seus 10,679 títulos componentes até a maturidade está em 2,67%aa, consideravelmente maior do que o BND. O que pode ser um atrativo mas indicar também uma maior exposição a debêntures e títulos de menor credit rating. Vamos ver?

Sim, o BND tem muito mais "tesouro direto", ou seja, títulos do governo americano que são considerados mais seguros, mas que pagam menos juros atualmente.

| Fonte: Sub-sites dos ETFs no site das gestoras |

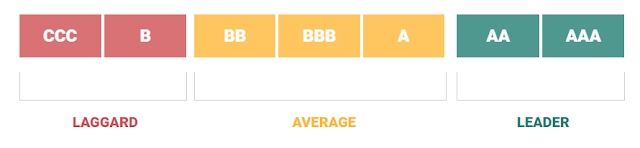

ESG

- IUSB: BBB

- BND: A

Conclusão

Se você ainda está pensando em qual ETF usar para inciar sua alocação em renda fixa no exterior, mesmo pagando MUITO menos que no Brasil, mas em dólar, ai estão dois ETFs que merecem sua consideração e estudo. Ambos são excelentes instrumentos passivos de renda fixa, com excelente gestores por trás e com um trade (e grátis) você compra mais de 10 mil títulos de renda fixa de uma só vez. Gostou ou quer mais?

Pelo que vimos acima, o BND leva leve vantagem por ser um fundo mais antigo, consolidado, com market cap maior, com uma taxa de administrator um tantinho mais barata, porém um rendimento histórico também um tantinho menor, e um yield um tanto menor, o que pode pesar em favor do IUSB para alguém um pouquinho mais arrojado na renda fixa.

Lembrando sempre que estes ETFs são para investir por décadas, re-balanceando em conjunto com o ETF de renda variável escolhido no post de abertura desta série e outros ETFs core que, por ventura, venham a ser selecionados para a carteira.

O ETF para os Aposentados

Há ainda um ETF muito interessante: o ETF HNDL promete ser o ETF dos aposentados. Pagando 7%aa de cash yield não importando o preço do ETF. Para isto ele usa uma estrutura complexa e um pouco de alavancagem, investimentos em MLPs, bonds etc. Confira aquiAdendo

Apesar de ser renda fixa, ETFs como estes acima oscilam diariamente por conta dos juros, demanda e outros fatores. Veja um gráfico de preços deles para ver o que estamos falando e como se comportaram em março de 2020.

Muitos buscam ETFs de renda fixa para deixar seu dinheiro de um fundo de oportunidades parado esperando oportunidades, mesmo ganhando praticamente nada, o importante é não oscilar. Para este fim, estes dois fundos não são os mais indicados. Falaremos de alguns ETFs para deixar seu dinheiro parado nos EUA, sem oscilar, mas ainda assim ganhando um retorno mensal, com um yield na casa dos 1%aa. Fique ligado no próximo ETF Talk do AA40.

Excelente análise mais uma vez. Só 30% em renda fixa não é muito pouco não para alguém com quase 40 anos como eu?

Obrigado Anon.

Se 30% é pouco só você pode responder. Esta regra que falamos no texto é uma generalização que pode não servir para o seu caso. Caso seu perfil seja mais conservador, não conseguir dormir com quedas do mercado ou ainda se quer se aposentar antecipadamente pode investir mais em RF e assumir retornos globais menores para seu patrimônio. Abcs

Está ótima essa série sobre os ETF, AA40! E já está na hora de eu me mexer para começar a enviar dinheiro pra fora. Estou com 17k em fundo cambial ainda aqui no BR, não abri conta lá fora por causa da burocracia da Receita e tal, mas tá na hora. Ao menos a carteira BR eu já ajustei e completei a alocação. Aos poucos, vamos chegar lá.

Macunaíma

Valeu Macunaíma. Pois é a burocracia sempre é um entrave, mas sempre existirá e precisamos estudar e desbravá-la. Muito dela é justamente para tentar evitar que se faça algo, precisamos não cair nisso.

Se precisar de qualquer dica estamos ai. Abcs AA40

Estou tirando os 10k do BBA pra por em BND na TDameritrade. Nunca vi banco mais churumela q o tal Bba.

Não tenho maior conhecimento sobre o BBA, mas deve ser uma corretora pelo que comenta. TDAmeritrade não tenho do que reclamar e claro vc tem acesso ao BND e ao IUSB nela, além de todos os outros, gratuitamente. Abcs AA40

Excelente série, AA40!

Estranhei a falta de menção se são ETFs de acumulação ou de distribuição, um critério importante para análise. Me parecem que como são domiciados nos EUA, então devam ser de distribuição, correto?

Aliás, não faria sentido focar a série (ou talvez criar um post nela) para ETFs de acumulação domiciliados na Irlanda? Meu entendimento é que são os mais adequados para investimentos de longo prazo para investidores brasileiros. Ou, se meu entendimento estiver incompleto, talvez valha uma comparação entre as duas abordagens de domicílio.

Penso que a decisão do domicílio precede a decisão dos ETFs específicos, por isso fica a sugestão! Grande abraço!

Olá Anon. Sim sim, como mencionamos no primeiro post da série, todos os ETFs domiciliados nos EUA que falaremos aqui são de distribuição.

Falaremos claro dos ETFs domiciliados na Irlanda, que como vc já sabe, são mais adequados para aqueles que queiram escapar de pagar estate tax e certos impostos).

Mas calma, ainda estamos no segundo post da série que provavelmente terá uns 10 postos. Obrigado pela sugestão mesmo assim.

Abcs -AA40

Fico no aguarde de um post sobre os ETFs de bonds da Irlanda acumulativos.

Um abraço,

Data160

Você sabia que pode obter lucros diários, semanais ou mensais no conforto da sua casa? CARLOS INVESTMENT está aqui para concretizar o seu sonho de se tornar um milionário de bitcoin, esta empresa implementa as melhores práticas de negociação e ganho no mercado Forex, e também oferece planos de investimento adequados para aqueles que gostariam de participar neste

Aqui estão os planos de investimento

Invista $ 300 Ganhe $ 3.000 em 7 dias

Invista $ 500 Ganhe $ 5000 em 7 dias

Invista $ 1.000 Ganhe $ 10.000 em 7 dias

Invista $ 2.000 e ganhe $ 20.000 em 7 dias

Invista $ 5000 Ganhe $ 50000 em 7 dias

Se você está interessado nesta oferta de investimento basta entrar em contato no e-mail: [email protected] ou pelo texto +15022064419

Até vou deixar aqui esta "mensagem" para o pessoal ver exatamente no que NÃO DEVE SE METER quando começar a investir. Obrigado – AA40

O mais impressionante é como alguém acredita numa coisa dessas!

Muito bom post!

Tenho uma sugestão de post, e não sabia onde colocar então vou postar aqui mesmo!

Você viu o IFIE11? Aquele FII do Banco Inter que replica o índice IFI-E, os 30 maiores FIIs de tijolo-renda. Na minha opinião seria quase como um ETF de FIIs de tijolo, mas disfarçado de FOF. Comprei minha cotinha no IPO pra por o pé na água e acompanhar esse FII, mas gostaria que você comentasse, já que quase mais ninguém fala sobre ETFs e afins nesse mundo dos investimentos da internet!

Abraço, e até a próxima!