Usando o Google Finance para acompanhar as cotações de suas ações e ETFs no Google Sheets

Google Finance em 2025

Depois da polêmica das cotação erradas do USD x BRL pela Google, eles tiraram a cotação da sua plataforma. Mas ainda é possível usar o código abaixo para puxar a cotação de outra plataforma (o Wise).

=IMPORTXML("https://wise.com/br/currency-converter/dolar-hoje","//*[@id=""calculator""]/div[1]/div[2]/div/div/div[2]/div[1]/h3/span[2]/span")/1000

O Google Finance é uma ferramenta poderosa e gratuita que permite acompanhar as cotações de ações, índices e outros ativos financeiros em tempo real e histórico.

Podemos usar fórmulas como a abaixo para puxar as cotações atualizadas de sua ação ou ETF (substitua BBAS3 por qualquer ticker). Basta digitar ela em uma célula do Google Sheets

=GoogleFinance("BBAS3", "price")Sintaxe:

GOOGLEFINANCE("NASDAQ:GOOG", "price", DATE(2014,1,1), DATE(2014,12,31), "DAILY")

GOOGLEFINANCE("NASDAQ:GOOG","price",TODAY()-30,TODAY())

GOOGLEFINANCE(A2,A3)

=GOOGLEFINANCE(ticker, [attribute], [start_date], [end_date|num_days], [interval])

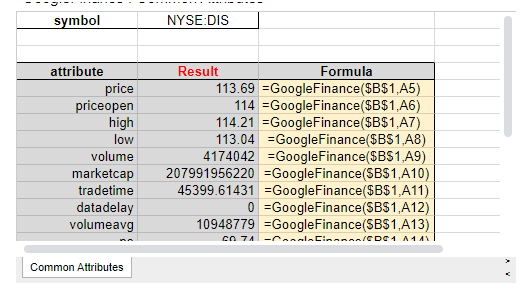

Baseado na estrutura acima, é possível puxar não apenas cotações mas diversas outras informações da base de dados do Google Finance, como:

| TICKER EXEMPLO: | NYSE:DIS | (Disney) | ||

| Atributo | attribute | Result | Formula | |

|---|---|---|---|---|

| preço atual | price | 113.37 | =GoogleFinance($B$1,A5) | |

| preço de abertura | priceopen | 114 | =GoogleFinance($B$1,A6) | |

| Máxima | high | 114.21 | =GoogleFinance($B$1,A7) | |

| Mínima | low | 113.04 | =GoogleFinance($B$1,A8) | |

| Volume | volume | 4079865 | =GoogleFinance($B$1,A9) | |

| Valor de mercado | marketcap | 207955276258 | =GoogleFinance($B$1,A10) | |

| horario | tradetime | 45399.60463 | =GoogleFinance($B$1,A11) | |

| delay | datadelay | 0 | =GoogleFinance($B$1,A12) | |

| média de volume | volumeavg | 10948779 | =GoogleFinance($B$1,A13) | |

| PE | pe | 69.63 | =GoogleFinance($B$1,A14) | |

| EPS | eps | 1.63 | =GoogleFinance($B$1,A15) | |

| máx de 52 periodos | high52 | 123.74 | =GoogleFinance($B$1,A16) | |

| min de 52 periodos | low52 | 78.73 | =GoogleFinance($B$1,A17) | |

| mudança | change | -0.51 | =GoogleFinance($B$1,A18) | |

| beta | beta | 1.42 | =GoogleFinance($B$1,A19) | |

| variacao percentual | changepct | -0.45 | =GoogleFinance($B$1,A20) | |

| fechou ontem | closeyest | 113.88 | =GoogleFinance($B$1,A21) | |

| float | shares | 1834302000 | =GoogleFinance($B$1,A22) | |

| moeda | currency | USD | =GoogleFinance($B$1,A23) |

Abra um exemplo e save no seu Google Sheets

Por exemplo, eu uso o código abaixo para me dizer qual o drawdown atual, ou seja, quão longe de máxima histórica o S&P500 está em tempo real. Isto me ajuda e decidir se aporto mais ou menos.

=-(1-GoogleFinance("SPY", "price")/(MAX(INDEX(GOOGLEFINANCE("SPY", "high", "01/12/1969", TODAY(), 7), , 2))))ImportXML

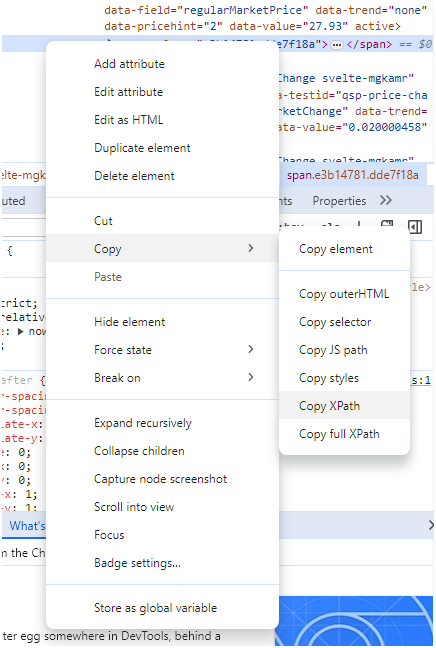

Você pode ainda usar outra função para puxar dados diretamente de sites de cotação, embora seja mais trabalhoso porque você precisa achar no código html o nome do container que contem a cotação.

Usando a função IMPORTXML para trazer a cotação de https://finance.yahoo.com/quote/BBAS3.SA?.tsrc=fin-srch

=IMPORTXML("https://finance.yahoo.com/quote/BBAS3.SA", xpath_query)onde "x_path_query" é o nome do componente (veja aqui como funciona) da consulta que você está usando para identificar e extrair os dados específicos desejados.

17 thoughts on “Usando o Google Finance para acompanhar as cotações de suas ações e ETFs no Google Sheets”

Comentários estão encerrados

É AA complicado

O problema é que quando é pra investir em saúde educação infra estrutura, o teto de gasto é sempre respeitado

Mas quando é pra pagar a mensalidades do centrão ou fazer politicagem populista eleitoreira, rapidamente se esquece disso.

Extremamente complicado. Sinceramene não sei por que querem continuar no governo se não tem mais o que fazer, não conseguem governar e não tem dinheiro pra nada. Mas se o outro lado entrar será pior ainda então como podemos ter alguma esperança do ponto de vista do investidor? Não tem como. Pelo menos eu não vejo solução e por isso prefiro não apostar. A bolsa vai voltar a subir certamente, não sabemos quando, mas é aquele velho voo de galinha que nunca decola. Abcs

Bom dia AA40! Cara, muito triste isso… Não podemos culpar COVID, inflação externa ou outros fatores pela crise que criamos…foi incompetência e más intenções mesmo que nos trouxeram para essa condição…Ficamos tratando uma febre com antitérmico fingindo que ia curar a doença e ficando tranquilos até que a doença aumentasse tanto que o antitérmico não faz mais efeito… É triste dizer isso, mas Brasil não tem jeito mesmo…Agora com a facilidade em investir fora vai ter debandada dos gringos e dos brasileiros tb dos investimentos nacionais. A taxa de juros terá que subir muito pra atrair alguém, e vai atrair apenas o pior tipo de investidor: especuladores.

O problema é que vejo que logo logo o governo vai implementar alguma lei pra impedir ou dificultar o investimento de brasileiros fora, para tentar evitar a fuga dos investidores nacionais. E aí vamos com a economia…

Grande abraço!

VVI – vvibr.blogspot.com

Não é? Exatamente o que a Argentina fez para tentar evitar a fuga de dólares, taxou pesadamente qualquer cambio até que surgisse vários tipos de mercado paralelo de moeda com cotação bem diferente. Só digo que é melhor abrirmos o olho e tirar tudo ou parte do patrimônio do Brasil antes que isto apareça, pq vai aparecer mais cedo ou mais tarde. Já vimos isto em vários países.

Mas é isso mesmo, só os especuladores que fazem carry trading pegando dinheiro em juros negativos como europa e Japão e fazem swaps de curto prazo no Brasil aproveitando os juros altos é que vão continuar “investindo” no Brasil.

Feia a coisa e sem nenhuma solução a vista. Rumamos a 1987 novamente. Abcs

Fala AA40! Ótima reflexão!

Difícil apostar neste país no longo prazo em se tratando de colocar o nosso dinheiro! Eu já mantenho + de 60% dos meus investimentos de R.V atrelados ao S&P500 pelo IVVB11 e no ano que vem pretendo dolarizar pra valer mesmo! Abrir conta na I.B ou mesmo na AVENUE e investir diretamente em dólares no SPY/VOO pelas corretoras americanas, ainda estudando a vantagem da I.B que possibilita acesso ao mercado irlandês, de modo a investir no S&P500 por lá com todas as suas vantagens tributárias/burocráticas comparado a diretamente pelo USA.

Na minha carteira stock picking do Brasil o desempenho da média da carteira está muito inferior ao do S&P500, EXCETO umas poucas empresas da carteira. Estou estudando pra valer diminuir ainda mais a exposição em R.V ao Brasil, mantendo uma alocação de 25%.

Sobre Paulo Guedes: a despeito da pandemia e de todo caos mundial, ele é sim junto com Campos Neto responsável por PARTE desse caos todo (nem cito Bolsonaro aqui, já que políticos são políticos).

A política de juros artificialmente baixos, sem fundamentos macroeconômicos para tal, é uma das gêneses da destruição do Real Brasileiro e da consequente inflação. No entanto, o brasileiro tem memória curta. Se vc for olhar pra trás esta foi uma politica até de certa forma deliberada e planejada, e deu no que deu. (Relembrar é bom: https://veja.abril.com.br/economia/dolar-alto-e-bom-diz-guedes-todo-mundo-estava-indo-para-a-disney/).

Seria visando os próprios interesses tendo em vista que ambos (Paulo Guedes e Campos Neto) possuem investimentos dolarizados no exterior? É no mínimo um conflito de interesses essa política. Agora estão tendo que aumentar a SELIC às pressas com a implosão da inflação.

Acho que nem é a questão de interesse pessoal, afinal offshore muita gente tem, mas o que choca foi justamente terem colocado os juros tão baixos. Aqui falávamos seguidamente que isto terminaria mal e não deu outra. O Brasil nunca será lugar de juros abaixo de 4%aa, não tem o menor fundamento. Parece que Campos Neto não sabia que o impacto do dólar na nossa economia é muito maior do que o impacto dos juros em sí, coisa que qualquer estudande de primeiro ano de economia sabe. Ai realmente dá para desconfiar de má intenção, mas não acredito, acho que foi burrice aliada a politicagem mesmo.

Vamos ver no que vai dar, mas minhas fichas estão todas em um novo 1987 em menos de uma década infelizmente.

Abcs AA40

A moratória de 1987 foi da Dívida Externa, em dólar.

Mas hoje o Brasil não tem dívida externa (desde 2008 não tem: https://oglobo.globo.com/economia/brasil-se-tornou-credor-externo-em-2008-9876987).

O descontrole dos gastos públicos de fato é um problema, mas ele impacta a Dívida *Interna*, que é em reais (não em dólares). E reais o governo tem como imprimir, se necessário. Claro que isso é péssimo, causaria mais e mais inflação. Mas o ponto é: não há, tecnicamente, razão para default da Dívida Interna.

abs

Abs

Em 2013 era, mas temos hoje dívida externa sim. Nem perto dos níveis do passado mas. O estoque da Dívida Pública Federal Externa (DPFe), captada do mercado internacional, subiu 3,79% no último mês de 2020, encerrando o ano em R$ 243,45 bilhões (Fonte: Agencia Brasil).

A dívida pública de cada país é olhada pelo investidor como um todo pois é dada em relação ao PIB: ‘National debt in relation to GDP’. Então se é interna ou externa pouco muda deste ponto de vista.

Já estamos praticamente em 100% do PIB e entrando na lista dos 15 países mais endividados do mundo olhando Dívida/PIB. O problema é que os países ricos desta lista tem margem de manobra e credibilidade (Japão, EUA, Cingapura, etc), já o Brasil, como relatamos acima, estará sem nenhuma credibilidade assim que furar o teto.

Abcs

Obrigado pelo dado sobre DPFe, não conhecia.

Uma dúvida: mas e nossos US$ 370 bilhões em reservas internacionais? (https://www.bcb.gov.br/estabilidadefinanceira/reservasinternacionais). Eles não cobrem?

abs

Anon, poder pode, até o Guedes cogitou fazer isto, mas veja o impacto que isto seria; a venda de reservas internacionais para abater dívida pública tem que ser muito cautelosa para evitar que ocorra uma rápida e forte valorização da moeda nacional, à medida que os leilões de venda de divisas sejam realizado. Este efeito seria muito danoso para as exportações e agricultura que hoje são o setor que seguram nosso PIB.

Além disso as reservas devem servir como um seguro contra eventuais crises externas (não internas) e utilizá-las no momento de incertezas seria “um tiro no pé” e totalmente passageiras, uma vez que após o esgotamento desta poupança, estaríamos novamente a mercê do FMI e do dólar mais uma vez e sem nenhuma alternativa viável naquele momento.

Exatamente o que ia comentar. A situacao atual pode gerar emissao de moeda e inflacao mas nao moratoria de divida externa

Alem disso, existe outro componente que sao as reservas internacionais vultosas do Brasil, inclusive maiores que a divida externa publica.

Primeiramente parabéns pelo blog, conteúdo top, acompanho a algum tempo e sem querer já fazia um planejamento + – FIRE, mas estou num dilema, peguei crises como 2008, etc, e hoje estou com mais da metade em RF, já tomei grandes prejuizos como HRT pela ganancia (quem lembra kkk) petrorio hoje, já venho coçando dedo a tempo em investir no exterior, mas sp500 no topo, tudo no top da certo medo, esse dolar alto, etc, venho acompanhando que eua não é moleza, essa do ITCM de 40% ridículo, mas pelo que entendi até aqui seria sair mesmo com dolar alto, tendencia é aumentar mais ainda, no caso avenue ou ib ou bdr ?, vi muitos ETF, meio confuso, quais seriam os mais interessantes pra preservar o capital e esperar uma derretida geral? voces tem algum grupo telegram etc que pessoal FIRE conversa? mais uma vez parabens

Olá Chris. Bem vindo a Firesfera.

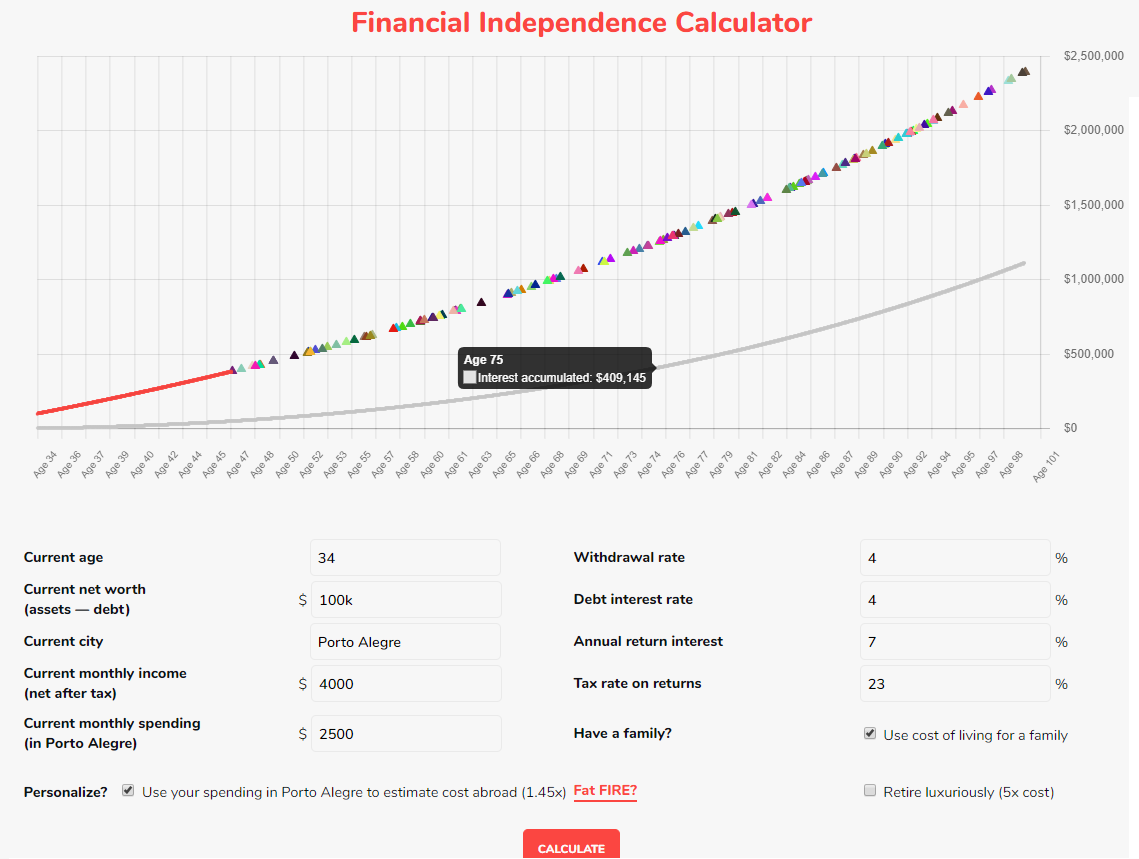

Então, já cometi este erro de esperar a próxima crise e ela não vir. Mais cedo ou mais tarde um crash acontece mas nem sempre os preços descem abaixo do preço atual por exemplo. O melhor método, apesar de não ser o mais rentável, é o Dollar Cost Averaging. Invista um pouco todo mês num ETF amplo (tipo VTI, ITOT ou PIBB11 ou algum parecido no Brasil) mas não espere sempre para depois. Outro método é ir comprando mais conforme for se afastando das máximas e pessoalmente uso mais este (explicamos aqui https://aposenteaos40.org/2020/07/pegar-a-faca-caindo-de-forma-inteligente.html). Sempre lembrando que investir para FIRE é projeto para mais de 10 anos e não para curto prazo.

Temos Twitter apenas se quiser aparecer por lá e entrar em contato (link tá no menu ai). Abcs

outra coisa que gostaria da opinião dos amigos, encontrei um site bem interessante que me avisa no email movimentacoes de grandes investidores e fundos, praticamente tempo real, https://cheaperthanguru.com/, mas ai deveria abrir uma conta diretamente avenue correto, medias de 20% ao ano sao incriveis, veja nossa bolsa 7% parece que vi num post twitter seu correto?

Legal. Não conhecia este site. Pena que eles não seguem a carteira do JL Collins. Abcs

Divida externa nao é o problema e falar de moratoria como houve na Argentina e no Brasil no passado nao faz sentido.

Mas o maior fator negativo é a falta de confiança do proprio brasileiro para investir. Obviamente o governo atual é boçal mas até os EUA tem um presidente boçal (na verdade os dois ultimos) e mesmo assim a confiança dos investidores mantem o mercado em crescimento.

O que talvez salve o Brasil seja algum colapso externo pq se depender do brasileiro, a unica saida é o aeroporto internacional mais proximo

Que dica valiosa! O Google Finance realmente facilita o acompanhamento das cotações de ações e ETFs. E para quem gosta de estar sempre atualizado, uma pausa para desfrutar de um pouco de entretenimento pode ser revigorante. Confira o site https://sweetbonanza.net.br/ para uma dose de diversão!