DCA: Investir tudo de uma vez ou um pouco a cada mês?

(Publicado em 06/01/2013)

Supondo que você tenha herdado ou acumulado um montante razoável de capital que esteja todo alocado em renda fixa, mas agora que você estudou bastante e aceita o risco/retorno do mercado de bolsa, decidiu investir 20% de seu capital em fundos de índice de ações (PIBB11, IVVB11, BOVA11 ou outro)...

Você certamente deve estar se perguntando, é o momento certo? A bolsa subiu muito, será que não vai cair?

Time the market is a fool's game - Nick Murray

Existem algumas opções para tentar forçar você a comprar mais na baixa e menos na alta que até o mestre Warren Buffet recomenda. Chama-se Dollar Cost-Averaging e Value Averaging . Lembrando que estas são estratégias de comprar para investimento de longo prazo e não trade.

Alocação de preço médio (APM ou DCA em inglês)

A estratégia Dollar Cost-Averaging manda que você pegue o valor do seu bônus. Vamos supor 10 mil reais: -Divida este valor em pacotes iguais de acordo com o período que deseja investir...vamos supor 6 meses, ou seja, R$ 1.666 ao mês para investir, não importa se o mercado caiu ou se subiu. Em um mercado de baixa ou lateral, o seu preço médio por cota tenderá a ser menor que o inicial. Se o mercado subir, investir tudo no início terá sido mais rentável. Como ninguém sabe para qual lado o mercado vai, a APM faz sentido. Mas algo que faz ainda mais sentido é a AVM:

Alocação de valor médio (VA ou AVM)

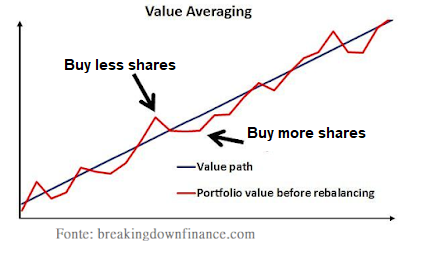

Outra metodologia que faz ainda mais sentido é a Value Averaging, desenvolvida pelo professor de Harward, Dr. Michael Edleson. A alocação de valor médio supõe que o investidor invista mais quando o mercado cair e menos quando o mercado subir. Suponha que você inicie investindo 2 mil reais e queira aportar 1500 por mês. Se, após um mês do seu investimento inicial, o mercado subir e você tive agora 2200 reais, você investirá não 1500 mas 1500-200=R$ 1300. Da mesma forma se cair e você tiver só R$ 1800 do inicial, você investirá 1500+(2000-1800)=R$ 1700 reais. Simulações sugerem um maior retorno (TIR) com AVM do que APM

Lump Sum

Outra opção, e uma das mais recomendadas por estudiosos e vários livros é a Lump Sum, ou investir tudo de uma vez só. Ganhou um bônus, aporte tudo, entrou seu salário, aporte tudo de uma vez. Isto, segundo vários estudos, trás o maior retorno no longo prazo, já que o mercado teoricamente sempre sobre no longo prazo. Logicamente, é importante ressaltar que apesar de, estatisticamente, diversos autores provarem que o Dollar Cost Averaging (DCA) e VA gera retornos INFERIORES ao investir tudo de uma única vez o mais rápido possível (lump sum) quando receber o valor, o benefício psicológico pode ser bem maior que o financeiro em muitos casos.

No dia a dia: Na prática, se você não ganha um bônus ou não tem um valor grande para investir de imediato, mas apenas seu salário todo mês, você já está fazendo APM sem perceber. valie usar AVM se faz sentido para você.

PS: Leia mais sobre estes jeitos de investir no novo post do BPM aqui

Foi exatamenete o que aconteceu comigo. Coloquei tudo em RF e agora queria colocar um pouco em RV. Tenho um pouco no tesouro selic que junto com o aporte do mês daria 5K, o fator que que mim incomoda é a corretagem e custódia. Minha intenção seria aplicar esses 5k no IVVB11 de uma vez para evitar custos. Compensar os aportes mensais mesmo com os custos operacionais?

Pois é….fazer isto é um pouco mais arriscado pois a maioria das projecoes para o S&P para 2017 é pessimista, mas se aplicar pensando no longo prazo, acima de 10 anos, acho que pode ir tranquilo. O aporte nao é tão grande então nao vejo maiores problemas

Neste caso de 5k, aplique tudo já. Dependendo da corretagem já não vale a pena…

Value averaging faz sentido para montantes acima de 50 mil

Caramba AA40, nem sabia que você tinha esse post tão antigo assim. É muito bom ver que alguns conceitos se provam no tempo.

Fala BPM. Ví que seu artigo é bem completinho ai coloquei o link para ele ai no post. Espero que não se importe. Abcs