Estudo de caso: Consigo me aposentar aos 45 só com renda fixa ?

Caros Leitores, hoje é sexta-feira, traga mais cerveja...e vamos a mais um: Estudo de caso!

Quem nos escreve hoje é nosso amigo Artur.

Bom dia, AposenteAos40.Leio sempre seu Blog. Parabéns pelo trabalho.Queria que você analisasse minha situação e me desse críticas/conselhos.Comecei a investir (antes só poupava literalmente na poupança) desde 2013. Tenho 35 anos.Abri conta em corretora, criei conta em banco digital e saí do meu banco tradicional (um desses grandes de varejo). Nesse banco grande, no máximo comprava uma LCA de 85% em 3 anos. Hoje, no Banco Digital e em corretoras, invisto em produtos bem mais atrativos.Minha estratégia é super conservadora. Tenho Tesouro Direto Prefixado para 2021 (por volta de R$ 20.000) a 10% a.a. O restante está todo em CDB (todos entre 110% e 120%), LCA e LCI, todos superiores a 95% do CDI. Esse valor restante está em por volta de R$ 380.000,00 e está investido com prazos que vão de 2019 a 2022. Pretendo reinvesti-los assim que forem vencidos.Sou funcionário público e tenho renda mensal liquida por volta de R$ 16.000,00. Além dela, ainda tenho imóvel alugado, que rende R$ 1.200.Meus aportes mensais giram em torno de R$ 6.000,00 e, como disse, é todo direcionado para renda fixa.Sim, sei que os juros caíram muito, mas mesmo assim ainda acredito que, por enquanto, os juros no brasil permitem uma boa rentabilidade em renda fixa.Não invisto em renda variável por duas razões. A primeira é tosca: Não sei mexer mo home broker, não parei pra aprender e tambem não estudo nada sobre ações. A segunda é aquele receio das variações da bolsa de valores.Resumindo: Patrimônio investido em renda fixa de R$ 400.000,00. Aportes médios de R $ 6.000 (Não sei até quando conseguirei fazer esses aportes, portanto se puder faça algum calculo entre 4.000 e 5.000).Quero saber de você:1) Consigo me aposentar até os 45 anos (Meu plano) ou como estarei ao chegar lá?;2) O que achou dessa estratégia total de renda fixa? Abraço! Artur

|

| Segurança!!! |

Olá Artur. Primeiramente muito obrigado pelo email e por ser um leitor assíduo.

De cara já podemos te dar os parabéns por ter buscado investir fora dos grandes bancos de varejo. Isto é o primeiro passo para dar uma turbinada nos retornos e ter acesso a uma gama maior de produtos e opções como você mesmo comentou.

Vamos comentar a seguir sobre suas escolhas e opiniões de quem não conhece totalmente o seu modo de vida. Opinaremos somente com base no seu e-mail, então muitos dos comentários podem não se aplicar em totalidade. Não tome isto como indicação de mudanças nos seus investimentos nem como recomendação de compra/venda e/ou realocação, mas apenas como sugestões/dicas.

A primeira coisa que me chamou a atenção no seu e-mail foi que, apesar de ser funcionário publico com um excelente salário líquido de 16 mil reais, seus aportes totalizam apenas 6 mil reais e no final ainda comenta que possivelmente terá que reduzir ainda mais.

Como falamos acima, não sabemos dos detalhes do seu custo de vida, onde mora e quanto gasta e outras variáveis importantes para a análise então tome este comentário como um alerta apenas.

Sua taxa de poupança hoje é de 37,5%, o que não é nada mal do ponto de vista da população brasileira em geral. Para quem quer aposentar em torno dos 40 anos, o ideal é poupar no mínimo 50% do salário desde o inicio.

O grande problema, na verdade, é que seu custo mensal hoje é de 10 mil reais pelos dados fornecidos, portanto, pela TSR 4%, que é nosso guia geral para planejamento financeiro aqui no AA40, necessitaria de um patrimônio total de 3 milhões de reais investidos gerando renda, isso se não quiser tocar no principal.

Renda fixa

Entendemos perfeitamente quando coloca seus receios de investir em renda variável. Por muito tempo também tive este receio.

Ninguém gosta de computar seu patrimônio no final do mês e ver rendimento negativo não é mesmo? Eu também não gosto.

Não acho absolutamente necessário investir em renda variável se a pessoa não tem este perfil, o que parece ser o seu caso. Não há problema algum nisso, porém Artur, deve estar ciente que há um "preço" a ser pago pela segurança da renda fixa. Este preço é justamente o menor rendimento que ela oferece comparado com os possíveis de se obter diversificando sua carteira em várias categorias de investimento, incluso renda variável.

Mencionaste os juros mais baixos agora, porém o que realmente importa são os juros após descontada a inflação. O IPCA acumulado de 12 meses está muito baixo em 2,86% contra uma taxa Selic de 6,88%aa, oque ainda nos garante quase 4% de juros reais brutos nas aplicações mais conservadoras; ainda segue sendo um rendimento atrativo do ponto de vista mundial.

Entretanto o BC deixou aberto a possibilidade dos juros caírem ainda mais caso a inflação se comporte, ai certamente haverá queda nos juros reais, pois a inflação não tem muito mais espaço para cair. Isto naturalmente é bom para as empresas (bolsa) e ruim para a renda fixa.

Todo este comentário é apenas para reforçar que está penalizando seus retornos por não ter ao mínimo 10% em renda variável e que pode ficar pior no curto prazo. Estando ciente disto, não tem problema em manter tudo em RF já que seu perfil é ultra conservador.

E no longo prazo ?

Quem almeja aposentadoria antecipada precisa pensar no longo prazo afinal viverá com estes recursos por até 50 anos. Perceba que sua carteira está 100% alocada no médio prazo.

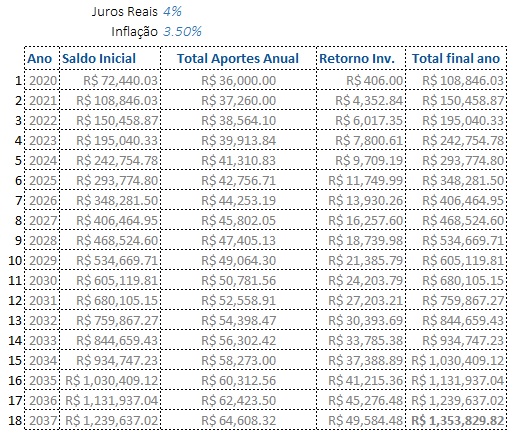

Pensando nisso, é imprescindível fazer a chamada "escada de alocação" em títulos do tesouro protegidos da inflação em vários vencimentos mais longos, como 2024, 2035, 2045 e 2050. Qualquer aumento das taxas de juros pagas por estes títulos é motivo para efetuar pequenas compras. O ideal seriam taxas acima dos IPCA+ 6%aa, porém taxas tão atrativas ainda podem demorar a aparecer.

Enquanto isso, recomendaria analisar a compra de algumas debêntures que podem fazer este papel e trazer algum rendimento extra para sua carteira de renda fixa (atente-se ao rating para não comprar lixo).

Vamos as perguntas

1) Conseguirá aposentar aos 45 anos e como estará suas finanças quando chegar lá?

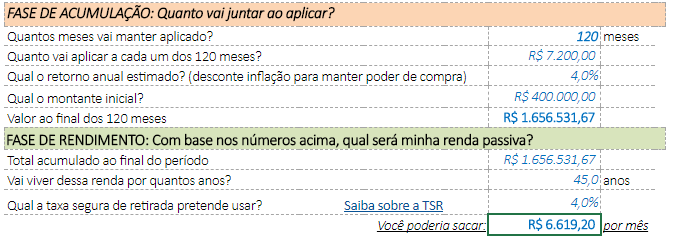

Em 120 meses você, aportando R$ 7.200 am, teria um patrimônio acumulado a valor presente de 1.656 milhões de reais. Este patrimônio te permitiria saques de R$ 6.600 reis mensais por 45 anos, não deixando patrimônio de herança (além do imóvel hoje alugado). Caso não queira tocar no principal e consumir apenas os 4% de juros reais, este valor seria de R$ 5.500 ao mês em valores de hoje.

Menciona que seus aportes podem cair para entre 4 a 5 mil reais mensais. Considerando aportes de R$ 5.700 menais (4,5k mais os 1,2k do aluguel), seu patrimônio seria de 1,435 milhões com renda possível de R$5.700 (sem deixar herança) ou R$4.785 deixando o principal de herança. Como viste, se o seu custo mensal atual for realmente 10 mil reais, sua renda passiva não seria suficiente para cobrir seus gastos, restando apenas duas alternativas: Reduzir os gastos/aportar mais e/ou buscar maior rendimento aumentando os riscos como consequência.

2) O que achamos da estratégia de renda fixa apenas:

Creio que já respondemos extensivamente acima, mas o resultado da primeira pergunta mostra que o preço a ser pago por investir apenas em renda fixa pode ser alto, já que seu custo mensal hoje não seria suprido pela renda do seu portfólio acumulado daqui a 10 anos.

Existem estratégias para aqueles que não conseguem ver seu patrimônio oscilar ao investir em renda variável. Basta colocar um dinheiro "não contabilizado" (por exemplo parte da renda do aluguel do imóvel) como patrimônio atualmente em uma conta separada (muitas vezes até em outra corretora) e "esquecer" que investiu em boas empresas a preços baixos (buy & hold). Com isto, as oscilações de curto prazo inerentes à RV não serão sentidas no seu portfólio oficial ao contabilizá-lo todo mês. Esta estratégia necessita disciplina porém.

Resumindo...

Apesar de investir apenas em renda fixa ser recomendável para quem tem perfil de risco super conservador, é necessário alertar o investidor que existe um custo por esta segurança, assim como existe um risco maior para aqueles que buscam maior rendimento utilizando renda variável.

A regra básica no mundo financeiro é esta: Os riscos são proporcionais aos retornos possíveis.

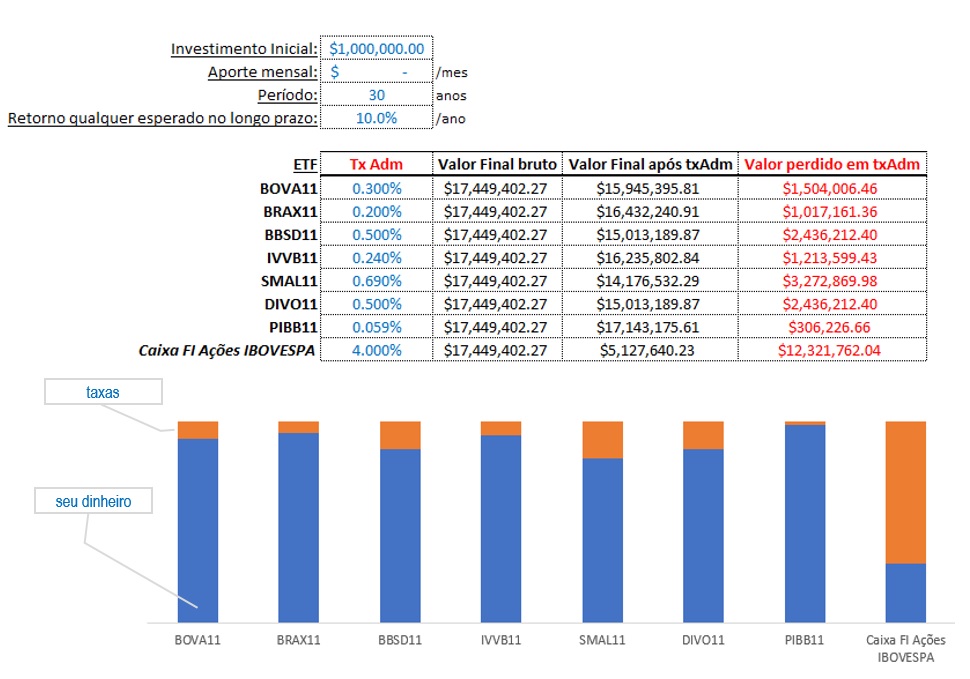

Diversificação é a regra de ouro para manter retornos consistentes mesmo em tempo de rendimentos escassos na renda fixa. Fundos multimercados, Fundos de Investimentos Imobiliários e ações de boas empresas quando compradas em várias pequenas quantidades por vez, a preços justos ou abaixo de mercado, com baixas taxas de administração ou no estilo buy&hold não são danosas a nenhum portfólio no longo prazo, desde que o investidor saiba que haverá oscilações no curto prazo mas que isto não pode fazer com que você altere sua estratégia.

Artur, você está no caminho certo, mas não deixe de tentar estudar um pouquinho sobre algumas empresas que gostar e achar que tem bom futuro (nem precisa olhar balanço e tudo mais). Haverá momentos de pânico no mercado e boas ações estarão com ótimos descontos e ai será a hora de entrar no mundo da RV, mas sempre com muita cautela.

Além desta reflexão, recomendo analisar seus custos mensais, utilizar softwares e aplicativos para controle de orçamento que aposto que é possível aportar ainda mais com um salário excelente como o seu e um emprego estável.

Um grande abraço do AA40 e agora abrimos para comentários dos nossos colegas que sempre enaltecem a discussão:

Disclaimer: Todo conteúdo publicado neste site baseia-se no direito de expressão garantido nos arts. 5º, IV e 220 da Constituição Federal de 1988. Não somos profissionais de investimentos nem consultores financeiros licenciados. Este blog representa apenas opiniões e decisões pessoais, que podem não ser apropriadas para outros investidores. Por favor, use o bom senso e/ou consulte um profissional de investimento certificado antes de investir seu dinheiro. AA40 não é responsável pelos resultados de suas decisões, nem responsável pelos comentários postados pelos leitores ou pelo conteúdo de quaisquer sites vinculados. Este blog deve ser visualizado apenas para fins educacionais ou de entretenimento. Resultado passado não é garantia de resultado futuro.

Nossa 400 é um colchão e tanto para começar a aventurar se em renda variável , renda fixa no máximo conserva seu dinheiro não gera renda . É muito importante diversificar em rv , eu pulverizaria nas tops kkkk

Olá anon. Discordo bastante da sua afirmacao pois o CDI bate a renda variavel brasileira em muitos periodos. Com juros reais de mais de 5% como não gera renda? Respeito sua opinião mesmo assim

mas hoje em dia é bem mais fácil de investir nos EUA, por exemplo.

dá pra fazer tudo pela internet

Sem dúvidas Marcelo. Veja o menu Portfólio. Tenho bastante coisa lá

Bom estudo de caso como sempre AA40.

Vejo com uma certa desconfiança nós brasileiros utilizarmos essa regra de TSR de 4% que foi totalmente baseada em estudos no mercado americano. Infelizmente não tenho capacidade de explicar tecnicamente mas acho que passa longe da realidade do mercado brasileiro. O pior é que não sei dizer se ela não se aplicaria a nós "tupiniquins" por ser muito conservadora, já que vivemos no país que paga a maior taxa de juros do mundo, ou se ela não se aplica por que nossa bolsa de valores a longo prazo perde para o CDI como alguns especialistas clamam… Acho que esse seria um assunto digno de ser debatido no primeiro congresso brasileiro FIRE! Organiza um aí!rs

Um abraço,

Sr. IF365

Blog IF365 | Acompanhe meus últimos 365 dias antes da IF e Aposentadoria Antecipada

https://srif365.wixsite.com/if365

IF365, muitos realmente afirmar que 4% para o Brasil é conservador. Nós mesmos já discutimos muito sobre isso no nosso post sobre a TSR (um dos nossos mais lidos). Porém no atual momento de juros nominais mais baixos e juros reais também em tendencia de queda, 4% não é conservador mas realista. Diria que 4% é uma média muito boa considerando tanto tempos de vacas gordas como de vacas magras na renda fixa.

Veja mais em https://aposenteaos40.org/2016/12/taxa-segura-de-retirada-tsr-ou-swr-4.html

PS: Precisaria de muita ajuda para organizar o congresso e além disso o anonimato dos bloggers complica muito organizar algo assim. Mas a ideia ta lançada.

Se levarmos em conta IR, acho 4% liquido realista sim.

Não temos mais os juros mais altos do mundo.

Não, a Russia passou a frente, mas estamos em segundo entre as principais economias

https://www.investing.com/central-banks/

Belo estudo AA40!

O Artur está de parabéns pelo patrimônio formado. Legal ver que mais brasileiros estão se dando conta da importância em se ter ativos, e não só passivos. Será que estão colocando em prática os ensinamentos do Pai rico pai pobre? rsrs

Bem comentado a questão da renda fixa AA40. As vezes achamos que estamos sendo conservadores com a rf, mas há cenários que dizem o contrário. Se a inflação por aqui disparar, algo que para nós brasileiros não é incomum, a rf pode até apresentar rentabilidade negativa. É bom saber disso.

O que ao meu ver ajuda a estratégia do Artur, é que o brasil não é um país estruturado para manter uma taxa de juros baixa como está. Cedo ou tarde acredito que ela volte aos dois dígitos.

Parabéns pelo estudo de caso meu caro! Abraços!

Valeu II. Também acho que esta taxa de juros no menor patamar histórico não veio para ficar. É só a inflação dar uma esticada para uns 3.5 a 4% e os juros voltam a subir. Já aconteceu no passado.

Agora a tendência de longo prazo é sim de juros mais baixos e isto vai beneficiar e muito quem travou no TD 2050 uma boa taxa real de juros.

abrçs

Concordo com vc AA40. Apesar do meu perfil ser conservador, nao tanto como do Arthur, eu sempre investi em renda fixa. Com a diminuiçao da Selic venho aportando cada vez mais em renda variavel, principalmente em fundos multimercados, além de renda fixa. No balanço geral a rentabilidade média está em 1% ao mes o que pro atual momento é extraordinaria.

Acho que o Arthur deve diversificar mais procurando melhor a rentabilidade, porém o valor aportado mensalmente, ao meu ver, é o fator preponderante para independencia financeira.

abs

Legal Anon. Diversificação é sem dúvida o fator chave. Não podemos diversificar só agora que a renda fixa está rendendo menos. Isso deveria ter sido feito desde o início ou ao menos ao atingir um patrimônio considerável. Fazer isso só agora que as coisas estão assim, vai pegar a bolsa a patamares já muito altos para proporcionar um bom rendimento no curto/médio prazo.

Parabens pelo conteúdo do blog. Conheci faz pouco tempo. Estamos juntos nessa jornada para aposentadoria precoce.

Muito obrigado Anon. Estamos juntos com certeza!

AA40, os pontos que vc citou são precisos, e concordo com a maioria eles.

Eu só não concordo muito com essa segurança máxima com as aplicações do seu leitor. Manter a grana em pré-fixados e a outra em pós Selic também tem seu risco. Basta que um governo populista entre no ano que vem, mantenha os juros baixos politicamente e a inflação dispare. Pronto, seu leitor se f…

Como vc disse, a diversificação é essencial. E mesmo boas ações que paguem bons dividendos, podem ser um porto seguro quase tão grande quanto títulos de renda fixa nesse país maluco que vivemos.

Abraço!

Concordo André. Renda fixa não significa segurança total. Apenas menor risco que renda variável. Menor não significa zero como bem colocou.

abcs

Concordo com o comentário do André acima,

O Artur possui um perfil conservador e prefere somente renda fixa, entretanto o maior risco da renda fixa é levar um calote do emissor da dívida.

O fato de ser funcionário público e ter bastante títulos públicos na sua carteira, aumenta a concentração (e o risco) de um mesmo emissor de dívida.

A diversificação através da renda variável através de ações pagadoras de dividendos e FIIs diminuirá o risco global da sua carteira, se o governo (seu maior credor) não consiga rolar a sua dívida em um futuro próximo.

Observação: Sou servidor público estadual e a acompanho o crescente défict atuarial do fundo estadual de previdência no qual participo. Resumindo: É uma bomba relógio onde irá explodir se não houver reformas drásticas.

Grande Abraço.

Bem observado. Apesar deste risco ser menor que o risco de uma debenture ou de um banco medio/pequeno, existe sim. Na próxima terça publicaremos um post que mostra na mão de quem está o TD e por que o governo pensaria muito antes de dar um calote.

AA40,

Não entendi sua afirmação que a tendência dos juros a longo prazo tendem a ser baixos. Vc acha a taxa do tesouro ipca 2050 tende a ficar pior do que está hj (ica+5,02) ?

Com relação a alocação do leitor, concordo tb que ele deve diversidade mais. Não li aqui mas dentro da classe dos investimentos de renda fixa, temos tb os títulos pré fixados os quais conseguimos taxas de 12% ano em bancos ou financeiras. Acho que seria uma boa tb.

Abs.,

TF40

Anon, poder podem. Veja o gráfico do título de 10anos do tesouro americano desde 1970 para vc ter uma ideia do que estou falando.:

https://fred.stlouisfed.org/graph/fredgraph.png?g=iDRi

Pode não acontecer aqui mas a tendencia é sim de queda…nos anos 90 no Brasil a selic girava de 20 a 40%aa, claro que os tempos eram outros mas o que é impensável hoje (40%) no futuro 5% pode ser impensável…

Pré fixados curtos são boas opções mas se os juros voltarem a subir vão sofrer bastante na MaM.

A verdade é q não dá para ficar prevendo o futuro. No meio da minha jornada rumo à IF encontrei o site do Viver de Renda e vi como era possível e fácil montar uma renda passiva somente com Tesouro IPCA 2050 q na época pagavam mais de 7% ao ano “acima” da inflação. Desde então passei a comprar aqueles títulos e obviamente a taxa só veio caindo. Apesar de que devemos olhar não para a taxa e sim os juros reais decidi q compraria até cair no máximo 5,30% ao ano. Abaixo disso passaria a procurar outras alternativas, que veio em forma de FIIs. Foi até bom pq diversificou bem a minha carteira. Se os juros permanecerem caindo não compro mais Tesouro porém mesmo assim 50% da carteira já será composta desses títulos, a minha intenção inicial era ter 70% em títulos. O motivo de eu traçar a linha dos 5,30% é que corresponde a pouco mais de 4% líquido ao ano, ou seja ainda se encaixa na regra da TSR de 4%.

Um abraço

Sr. IF365

Blog IF365 | Acompanhe meus últimos 365 dias antes da IF e Aposentadoria Antecipada

https://srif365.wixsite.com/if365

Estrategia muito boa no meu entender. Se formos ficar esperando um calote nao investiremos.

SE 50% DA RENDA FIXA ESTIVER EM CRA CRI E DEBENTURES PODE TIRAR ATE 6% TRANQUINDO E AINDA IRA GERAR PATRIMONIO