RendA+ do Tesouro Nacional. Será que vale a pena?

2023 já tem pelo menos uma grande novidade para quem quer investir e priorizar a segurança das finanças no futuro. O Tesouro Nacional lançou, nesta terça-feira (27 dez 2022), um novo título público com uma estrutura que permitirá ao investidor simplificar o planejamento da aposentadoria. O Tesouro RendA+, como foi batizado, pode ser vantajoso pela facilidade e pelo baixo risco.

O governo criou o novo título público voltado especialmente para funcionar como uma renda adicional à aposentadoria. O valor máximo de benefício pago pelo INSS aos beneficiários é de pouco mais de R$ 7 mil atualmente. Desta forma, o papel pode ser bastante útil ao investidor que quer manter, na velhice, o padrão de vida atual. De acordo com o Instituto Brasileiro de Geografia e Estatística (IBGE), 46% dos aposentados dizem que o valor da aposentadoria não é o suficiente para pagar as contas e despesas pessoais.

O Tesouro RendA+ poderá ser comprado pelas pessoas físicas a partir de 30 janeiro de 2023. Qualquer investidor poderá investir no novo título, com o pagamento sendo até por Pix, pela plataforma PagTesouro.

O Tesouro RendA+ é um título do tipo NTN-B – ou Tesouro IPCA+, como é chamado no Tesouro Direto. São papéis que garantem ao investidor uma taxa de juros mais a variação da inflação, medida pelo IPCA (Índice de Preços ao Consumidor Amplo). Atualmente, os juros oferecidos nos papéis Tesouro IPCA+ já negociados na plataforma estão acima de 6% ao ano.

Com o Tesouro RendA+, o investidor pode planejar uma data para aposentadoria garantindo o recebimento de uma renda extra pelo período de 20 anos seguintes. Há possibilidades de investimento para até 40 anos de acumulação, sempre seguidos por mais 20 anos de fluxo de renda mensal. Já que o valor recebido por 20 anos é mensalmente corrigido pela inflação, estará garantido o poder de compra do investidor.

Na Prática

O Tesouro RendA+ prevê duas “fases”: uma de acumulação e outra de recebimento de renda. Serão ofertados oito prazos de vencimento, com intervalos de cinco anos entre eles, de 2030 a 2065. O primeiro vencimento será em 15 de janeiro de 2030.

O valor investido será sempre devolvido em 240 prestações mensais – ou 20 anos – que amortizam todo o fluxo investido no período de acumulação.

Assim, se a data planejada pelo investidor para sua aposentadoria for 2060, por exemplo, ele deverá compra títulos Tesouro RendA+ com esse prazo de vencimento. Quando o vencimento do título chegar, o investidor passará a receber uma renda mensal até 2080.

Camilla Dolle, da XP, afirma que essa aplicação atende a uma necessidade dos investidores. “Muita gente já buscava uma opção no Tesouro para a aposentadoria. A alternativa que existia era o Tesouro IPCA+, mas o papel não era próprio para isso”, diz.

Mas afinal, o RendA+ valerá a pena?

Talvez seja um pouco cedo para afirmar qualquer coisa, mas especialistas colocam prós e contras para o programa:

Prós:

- Simples e de fácil acesso

- Seguro, já que o investimento é garantido pelo tesouro nacional, que em último caso, pode imprimir mais moeda para pagar

- Investimento inicial pequeno e atrativo

- Previsibilidade e finitude

Contras:

- Título apenas de renda fixa, diferente de muitos planos de previdência

- Não conta com benefícios fiscais, ou seja, investidor não poderá deduzir o valor investido da base de cálculo do Imposto de Renda, como acontece nos planos de previdência do tipo PGBL

- Tributação: a menor alíquota possível de IR cobrada sobre o rendimento do título público é de 15%, ante 10% na previdência privada para quem escolhe a tabela regressiva (após dez anos da aplicação)

- Sucessão: Planos de previdência privada não entram no inventário, em caso de morte do titular, já o RendA+ entra, como qualquer título de renda fixa.

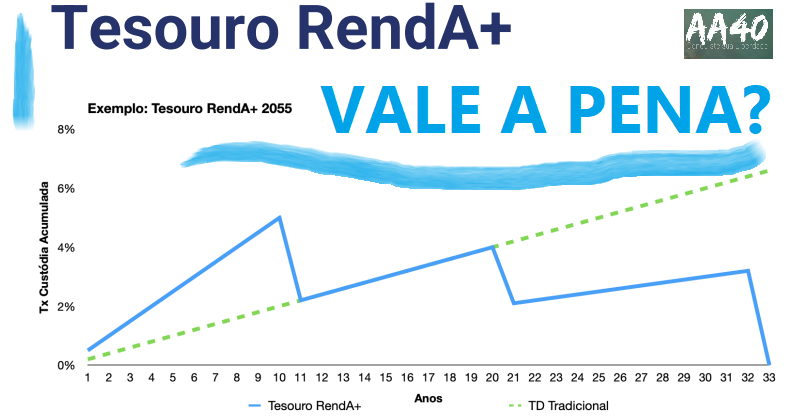

Quando o simulador da plataforma estiver disponível, complementaremos este post com alguns cenários para compararmos com títulos clássicos do Tesouro e analisarmos a TSR também. Fique ligado.

E então, meus caros leitores, será que os prós superam os contras? Comente abaixo o que você achou desta nova opção de investimento:

Fonte: Adaptado de Infomoney e Tesouro Direto.com.br

Parece interessante. Mas só 20 anos ? Não é exatamente para um FIRE né AA40? mas acho que dá pra comprar em diferentes vencimentos e ao invés de 20 anos, pode se fazer uma escada para 40 anos, pelo que ví em alguns comentários.

Acho que pode ser uma boa, poder ter uma renda certa todos os meses e pelo que li seria sem o desconto de ir no meio do caminho, o que aconteceria apenas no resgate. Isso já melhora o rendimento final.. esperando pela liberação da calculadora e pelas análises, pra gente poder ter uma ideia final e investir.

Olá, AA40.

Eu acho que não vale a pena. Não dá para confirmar no governo. Investir a longo prazo no TD é muito arriscado.

Esse negócio de imprimir dinheiro para pagar é besteira. Se chegar a esse ponto o dinheiro não está valendo nada.

Abraços!

Em se tratando de Brasil é muito arriscado fazer planos de tão longo prazo.

Prefiro ficar de fora.

Abraços,

Pi

Não curti pois nos 20 anos de “renda” o título pagará IPCA + zero de taxa pré. Então ao meu ver, TD IPCA com juros semestrais é mais interessante pois o cupom é pago com base no VNA e o capital investido continua sendo atualizado com a taxa pré + inflação até o vencimento.

Pois é… Se for assim, a pessoa vai passar 20 anos emprestando dinheiro pro governo “de graça” (sem receber nada por isso).

Prefiro um plano que me pague em dólar kkkkk

kkkk vc e eu tbm! Abcs

O caixa de onde sai o dinheiro para pagar o INSS e o Tesouro Direto é rigorosamente o mesmo. Persistindo a situação atual, no longuíssimo prazo não haverá o pagador da obrigação. Invista em empresas que retornem seu capital nas ações ou pelo menos pelos dividendos. Dentre as empresas, escolha aquelas empresas que consigam empurrar inflação nos outros – assim você se protege da inflação. E, se possível, invista algo fora do Brasil-sil-sil.

O dia que não houver pagador (as empresas e os trabalhadores que pagam impostos), o sistema acaba. Calote? É possível, já aconteceu, mas se isto acontece, não há empresa, dividendos e real que se salvará. EUA? estão com 34T de dividas e aumentado 3T/ano. Poucos sao os países que nao estão afundados em dívidas públicas impagáveis. Abcs

Faz uma atualização desse tópico sobre Rend+ AA40. É um bom assunto, rs.

Olá AA40! Eu sou entusiasta do Tesouro Renda+. Nesse momento de taxas acima de IPCA + 6%, me parece muito atrativo poder travar essa rentabilidade por várias décadas. Porém tenho uma dúvida e não sei se já você já escreveu sobre isso aqui no blog: você considera a aposentadoria do INSS nos planos de aposentadoria? Quem consegue ser FIRE nos 30s não tem essa possibilidade de modo geral, mas a maioria das pessoas que projetam se tornar FIRE nos seus 40s ou 50s (que ainda considero antecipado) já cumpriram o mínimo de 15 anos de contribuição para o INSS e poderiam pedir o benefício ao atingir a idade mínima. No meu caso, por exemplo, contribuí pelo teto do INSS durante maior parte da minha carreira e agora chegando perto da meta FIRE (em mais alguns anos) tenho dúvidas se deveria apenas esquecer o INSS (já que grandes chances que as regras vão piorar ainda mais nos próximos ~20 anos) ou tentar manter o vínculo de alguma forma para ter direito ao benefício lá na frente. Me incomoda saber que contribuí por tanto tampo e não ao menos pensar em uma forma de usufruir disso em algum momento.

Olá FS. Te confesso que nunca parei para estudar a fundo estes novos títulos do TD (nem tão novos assim já mas…).

A maioria dos FIREEs não consideram a aposentadoria do INSS nos cálculos, ficando isto como uma espécie de seguro ou segurança extra no orçamento FIRE. Mas como no seu caso parece ser um valor considerável, acho que ai sim vale a pena incluir no planejamento de fluxo de caixa futuro este valor. Agora se for um salário mínimo apenas acho que não vale muito a pena calcular em tanto detalhe assim, mas fica a gosto da pessoa.

Abcs

Também nunca havia pensado muito no fator INSS, até porque planejo sair da CLT ainda nos 40s e a minha expectativa é que quando eu estiver nos 60+, o INSS já vai ter uma idade mínima de 70+. Mas planejo conversar com um advogado previdenciário quando estiver próximo de declarar FIRE, para determinar se faz sentido fazer algum aporte mínimo ao INSS (acredito que é possível contribuir a cada 6 meses apenas) para manter a possibilidade de ter um benefício significativo lá na frente, ou se apenas ignoro essa componente no meu plano e assumo que a previdência pública vai quebrar antes de chegar a minha vez.

Apesar de tudo, acho que a previdência pública nunca vai deixar de existir, pois imagine a quantidade de gente que passaria fome sem ela. Os políticos vão dar um jeito de imprimir dinheiro, e ou aumentar taxas e impostos sobre a classe média e alta para tal como sempre fazem…