O que é Importante e o que se deve ignorar na sua jornada FIRE

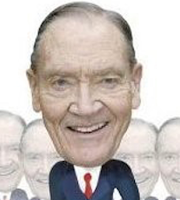

O Último Post do Padrinho FIRE - JL Collins - É uma boa recapitulação do que é importante e o que é insignificante na nossa Jornada FIRE. Vou traduzir abaixo, mas para os desavisados, todos os créditos ao JL Collins e seu post neste link acima, vou apenas adaptar ao Brasil da melhor maneira que eu puder. Vamos a ele:

Importante:

Investir para o longo prazo. Pense em décadas. Meu período de retenção para um fundo de índices amplo é para sempre, exceto talvez vender algumas ações quando começar a viver de meu portfólio. Estou investindo para gerações.

Sem importância:

Crashes do mercado. Estas são uma parte esperada do processo, como nevascas no Canadá e furacões na Flórida. Assustador e perigoso se você fizer os movimentos errados, mas eles sempre passam e o sol volta.

Eles são melhor ignorados. O que o mercado de ações faz hoje, esta semana, este ano - isso é apenas barulho.

Importante:

Permanecer na jornada. Esta é a única maneira de aproveitar o crescimento de longo prazo das ações. Se você entrar em pânico e vender, o mercado o deixará sangrando na beira da estrada.

Você tem que ser otimista, acreditando no futuro dos Estados Unidos, Brasil ou do mundo em geral, e que a criatividade e capacidade de resolução de problemas que os humanos demonstraram até agora continuarão.

Sem importância:

Ficar obcecado por segurança. Nenhum investimento é 100% seguro. As ações são voláteis. Mas o dinheiro no banco certamente perderá valor para a inflação. Os investimentos em imóveis podem dar errado de mais maneiras do que você pode contar.

Como investidor, você não consegue evitar riscos. Você só pode escolher quais quer correr.

Importante:

A longo prazo, mais de 10 anos, as ações na verdade apresentam muito pouco risco. Na verdade, as ações são muito seguras.

A longo prazo, as ações também oferecem o maior retorno.

Sem importância:

Investir em vários países não é importante. Investir com focos nas maiores economias (aka EUA), mas quase todo mundo vai te falar para investir internacionalmente. Jack Bogle, Warren Buffett e eu (JL Collins) não sentimos necessidade, mas se você sentir que precisa, ficará bem também. Os mercados de ações internacionais (ex-EUA), em sua maioria, têm se saído muito bem.

Importante:

Ter uma orientação de quando você tem dinheiro suficiente para se considerar financeiramente independente (FI). Aqui está o que eu gosto de usar:

25x o valor anual que você gasta/4% de seus ativos.

Gastar $40.000 por ano x 25 = $ 1.000.000 para ser FI / gastar 4% de $ 1.000.000 = $40.000 para gastar a cada ano.

Isso é conhecido como “A Regra dos 4%”

Sem importância:

Se 4% é exatamente a porcentagem “correta” da taxa de retirada.

4% foi originalmente considerado um número muito conservador e, de fato, o Trinity Study confirma isso. No entanto, falhou duas vezes no período desse estudo.

Se você tiver a infelicidade de se aposentar no início de um declínio plurianual do mercado de ações, e definir sua retirada de 4% e ajustá-la pela inflação a cada ano, colocá-la no piloto automático e esquecê-la, bem, então , você terá uma pequena chance de ficar sem dinheiro antes do final de 30 anos.

Isso é chamado de Sequência de Risco de Retorno.

Mas você não vai fazer isso, vai?

Se você é o tipo de pessoa que lê este blog e pensa sobre essas coisas, há exatamente zero chance de você fazer isso.

Em vez disso, você começará suas retiradas e, de olho no mercado, ajustará conforme necessário. Esse ajuste, por sinal, pode levar você a retirar mais dinheiro à medida que seus investimentos crescem. De fato, no Trinity Study, os portfólios tinham muito mais probabilidade de crescer substancialmente em valor do que de falir.

4% como uma “regra”? Ruim; mas excelente como uma diretriz geral.

Importante:

Tornar-se financeiramente independente. Ao fazer isso, você compra sua liberdade. Liberdade para passar a vida e o tempo como quiser, sem a necessidade de trocar tempo/trabalho por dinheiro. A cada passo que você dá, você fica muito mais forte.

Não há nada mais valioso que o dinheiro possa comprar. Pelo menos para mim.

Sem importância:

Se você optar por se aposentar de seu emprego ou continuar trabalhando quando for FI. Ser FI não exige que você abandone um emprego de que gosta. Significa apenas que você pode escolher, qual é o ponto.

Importante:

Encontrar significado e alegria em sua vida e em suas atividades. É difícil imaginar alguém com foco, inteligência e ética de trabalho para alcançar FI querendo passar o resto de suas vidas sem fazer nada.

Sem importância:

Tendo “a polícia de aposentadoria da internet” declarando que você não está aposentado! porque algumas de suas novas atividades geram renda.

Para mim, nunca foi sobre aposentadoria.

Importante:

Investir em fundos de índice de ações de base ampla e baixo custo.

Sem importância:

Quais fundos e qual empresa de investimento você usa.

Um fundo de índice é um fundo de índice, e um fundo de índice de mercado de ações total ou fundo de índice S&P 500 ou fundo de índice de mercado de títulos total são essencialmente os mesmos em todas as empresas de investimento. Sinta-se livre para usar a empresa de sua escolha.

Jack Bogle manteve o fundo VFIAX até sua morte. Warren Buffett o tem como o investimento preferido de seus herdeiros. Se for o que você tem, ou o que você prefere, você também ficará bem com isso.

Sem importância:

Mutual Funds vs ETF.

Existem diferenças entre fundos e ETFs (fundos negociados em bolsa), mas nenhuma que realmente importe para nós, investidores de longo prazo.

VTI é a versão ETF do VTSAX. VOO, da VFIAX. Em ambos os casos, eles detêm exatamente o mesmo portfólio respectivo. -No Brasil ver BITO39, ou IVVB11

O que você possui é mais provavelmente uma função da sua idade do que qualquer outra coisa - você possui o que estava disponível / novo quando atingiu a maioridade.

Qualquer um está bom.

Importante:

Despesas.

A taxa de administraçào ou ER em inglês são as taxas que os fundos/ETFs cobram de seus acionistas e são um obstáculo direto aos nossos retornos como investidores. A diferença entre um ER anual de 1% de um fundo/ETF gerenciado ativamente e 0,04% do VTSAX (ou 0,03 do ITOT / BITO39) é ENORME ao longo do tempo.

A maioria dos fundos de índice de base ampla como VTSAX e VFIAX ou ETFs como VTI e VOO são de custo muito baixo. ERs altos tendem a ser encontrados em fundos geridos ativamente para, bem, pagar por toda essa gestão ativa.

Sem importância:

Quando a diferença em ERs for 0,04% v 0,03%, pois é entre VTSAX e VTI.

Importante:

Escolher investir em índices em vez de gerenciamento ativo/escolha de ações ou stock picking.

Quando Jack Bogle introduziu o primeiro fundo de índice em 1975, ele e ele foram amplamente ridicularizados. Mas com o passar das décadas e o acúmulo de pesquisas, o brilho do conceito foi repetidamente confirmado. A indexação supera o gerenciamento ativo e quanto maior o período de tempo, maior o desempenho superior.

Superar o mercado é extraordinariamente difícil, especialmente com a desvantagem de taxas altas a serem superadas.

Sem importância:

Ter um consultor de investimentos para ajudá-lo a comprar seus fundos de índice. Mais do que sem importância, potencialmente perigoso.

Os consultores são mais bem atendidos colocando você em fundos de alta taxa e ativamente gerenciados que os pagam melhor, embora provavelmente com baixo desempenho.

Para ter certeza, existem conselheiros honestos por aí, mas quando você estiver bem educado o suficiente para reconhecê-los no rebanho, você será educado o suficiente para fazer isso sozinho.

Se você tem um consultor e sua resposta para a pergunta “por que” é uma variação de…

“Eu o tenho há muito tempo.”

“Ele era o conselheiro dos meus pais.”

"Ele é meu amigo."

…é hora de dar uma olhada em que você investiu, quais são as taxas e por que é tão complicado. Porque provavelmente é.

Bandeira vermelha: se eles resistirem a essa conversa.

Ah, e se a sua resposta for a última, pode ser que ser seu amigo seja a verdadeira habilidade pela qual a empresa os contratou.

Importante:

Sua taxa de poupança é uma das ferramentas mais poderosas que você tem para atingir o FI. Usei 50% na minha jornada (JL). Correndo o risco de afirmar o óbvio, quanto maior sua taxa, mais rápido você chega lá. Quanto mais baixo, mais longo. A escolha é sua.

Sem importância:

Se sua taxa de poupança deve ser calculada com base em sua renda antes ou depois dos impostos. Claramente, 50% do primeiro é mais do que do último. O que isto importa?

É isso…..por agora. Acrescentarei mais se/conforme me ocorrerem.

Sua vez: O que faltou? J.L. Collins

Fonte: JL Collins em https://jlcollinsnh.com/2023/02/28/things-important-and-unimportant/ ; Adaptado e traduzido por AA40

Muito bom. Nunca é demais relembrar o que é importante e o que devemos ignorar. Obrigado AA40 por traduzir.

Muito bom post do JL Collins. Li o livro e é muito bom. Ele sempre muito lúcido e pragmático.

Para quem ainda nao assistiu tem um vídeo no YouTube sobre FUmoney. Muito bom tb!!

Olá, AA40.

Muito bom o post, ajuda a pensar.

Mas em Terra Brasilis, onde até o passado é incerto, tem a renda fixa.

Fiz comparação de jan/12 a mar/23:

IFIX +140,5% e IDIV +140%, equivalentes a IPCA +2,5% aa, e meu assessor financeiro diz que o IBOV paga IPCA +6% aa, historicamente.

Hoje o TD IPCA paga IPCA + 6% aa!!!

Se o cálculo não é bem exato, é muito próximo disto.

Por estes pagos parece que o negócio é Renda Fixa!

Pode comentar?

Obrigado.

João, com certeza. Comentei sobre isto em outro post. A renda fixa é o carro chefe no Brasil, apesar da falácia do “perda fixa”. Tenho que, o inverso dos EUA, ou seja, uma alocação de 60% RF e 40% RV no Brasil pelas simulações da TSR, mostra ótimos resultados.

Agora, mesmo para o investidor Brasileiro que não pensa em sair do país, na minha opinião, precisa ter uma visão global. Hoje o mercado Brasil é praticamente insignificante (1,7% do mundo) quando comparado com EUA+Europa+China+Japão. Precisamos alocar nestes países também quando falamos renda variável.

Abcs

AA40

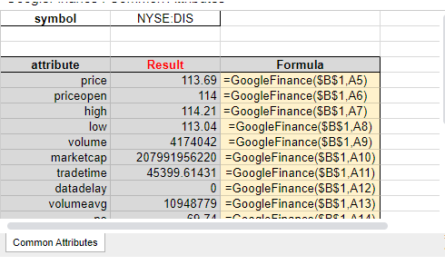

País| Ranking PIB 2021 (Bilhões USD) | % do Mundo

USA 1 22,939.58 24.2%

China 2 16,862.98 17.8%

Japan 3 5,103.11 5.4%

Germany 4 4,230.17 4.5%

UK 5 3,108.42 3.3%

India 6 2,946.06 3.1%

France 7 2,940.43 3.1%

Italy 8 2,120.23 2.2%

Canada 9 2,015.98 2.1%

Korea 10 1,823.85 1.9%

Russia 11 1,647.57 1.7%

Brazil 12 1,645.84 1.7%

Estou aposentado há 2 anos e preciso de renda.

Estou + ou – assim: RF 60% (TD selic e IPCA CJS, títulos privados variados) e RV (FIIs), 35%, e 5% em fundos de dólar, euro e cripto. Não tenho ações por opção.

Está funcionando!

Só não está melhor pela RV mal no Brasil, tenho perdas na marcação a mercado.

Espero que a macroeconomia e o governo (?) corrijam isto com o tempo.

Obrigado, abs.

João, acho que sua alocação está próxima do que eu mesmo faria ao atingir FIRE fosse viver no Brasil. Tlvz adicionaria RV exterior e, aproveitando os juros mais altos nos EUA agora, um pouco de renda fixa tbm mais para manter dinheiro em dolar.

Estando funcionando é o que importa. Não há receita certa para atingir FIRE e manter-se lá, basta disciplina e seguir o plano que mais se adapta ao seu perfil.

Abcs AA40

Obrigado, AA40, pela sugestão de aumentar usd na carteira, vou encaminhar.

Abs.

Ai para ler mais. Agora que o dolar tá caindo, parece contra-intuitivo investir no exterior, mas não é. É uma ótima oportunidade de diversificar em moeda forte.

https://www.infomoney.com.br/onde-investir/dolar-em-queda-aos-r-5-ajuda-ou-atrapalha-investimento-no-exterior-confira-o-que-fazer-agora/

Obrigado, abs.