Planejando FIRE? Veja como substituir seu Contracheque pelos seus investimentos

Passamos décadas economizado e construído um patrimônio para atingirmos FIRE um dia. Um pé-de-meia para garantir que teremos uma chance de manter um estilo de vida aceitável quando pararmos de trocar nosso tempo por dinheiro. Pois bem, antes mesmo que seus anos de trabalho terminem, precisará pensar em como gerar renda passiva ou ativa a partir da riqueza que você construiu e investiu ao longo de sua carreira.

Mas antes de declararmos FIRE, precisamos operacionalizar a substituição do contracheque mensal por uma renda que chegue na sua conta corrente todo mês ou todo trimestre, afinal, as contas não vão parar de chegar na sua casa agora que você é FIRE. Vamos pensar em como fazer isto?

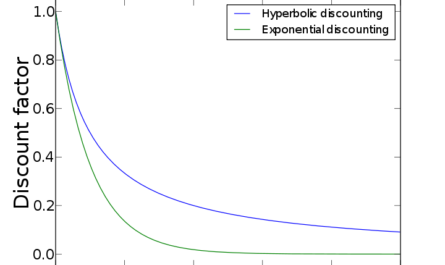

Passar da “fase de acumulação” para a “fase de saques” do patrimônio é uma das mudanças financeiras mais significativas que acompanham a aposentadoria antecipada ou mesmo FI e por isso precisamos planejar esta mudança muito antes de declararmos FIRE. Infelizmente, há muito pouco escrito sobre como operacionalizar estas estratégias de saques, e muita coisa sobre a fase de acumulação e investimentos, afinal, é esta que passamos a maior parte do tempo pré-FIRE, mas ambas são importantes.

Precisará conhecer seus números macros

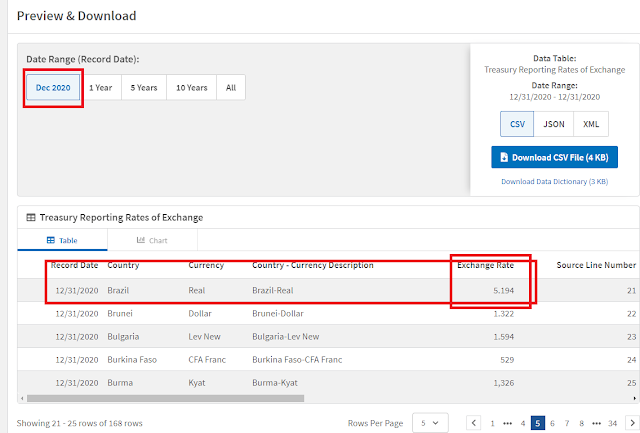

Não tem como escapar disto. Antes de iniciar qualquer planejamento, se ainda não o fez, precisará definir o patrimônio necessário e a taxa segura de retirada a partir dos seus gastos médio mensal ou anual histórico.

Exemplo: Gasto médio mensal de R$7.500. Uma TSR de 3,5% para ser bem conservador.

Patrimônio necessário: (R$ 7.500 x 12) / 3,5% ± R$2.500.000

A estratégia dos baldes

Criado pelo guru do planejamento financeiro pessoal, Sr. Harold Evensky, uma das formas mais comuns de ajustar seus investimentos para a fase de saques é estabelecer a chamada “estratégia dos baldes”.

| Balde | Definição | Propósito | Investimentos |

|---|---|---|---|

| 1 - Cash | 1 a 3 anos de despesas em investimento super seguro e líquido | Evitar a perigosa sequencia de retornos negativos no inicio FIRE, estabilidade e evitar de vender ativos em meio a um bear market | Tesouro Selic, Poupança, Conta corrente que paga CDI |

| 2 - Renda | 5 a 8 anos de despesas em ativos seguros e geradores de renda | Produção de renda passiva com proteção contra inflação para completar o balde 1 periodicamente | Bonds, Tesouro IPCA+, CDBs, REITs e FIIs, Empresas pagadoras de dividendos grandes e estáveis |

| 3 - Retorno | Investimentos de longo prazo (>10 anos) | Obter o máximo de retorno acima da inflação proporcionado pela renda variável. Evitar perdas em bear market | ETFs de Índices, Ações, FIIs, etc |

Alocação

Agora que sabemos como pensar em estruturar nossos baldes, precisamos definir quanto alocar em cada um deles. Nos EUA uma proporção bastante utilizada é a 70-20-10. Ou seja, 70% no Balde 3; 20% no Balde 2 e 10% no Balde 1.

No caso do exemplo usado anteriormente, poderíamos ter uma carteira parecida com isto ao declarar FIRE.

| Balde | Definição | Propósito | % |

|---|---|---|---|

| 1 - Cash | 1 a 3 anos de despesas em investimento super seguro e líquido | Evitar a sequencia de retornos negativos no inicio FIRE, estabilidade e evitar de vender ativos em meio a um bear market | 10% (±5%) ou R$ 250 mil ( de 125 a 375 mil) em Tesouro Selic, Poupança, Conta corrente que paga CDI. |

| 2 - Renda | 5 a 8 anos de despesas em ativos seguros e geradores de renda | Produção de renda passiva com proteção contra inflação para completar o balde 1 periodicamente | 20% (±5%) ou R$ 500 mil (de 375 a 625 mil) em Bonds, Tesouro IPCA+, escada de CDBs, REITs e FIIs, Empresas pagadoras de dividendos grandes e estáveis |

| 3 - Retorno | Investimentos de longo prazo (>10 anos) | Obter o máximo de retorno acima da inflação proporcionado pela renda variável. Evitar perdas em bear market | 70% (±5%) ou 1.75M (de 1,62 a 1,87 Milhões) em ETFs de Índices, Ações, FIIs, etc |

Sobre o Balde 1: É imprescindível que o balde 1 esteja cheio antes de declarar FIRE. E mantenha-o cheio sempre que possível. Você pode argumentar que este dinheiro "parado" vai render pouco e ser um custo de oportunidade. Mas, o valor real do Balde 1 é servir como uma apólice de seguro contra os percalços do mercado que certamente acontecerão. Estar disposto a absorver esse custo de oportunidade pela tranquilidade de poder dormir bem a noite e saque que estará bem por 3 anos no caso de uma crise global ampla, vale mais a pena do que alguns % a mais de retorno.

Apesar de muitos planejarem zero de renda ativa durante a aposentadoria, o fato é que sempre surgirão oportunidades de ganhar alguns trocados fazendo algo que se gosta. Estes montantes devem ser direcionados ao balde 1, a menos que isto coloque sua alocação em desproporção, ai vale a pena rebalancear, comprando mais dos ativos que estiverem desvalorizados no momento. Quando você se encontrar em uma situação de “excesso de caixa” no Balde 1, comprar renda variável em um mercado em baixa pode ser uma estratégia muito boa mesmo durante FIRE. A compra de ações após quedas fortes na verdade reduz seu risco de perda e aumenta suas chances de maiores retornos a longo prazo.

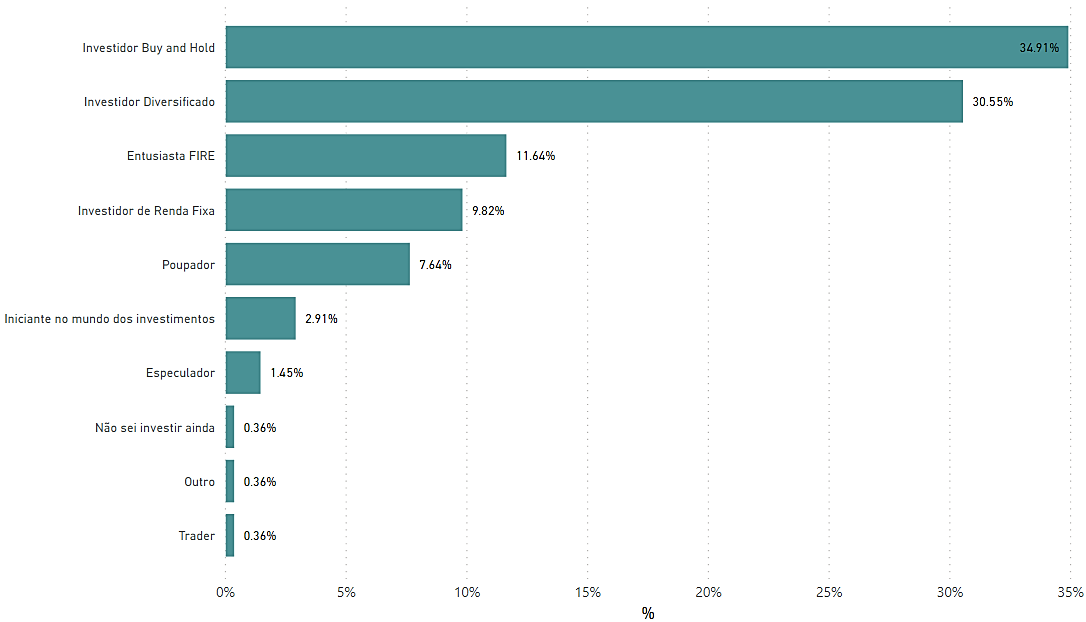

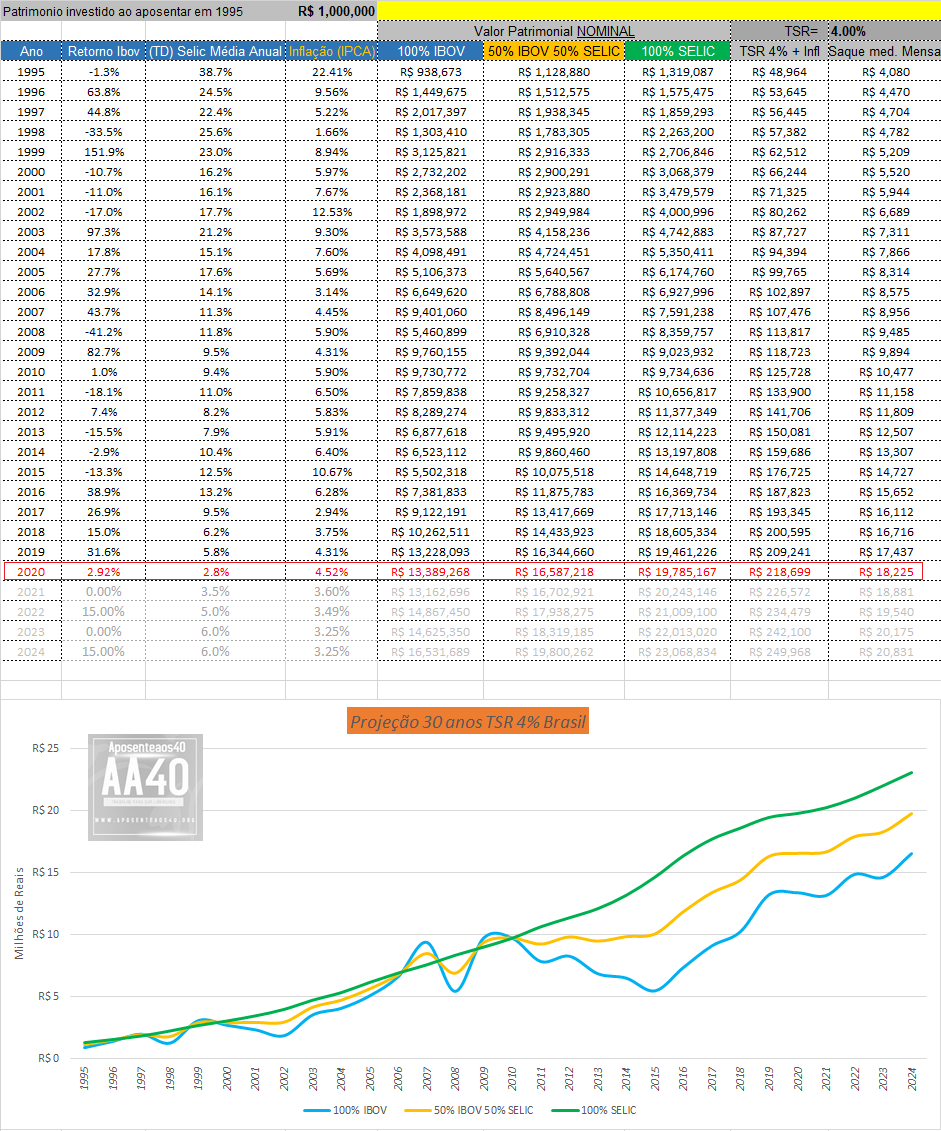

No Brasil as coisas são bastante diferentes. No paraíso da Renda Fixa, poderíamos inverter a alocação percentual dos baldes 2 e 3 e não seria nenhuma loucura. Manteríamos uma TSR de mais de 4% ao ano sem maiores problemas se tomarmos como base o nosso acompanhamento histórico da TSR no Brasil e os juros atuais. Seria possível até mesmo sem renda variável.

Como Operacionalizar

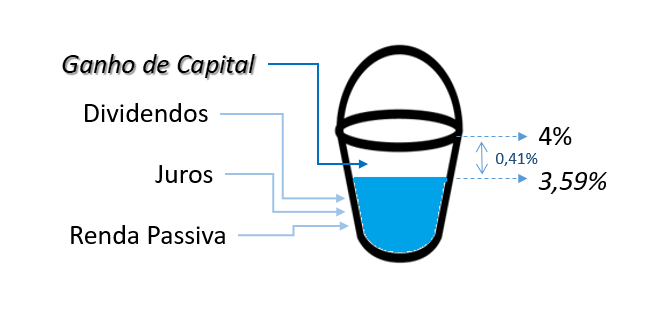

Digamos que os baldes acima estejam criados em sua corretora e sua conta bancária. Agora, desative o reinvestimento automático dos dividendos e jcp; crie uma transferência automática das contas do balde 2 e 3 para sua conta primária (Balde 1), no valor em R$ da sua TSR mensal definida anteriormente. Desta forma, todo mês automaticamente a corretora te transferirá, do valor em caixa (a renda passiva que entrar, como dividendos, jcp, cupons dos títulos, etc etc), exatamente o que você pode gastar, gerando o seu cheque mensal que vai substituir seu contracheque. Praticamente todas as boas corretoras possuem esta automação de transferências para você utilizar. Este valor será o seu salário FIRE.

Já mostramos aqui que não importa se você prefere renda passiva ou vender papéis, ambas maneiras funcionam. Você precisa calcular quanto sua carteira gera em média de renda passiva.

Se o yield de dividendos da sua carteira não forem o suficiente para cobrir toda sua TSR (se for menor que 3,5% no caso do exemplo anterior), você precisará analisar, de preferência trimestralmente seus baldes 2 e 3 e ver qual dos seus investimentos mais renderam. Ai realizar vendas de papéis de modo a completar o valor e já realizar o rebalanceamento da carteira, de preferência dentro do limite mensal de isenção de IR. Reponha manualmente o valor já gasto no balde 1, ou deixe o valor na conta "corrente" da corretora (melhor ainda se esta pagar o CDI) de forma que as transferências automáticas peguem apenas o valor que precisará e disponibilize na sua conta corrente todo mês.

Agora é só gerenciar as alocações em cada balde mantendo próximo da alocação (±x%) definida; recalcular seu patrimônio líquido e suas despesas periodicamente para garantir que ainda está dentro da margem de segurança de sua TSR e curtir FIRE.

Esta é apenas uma maneira de pensar em operacionalizar sua transição da vida pré-FIRE para a vida Pós-FIRE e é provavelmente a que vou utilizar, uma vez que meu dia FIRE se aproxima. Qual a sua? Comente abaixo:

Ler Mais em outros Blogs

Muito bom o artigo, mas segue pelo que vi exemplos do que faz um Investidor dos EUA, acredito que em um país de histórico de inflação e taxas de juros mais altas poderia se usar uma TSR de 4,5 ou 5%. E sobre retiradas para custear o custo de vida pode ser feito de maneira não automática, mas de forma manual mês a mês, pois assim além de se checar o desempenho mensal passado da carteira se direciona o resgate para os ativos que mais se valorizaram.

Sim, os 3.5% foram usados como exemplo e é provavelmente o número que eu vou utilizar. Não é recomendação de TSR para ninguém.

Sou bem a favor de automatizar o máximo possível para retirar as emoções dos investimentos e ter mais tempo livre pra fazer o que se gosta mas quem quiser fazer manual com certeza é possível. Abcs

AA40, a porcentagem de 3,5% é mantendo o principal, certo? Qual valor seria um valor conservador pensando em morrer com pouco sem deixar herança?

Sim, no meu caso pretendo usar 3.5% durante os 10 primeiros anos FIRE que são os mais críticos. Se minha carteira for bem neste período pretendo aumentar para 4% e depois tlvz 4.5% após uns 15 a 20 anos FIRE.

Sim, neste caso manteria o principal.

Usa o simulador ai do lado para vc calcular a sua TSR utilizando o principal digamos em 30 anos. Sua TSR sobre pra 5 até 6% do montante inicial. É diferente para cada um por isso precisa colocar os seus números lá.

Abcs

Ainda estou longe da FIRE, mas gosto desses posts pra já ir me planejando. Ainda curioso se quando chegar perto vou ter coragem de largar tudo kkkk Abraços

Fala Bilio. Pois é, sempre vai dar um medo grande na hora de mandar ver, mas não tem jeito. Para minimizar este medo é planejar bem, montar uma estratégia de substituição do seu contracheque para mim vai ajudar muito, sabendo que tenho dinheiro entrando para pagar as contas.

Ainda pretendo usar os últimos dois anos antes de FIRE para montar este Balde 1 e trocar de carro, pegar um semi-novo confiável que por pelo menos uns 10 anos iniciais FIRE eu não precise pensar em trocar ou dar mto gasto com manutenção. Depois disso posso parar mais sossegado.

Abcs

Olá AA40, boa tarde

Ótimo post, também dedicado um tempo maior no plano pós-FIRE. Até o momento, modelei três “baldes”:

– 40% da receita será garantida com o recebimento da Previdência Privada (PP). Já possuo um montante considerável e a Rentabilidade Mínima Atuarial (RMA) do principal fundo de PP está acima de IPCA + 5,3%;

– 30%-35% será de renda fixa (cupons de TD, CDB escada, cupons de Debentures);

– 25% virá de renda variável (venda estratégica de ETF de índices, juros e dividendos).

Caso ocorra um clash no terceiro balde, o segundo e primeiro balde seguraram minhas despesas.

Abraços,

Perfeito VAR. Parece a mesma estratégia do post, com diferentes alocações. Muito bom. O importante é ter um plano e operacionalizar ele. Só veja como vai fazer para liquidar ou receber renda do seu primeiro balde. Se existe forma de automatizar, etc.

Abcs

No Brasil temos o tesouro direto com títulos que pagam ipca + 6,4% ao ano e cupons semestrais. O rendimento líquido neste caso chega a 5,2% ao ano, ficando o principal até o vencimento com correção pelo ipca. O resgate do principal ocorrerá com dedução do IR de 15%, ou seja, o principal será corrigido no total do período a 85% do ipca acumulado. Portanto, se alocar 70% neste investimento, da pra usar uma tsr muito maior, com baixo risco e liquidez.

Fica a sugestao.

Obrigado pela sugestão Anon. Quem investe só no Brasil com certeza pode usar isso como já escrevemos aqui no passado. No meu caso, invisto 70% no exterior então fica mais complicado a conta. Cada caso é um caso diferente que precisa ser analisado em detalhes.

Abcs

Ótimas dicas.

Alguém sabe do SRIF365? É verdade que ele bateu as botas?

Boa tarde AA40! Ótimo post! Também sou fã da estratégia dos baldes! Concordo com você na necessidade de adequar a realidade americana para a nossa. Eu pessoalmente até considero que aqui no Brasil o balde 3 é formado por renda variável e renda fixa de longo prazo. Pra mim a teoria dos baldes seriam pro Brasil um pouco diferente: 1- Balde 1: Acumulado de rendas gerados pelos baldes 2 e 3 mantido em conta com correção de Selic(dividendos, JCPs, rendimentos, trabalhos esporádicos, etc), Balde 2 – Ativos de renda Fixa Brasil liquidos (TD Selic, etc) 3 – Mistura de Renda Fixa travada BR + FIIs + Ações BR + Ações Internacionais (ou ETFs). Hoje estou pensando em algo tipo isso para o futuro… Ainda tenho alguns bons anos pra ajustar o plano e coloca-lo em modo teste por alguns anos. Grande abraço!

Fantástico VVI. Seus baldes fazem sentido pra mim sim. Ou até um balde a mais não seria má ideia, só para agregar todos as rendas acumuladas em uma conta corrente/cdi.

Testar alguns meses ou até anos antes de FIRE é uma ótima forma de ver se isto dará certo quando puxar o gatilho para valer.

Abcs

Excelente artigo, AA40, e em especial para mim, já que também me aproximo do meu dia FIRE. Aliás, nem sei se o “Early” ainda cabe para mim, pois estou chegando nos 55, he, he, he. Felizmente, acredito que eu tenha uma reserva considerável para não depender da renda variável, mas a estratégia dos baldes continua sendo aplicável para a minha carteira 100% renda fixa, já que comprei títulos Renda+ 2030. Só espero que esse último não seja um balde de água fria…

Abs,