Por que os 10 primeiros anos de Independência Financeira são os mais perigosos?

Risco de Retornos Negativos Sequenciais

Um dos maiores riscos para os FIREes que desejam gerar sua renda a partir de uma carteira volátil de investimentos são os retornos negativos no início da "aposentadoria". Muitas vezes chamamos isso de Risco de Retornos Negativos sequenciais ou Sequence Of Returns Risk em inglês. Quando você retira dinheiro de um portfólio de investimentos, retornos negativos no início da aposentadoria podem resultar em que o portfólio termine muito antes dos seus planos. O risco de sequência de retornos é o risco de que a ordem em que ocorrem os retornos dos investimentos possa ter um impacto significativo no retorno geral de uma carteira. Isso ocorre porque as retiradas feitas de uma carteira durante um período de retornos negativos podem esgotar o valor da carteira mais rapidamente do que as retiradas feitas durante um período de retornos positivos.

Esse risco de falha prematura do portfólio na aposentadoria como resultado de baixos retornos de investimento no início da aposentadoria foi destacado por pesquisas feitas por Will Bengen na década de 1990. Sua pesquisa demonstrou que, historicamente, a taxa de retirada segura de um mix nos EUA composto 50% de ações a 50% de títulos públicos era de apenas 4% por um período de 30 anos.

Na prática

Você já sabe que uma carteira de investimentos balanceada deve incluir renda fixa e renda variável, ou seja, ações, ETFs, fundos imobiliários, etc.

Como todos sabemos, a renda variável é guiada pelas variáveis macroeconômicas locais, nacionais e internacionais nos diversos mercados. Perdas temporárias que ocorrem devido a condições de mercado adversas não prejudicam você tanto quando está trabalhando e gerando renda ativa. Suas despesas do dia a dia são atendidas pelo seu trabalho diário (ou fundo de emergência, se as coisas ficarem difíceis), para que você possa atravessar a tempestade sem ser forçado a entrar em pânico e vender seus ativos.

Você simplesmente aguenta as perdas, compra mais ativos a preços mais baratos todo mês, rebalanceia seu portfólio e sai sorrindo do outro lado quando o mercado retomar.

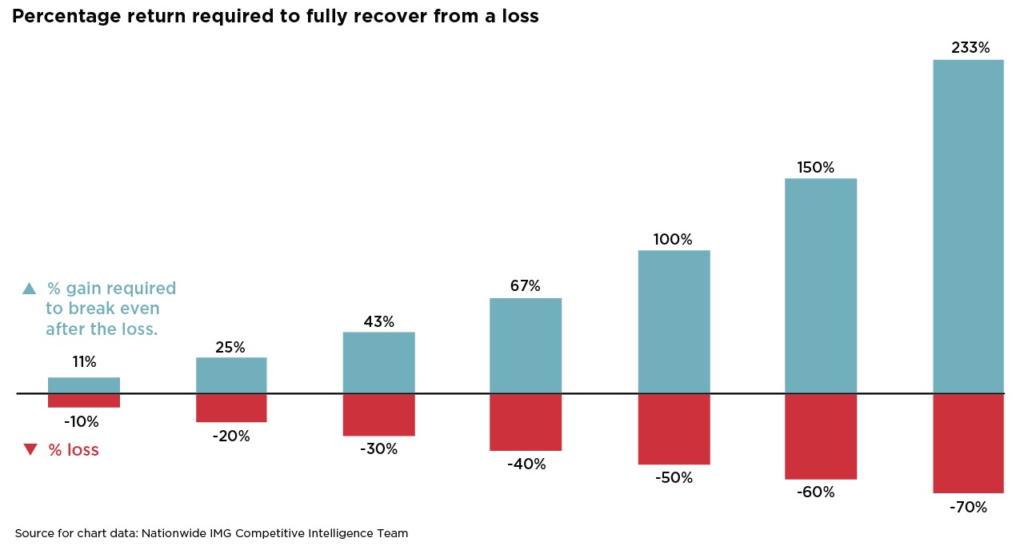

Mas quando você declara FIRE, o jogo muda.O período mais crítico para quem começa viver de renda são os primeiro 10 anos. Vamos ver por que, mas antes, reflita sobre o gráfico abaixo:

Mas por que o início é tão crítico ?

Vamos supor que você se aposente e esteja com uma carteira balanceada composta por ações ou ETFs e FIIs. Uma recessão de mercado como ocorreu no Brasil no início da década, dura por mais ou menos 5 anos. Se isto ocorrer bem no momento em que você se "aposenta" ou vira FIRE, você poderá ser forçado a vender ativos para financiar sua aposentadoria no pior momento possível. Mais tarde, quando o mercado se recuperar, o que sempre inevitavelmente acontece, você terá menos recursos do que quando você começou e não poderá participar plenamente da recuperação, já que retirou parte dos fundos para pagar suas contas e não estará aportando mais neste momento. A TSR prevê ou requer que vendamos uma porcentagem (usualmente 4% ou a diferença entra a renda passiva e os 4%) do portfólio anualmente para prover fundos para as despesas do dia a dia (viver de renda). Supondo que você aposente com 1 milhão e saque 40 mil ao ano (R$ 3,300 ao mês) para custeio de vida. Se o mercado derreter e seu portfólio perder 15% do valor em um ano você terá agora apenas 808 mil reais. Para sacar os 40 mil no ano + inflação, sua TSR ao invés de 4% será agora de 6,05% para prover o mesmo capital. Imagine que isto perdure pelos 5 ou pior, 10 primeiros anos, o resultado pode ser desastroso pois, ou você terá que reduzir drasticamente seus custos e talvez até voltar a trabalhar, ou comprometerá a sustentabilidade do portfólio ao usar uma TSR corrente muito mais alta do que a inicialmente planejada.

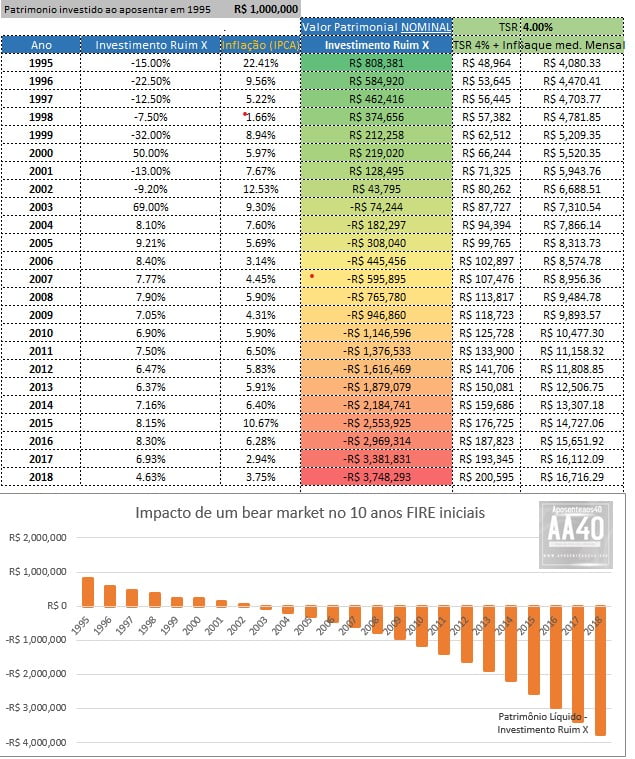

Veja abaixo uma simulação para um caso onde os 5 primeiros anos foram de péssimos retornos, alta inflação. Após 9 apenas 9 anos você já estaria sem dinheiro e tendo que voltar a trabalhar:

|

| Clique para ampliar |

E depois dos 10 primeiros anos?

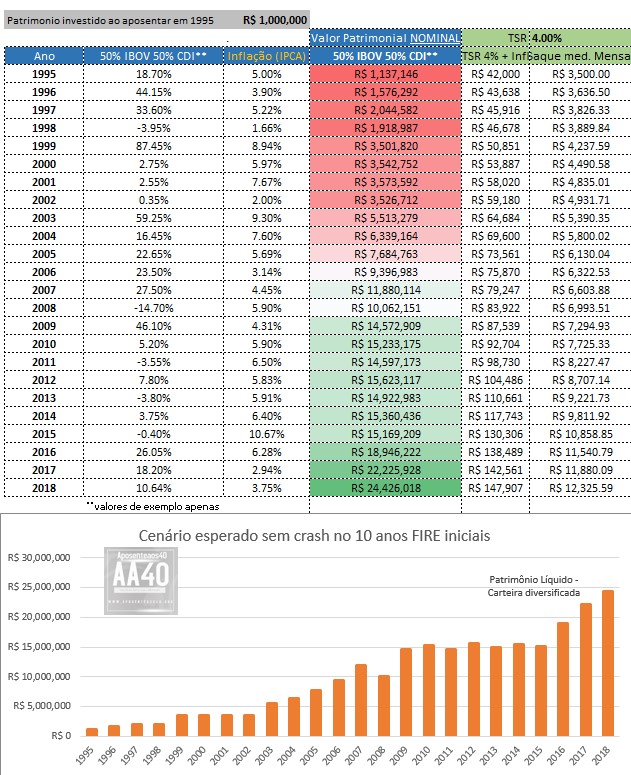

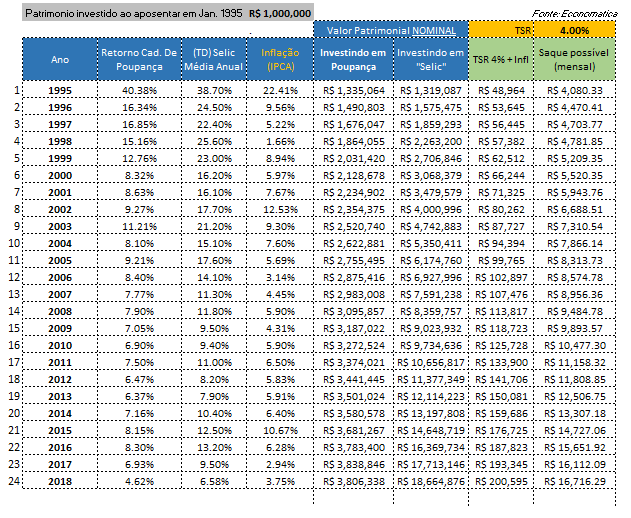

Caso nenhum imprevisto ocorra nos anos iniciais, espera-se que o portfólio geralmente se torne tão maior do que o inicial que vai suprir a TSR planejada por longos anos e superar. Para isso é necessário, com certa consistência, bater a inflação + 4%a.a. de saque da TSR. Supondo que você tenha se aposentado com 1 milhão. Ao longo dos 5 primeiros anos o mercado praticamente só subiu e o retorno médio do seu portfólio foi de meros 6% ao ano (geralmente é bem mais em um portfólio contendo renda variável em um bull market). Agora você terá R$ 1.340.820. A TSR 4% deste novo montante seria R$ 4,469 ao mês. Como sua TSR é baseada no valor original inicial de R$ 3,300*, é como se você aportasse R$ 1,169 ao mês ao seu portfólio, tornando-o ainda mais resistente a quedas futuras de mercado. Caso sua estratégia seja via renda passiva, este aporte é, ou deve ser, real. Se o mercado deste ponto agora cair 20%, você teria R$ 1.072.656 reais ainda. Sua TSR de 40 mil ao ano estaria ainda 100% segura.

Abaixo simulamos uma carteira mix diversificada com números próximos a realidade, bem como inflação fictícia no início, para mostrar o comportamento esperado caso não haja quedas acentuadas ou prolongadas nos primeiros 10 anos FIRE. Veja:

|

| Clique para ampliar |

Simulador

Infelizmente no Brasil não temos bons simuladores grátis como há nos EUA.

Nos EUA é possível usar o PV https://www.portfoliovisualizer.com/monte-carlo-simulation e executar uma Simulação de Monte Carlo.

A simulação de Monte Carlo é uma técnica matemática usada para estimar a probabilidade de ocorrência de um evento incerto. No planejamento de aposentadoria, a simulação de Monte Carlo pode ser usada para estimar a probabilidade de que suas economias de aposentadoria durem durante toda a sua aposentadoria.

Para realizar uma simulação de Monte Carlo, você precisará inserir algumas informações sobre sua situação financeira atual, como idade, poupança para aposentadoria e renda esperada para a aposentadoria. Você também precisará inserir algumas suposições sobre o futuro, como a taxa de retorno esperada de seus investimentos e a taxa de inflação esperada.

A simulação de Monte Carlo executará milhares ou até milhões de iterações, cada vez gerando aleatoriamente um conjunto de retornos para seus investimentos. Para cada iteração, a simulação calculará quanto dinheiro você terá ao final de sua aposentadoria com base em suas economias iniciais, nos retornos gerados aleatoriamente e na renda esperada para a aposentadoria.

![Resultados da simulação de Monte Carlo para 10.000 portfólios com saldo inicial do portfólio de $ 1.000.000 usando dados de retornos históricos disponíveis de janeiro de 1972 a dezembro de 2022 com amostragem anual. O retorno histórico antes dos impostos para a carteira selecionada para este período foi de 9,83% de retorno médio (9,20% CAGR) com 10,12% de desvio padrão dos retornos anuais. O risco de sequência de retornos foi testado ao estresse por ter os 10 piores retornos anuais gerados antecipadamente. Os resultados da simulação são baseados em retornos nominais gerados e retiradas fixas de 4,00% ao ano. O modelo de inflação simulada usou inflação histórica com média de 3,96% e desvio padrão de 1,32% com base nos dados do Índice de Preços ao Consumidor (CPI-U) de janeiro de 1972 a dezembro de 2022. As amostras de inflação geradas foram correlacionadas com retornos de ativos simulados com base em correlações históricas. Os dados históricos disponíveis para as entradas de simulação foram limitados pelo Tesouro de 10 anos [janeiro de 1972 - abril de 2023].](https://aposenteaos40.org/wp-content/uploads/2023/05/PV_risco_retorno-sequenciais-negativos-sequence-return-risk-1024x573.png)

Fizemos duas simulações no PV cujos links estão abaixo. Na primeira uma carteira 60/40 tradicional e no segundo a mesma carteira com o risco máximo aplicado no 10 primeiros anos FIRE. Veja a diferença:

Resultados da simulação de Monte Carlo para 10.000 portfólios com saldo inicial do portfólio de $ 1.000.000 usando dados de retornos históricos disponíveis de janeiro de 1972 a dezembro de 2022 com amostragem anual. O retorno histórico antes dos impostos para a carteira selecionada para este período foi de 9,83% de retorno médio (9,20% CAGR) com 10,12% de desvio padrão dos retornos anuais. O risco de sequência de retornos foi testado ao estresse por ter os 10 piores retornos anuais gerados antecipadamente. Os resultados da simulação são baseados em retornos nominais gerados e retiradas fixas de 4,00% ao ano. O modelo de inflação simulada usou inflação histórica com média de 3,96% e desvio padrão de 1,32% com base nos dados do Índice de Preços ao Consumidor nos EUA (CPI-U) de janeiro de 1972 a dezembro de 2022. As amostras de inflação geradas foram correlacionadas com retornos de ativos simulados com base em correlações históricas. Os dados históricos disponíveis para as entradas de simulação foram limitados pelo Tít . Tesouro EUA de 10 anos [janeiro de 1972 - abril de 2023].

Clique nos links e tire suas conclusões. Suficiente dizer que vamos de uma TSR média (50% percentil) de 5,41%aa de para uma TSR média de 1,68%aa

Como se proteger dos Riscos da uma sequencia de retornos negativos ?

Algumas opções para se proteger de um crash prolongado do mercado nos primeiros anos de independência financeira são:

- Investir em um portfólio diversificado que inclui uma mistura de classes de ativos. Isso ajudará a reduzir o risco de grandes perdas em qualquer classe de ativos. Alguns autores afirmam que até 15% em Ouro minimiza consideravelmente o SRR.

- Adiar a retiradas de alguma forma até que o mercado se recupere de uma desaceleração. Isso dará tempo ao portfólio para recuperar seu valor e reduzir a quantidade de retiradas que precisam ser feitas.

- Usando uma estratégia de retirada que minimiza o impacto de retornos negativos. Isso pode envolver retiradas de um fundo de títulos de renda fixa primeiro, que têm menor probabilidade de sofrer grandes perdas do que um fundo de ações.

- Contar com renda de outras fontes como aluguel ou "bicos";

- Ter uma reserva em dinheiro fora do portfólio;

- Contar com dividendos e criar a chamada Yield Shield, migrar mais pesado para renda fixa/FIIs pouco antes de se aposentar;

- Trabalhar algum tempo a mais se o bear market estiver no início

- Veja aqui mais opções

Por que não focar só em renda passiva então?

Muitos perguntam por que não focar inteiramente em uma carteira de pagadores de dividendos desde o início então? Por que estas carteiras geralmente focam em grandes empresas estabelecidas com baixo potencial de crescimento. Apostando somente nelas você estará perdendo uma parte significativa dos retornos totais proporcionados por small caps e mid-caps por exemplo e sua carteira retornará abaixo da média do mercado no longo prazo.

Empresas como Amazon, Tesla, Google, Facebook, Magazine Luisa, CVC, etc não pagam dividendos ou se pagam possuem um Yield muito baixo exatamente por que estão usando todo caixa para reinvestir e entregam seu retorno na forma de ganhos de capital e não dividendos. Se você não investir nelas por que busca apenas dividendos, você estará perdendo um potencial ganho muito grande e provavelmente retornando abaixo da média do mercado.

A medida que a data FIRE for chegando ai sim você vai querer ir migrando de uma carteira focada em retorno total para uma que lhe dá mais segurança e retornos em forma de fluxo de caixa mensal ou trimestral pois é com isto que pagará suas contas e se protegerá parcialmente do risco sequencial explicado acima.

Concluindo...

Finalmente, recomenda-se muita flexibilidade a todos os que estão no caminho FIRE. Se adaptar a realidade da economia e do mercado é fundamental. Reduzir a TSR em tempos de crise também é uma boa estratégia, além de procurar renda extra de alguma forma.

Tão importante é planejar seus investimentos de acordo com a fase de vida que está vivendo de modo a obter o máximo retorno com o menor risco possível.

Ótimo post, Aposente!

Acho MUITO difícil para nós mortais nos aposentarmos por completo. Porém acho super "menos difícil" conseguir uma semi-IF. Os motivos que penso da dificuldade são justamente essa total dependência do seu portfólio como renda. Arriscado.

Abs

Arriscado é no começo se algo de ruim acontecer. Mas depois de algum tempo sua carteira vai crescendo exponencialmente (juros compostos) e se torna auto suficiente desde que vc não aumente o padrão de vida radicalmente

No futuro quero ter uma renda passiva tipo Luiz Barsi só de proventos sem precisar de vender nada, ai fico quase imune as crises.

Se poder vote no enquete no meu blog "como voce pretende usar o seu décimo terceiro"

Abraço e bons investimentos

Isso seria o ideal DIL. Na verdade nos EUA, os ETFs do S&P por exemplo tem dividend yield (rendimento de dividendos) na casa dos 2%aa hoje em dia. Teoricamente você tem metade da TSR só de dividendos pingando na conta sem precisar vender nada, nào importando se o marcado cair ou subir. Infelizmente no Brasil os ETFs como BOVA11 e PIBB11 nào ve nada pingar na sua conta, o que para mim é bem irritante!

PS: Votado

Pergunta de novato.

A estratégia de investimento que eles apresentam no Millenial Revolution nao pode ser replicada na bolsa brasileira?

Digo, investir 60% em etfs indexados ao ibovespa, 40% em renda fixa, e ir balanceando pra manter essa proporcao conforme os ativos

valorizam/desvalorizam.

Se nao, por que?

obrigada desde logo

eu confesso que tinha ficado bastante animada com a perspectiva de investir a partir da "receitinha de bolo" do millenial revolution, até comecar a perceber que tal receitinha nao se aplica ao mercado brasileiro 🙁

Poder você pode. O problema é que vivemos em um país emergente e não nos EUA que é um país desenvolvido. A renda variável em Países emergentes é muito mais volátil e pode levar a perdas muito maiores que em países mais estáveis. Além disso, a renda fixa no Brasil oferece retornos muito mais gordos que nos EUA. Então para que você vai correr um risco grande investindo 60% em bolsa quando você consegue rendimentos bem bons investindo com risco muito mais baixo em renda fixa?

Nos EUA não existe muita escolha. O tesouro direto deles paga cerca de 1 a 2% aa só. Eles tem que ir para a bolsa e correr maior risco para ter retorno maior e haverão anos que as perdas serão grandes, mas na média no longo prazo lá a médoa é de mais de 7%aa.

Você pode usar uma estratégia assim, mas inverter ou melhor, ir 80% renda fixa e 20% bolsa no Brasil que é bem mais utilizado.

Espero ter ajudado

Uma opcao é trabalhar um pouco mais. Ao inves de parar com um milhao parar com 1,3 milhoes.

Exatamente vaga. Tem uma reserva em cash para não precisar vender nada a preço de banana é umas das melhores soluções. Ainda mais no Brasil onde temos tesouro selic e cdbs com rendimento diário para colocar essa reserva. Já nos EUA nao tem nada parecido com este rendimento e liquidez diaria. Investir no Brasil é uma barbada. Tomara que isso dure.

AA40,

Acho temerário querer se aposentar e deixar todo o dinheiro investido no Brasil. ETF no Brasil? Piada né.

Como você bem pontuou, nos EUA existem as ações que pagam dividendos regularmente e muitas delas pagam ininterruptamente há 25, 50 e até 100 anos. O ideal é ter uma carteira de investimentos no exterior também pra se deliciar desses dividendos.

Vamos ao cenário que você colocou. Se vai tá ruim pro Brasil, provavelmente estará bom pros EUA, ou pelo menos o dólar dá uma disparada novamente pra 4 reais. Com apenas 900 Trumps você consegue seus 4%. Mesmo que tenha que vender algo, você não precisará vender muito pois além dos dividendos que recebe mensalmente (variando as empresas) você poderá precisar sacar apenas a diferença.

Claro, há estudos mais detalhados no caso de cambio e tal mas é só um exemplo de que uma carteira no exterior também protege a gente da nossa própria economia.

Abraço!

Concordo em partes BPM. Com certeza dividendos lá são muito mais seguros e é uma estratégia boa não tem como negar. Agora, para conseguir $900 em dividendos usando o ETF mais popular de lá (SPY) que está com um yield de 1.81% aa, vc precisa ter investidos 600 mil dolares. Claro que pode escolher empresas mas ai aumenta ainda mais o risco. Câmbio tem estado numa tendencia de baixa ha algum tempo e se a economia brasileira retormar vai cair mais, pois a americana está no auge em bull mkt há anos e a tendencia pela teoria dos ciclos economicos é estagnação e até recessão em alguns anos.

Eu pessoalmente tenho investimentos fora, mas o rendimento de dividendos é pequeno e o leão abocanha uma boa parte dos rendimentos, mas sim, a partir de uns 500 mil reais já é bom colocar alguma porcentagem no exterior ou ao menos comprar um IVVB11.

Os etfs com dividendos serão implementados no brasil ainda esse ano.

Cabe ressaltar que tudo isso pode ser resolvido se você for um fat fire e usar uma taxa de retirada de apenas 3% ao longo dos 10 primeiros anos. Acho mais seguro declarar fire com 360 x despesas mensais, mesmo adiando um pouco essa data.

Ja sou fire e posso garantir que vc assim dorme mais tranquilo.

Esperei para declarar fire somente quando cheguei ao fat fire. Isso me deu mais tranquilidade e posso utilizar uma tsr de 3%. Com relação aos ativos na carteira, adoto uma posição variável de acordo com o ciclo econômico. Neste momento, por exemplo, estou comprando ações já que a taxa de juros está no pico no Brasil. Quando ela se aproximar do juro neutro eu compro mais renda fixa.

Por isso só entrarei em FIRE no momento que planejo SE a quantia em Tesouro (Selic ou IPCA+ com juros semestrais) que eu estabelecer (por exemplo, 60% do patrimônio) conseguir cobrir meu padrão de vida fixo mais um pouco de lazer (pq a gente não quer só comida, quer diversão e arte hehehe) e reserva de emergência

Os 40% restantes, por exemplo, em renda variável, fica para lazer e compra de bens de consumo extras… se o mercado entrar em bull, gasta-se mais, se entrar em bear, gasta-se menos, mas o padrão de vida que me dou por satisfeito tá garantido pela renda fixa sempre crescente… chegar nisso pode demorar mais pq tem que acumular mais? provavelmente, por isso que enquanto tenho renda ativa (trabalho) e posso fazer bons aportes, o meu risco é alto (quase totalmente em renda variável), pq no meu caso, ou eu consigo o FIRE ou não faz diferença o patrimônio que eu tiver na chegada da aposentadoria “normal” (65 anos e aumentando), a vida já vai ter passado (também não pretendo deixar nada de herança, meus herdeiros, se tiver, que lutem hehehe)

Eu acho que o mais interferir na instabilidade dos primeiros anos FIRE não é questão financeira e matemática, mas sim a mudança de vida e seus efietos práticos diários na rotina e no emocional.

Alguém já pensou nisso ou mesmo sentiu isso?

Há inclusive uma resenha de um livro que fala sobre o assunto no blog do André.

https://viagemlenta.com/antevendo-sua-aposentadoria-antecipada/

Além de buscar guardar um valor a mais do que o planejado inicialmente pra trazer um conforto. É mto interessante também ir aprendendo coisas ao longo da vida que possam ser utilizadas como renda extra, por mais que o plano seja parar totalmente, nós teremos tempo disponível, e pequenos trabalhos esporádicos que podem até ser simples de fazer podem trazer dinheiro novo e permitir mais tranquilidade.

Eu acho que essa é uma grande segurança, não será um emprego formal, não rende dinheiro todo mês, mas tudo que pingar pode ser usado para as contas daquele mês deixando a mente mais tranquila quanto a qq eventualidade em relação ao patrimônio.