Atualização do estudo de caso do Aprendiz FIRE de 2019

Em setembro de 2019 realizamos o estudo de caso do Aprendiz FIRE - Antes de prosseguir, recomendo ler o primeiro post deste estudo de caso clicando aqui. Hoje ele escreve para nos contar como foram os últimos 4 anos de sua jornada FIRE e nos perguntar algumas questões extras. Vamos ao email:

Bom dia AA40, tudo bem?

Basicamente a vida continua a mesma. Trabalhamos eu e a esposa nas mesmas companhias, mantendo como principal objetivo custear a faculdade de medicina do nosso filho, caso seja necessário, e ter uma aposentadoria tranquila e bem vivida.

No meu caso, no período da pandemia do Covid trabalhei muito mais, o que aumentou as receitas, e gastamos muito menos, pelos motivos que todos já sabemos. Entendo que essa combinação proporcionou o crescimento do nosso patrimônio, como você pode ver abaixo, já em um comparativo com os valores de 2019:

2019 2024 Dif. % Tesouro Direto R$ 168.000,00 R$ 60.000,00 -R$ 108.000,00 -64% Tesouro IPCA R$ 45.000,00 R$ 337.900,00 R$ 292.900,00 651% Renda Fixa R$ 150.000,00 R$ 985.700,00 R$ 835.700,00 557% Poupança R$ 58.000,00 R$ 900,00 -R$ 57.100,00 -98% Fundos RV R$ 26.500,00 R$ 22.000,00 -R$ 4.500,00 -17% Fundos RF R$ - R$ 78.100,00 R$ 78.100,00 Ações R$ 14.500,00 R$ 294.500,00 R$ 280.000,00 1931% FII´s R$ 4.500,00 R$ 462.000,00 R$ 457.500,00 10.167% ETF´s USA R$ - R$ 51.800,00 R$ 51.800,00 Fundo Dólar R$ - R$ 19.000,00 R$ 19.000,00 R$ 468.519,00 R$ 2.313.924,00 R$ 1.845.405,00 394% Mais uma vez não consta nos valores acima uma previdência privada em torno de 800k e nosso imóvel próprio e quitado (750k).

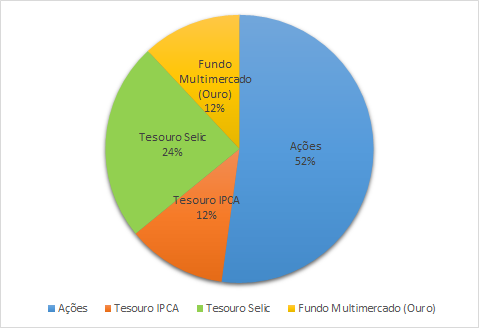

Sobre os investimentos, fiz adequações já observadas como necessárias no primeiro estudo. Porém, ainda dentro do meu perfil conservador: 65% das alocações em RF e 35% em RV, sendo dentro dessa 61% em FII´s e 3% do patrimônio total em ETFs nos EUA. E digo que vivo muito confortável com essa estratégia, tendo consciência que poderia aumentar meus ganhos aumentando o % em RV, mas dormindo bem todas as noites e sem dar muita atenção as volatilidades do mercado.

Posso dizer ainda, como muito bem observado por você no estudo de caso, que não sou frugal. Nossas despesas mensais giram em torno de 11k. Temos um nível de conforto considerável, porém sempre "pesando" em usufruir e aproveitar X economizar e investir.

Caso me retirasse do Trabalho formal agora, esse valor poderia ser imediatamente reduzido de 1,5K, valor gasto com viagens a trabalho por mês. Seria possível fazer mais alguns cortes no orçamento, como por exemplo despesas relacionadas ao segundo carro, considerando que o mesmo seria vendido.

Ainda mantenho a insegurança de me retirar totalmente do mercado, e mesmo que tivesse preparado para isso, penso em manter o atual ritmo de trabalho até uma definição da situação do nosso filho. Pois, caso tenha que pagar a faculdade, pretendo ficar no atual trabalho até ele concluir.

Assim, as novas dúvidas são: considerando que não terei que pagar a faculdade, já é possível me retirar do mercado, ou mesmo mudar de atividade, sendo que essa remunere significativamente menos que a atual? São necessários ajustes na carteira atual para entrar no período FIRE?

Ressaltando que quando conheci o movimento FIRE, incorporei a estratégia de viver dos rendimentos, sem utilizar o principal. No entanto, após ler "Die with zero", meu entendimento mudou e tenho considerado seriamente consumir a maior parte do principal, deixando apenas uma margem de segurança.

Valeu,

Aprendiz

Aprendiz, bem vindo de volta.

No seu primeiro estudo você já possuía uma situação invejável e isso só melhorou. Seus investimentos decolaram e percebemos que incluíste algumas sugestões que demos naquele post, principalmente em se livrar da poupança, começar a investir em moeda forte e que não há nada de errado em sua preferência por renda fixa no Brasil, aliás, eu sigo a mesma linha sua. Uma das coisas que me chama muito a atenção é que com todo o aumento de receita que teve, não aumentaste o seu custo de vida, nem passou a gastar mais. Seus gatos subiram de acordo com a inflação mas nada além disso. Parabéns. É preciso muito esforço e priorizar FIRE para não sucumbir ao lifestyle inflation.

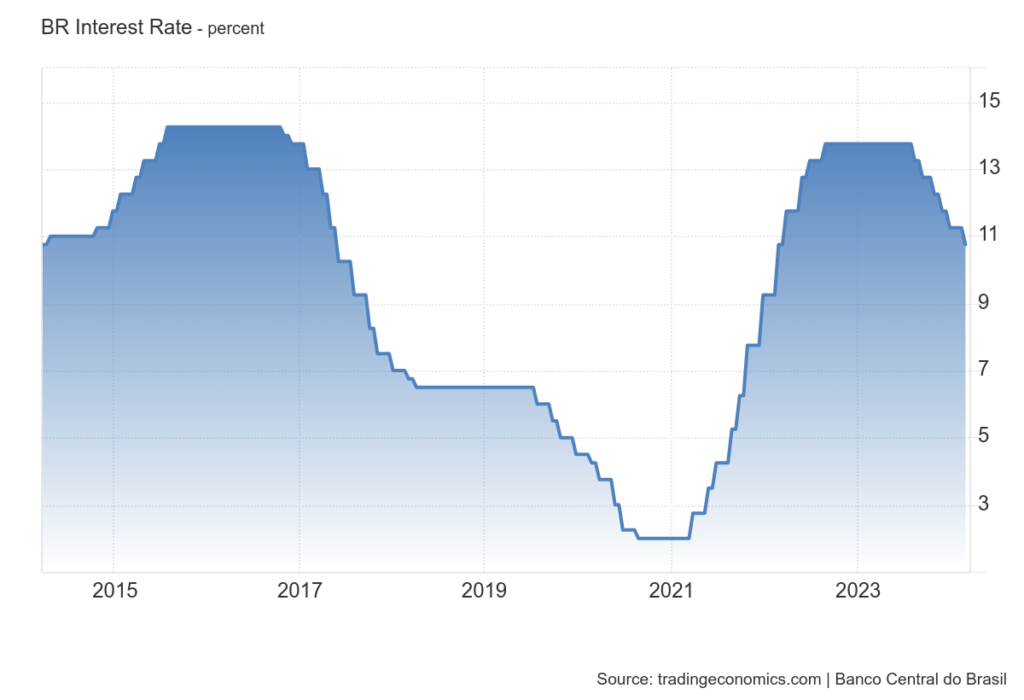

Por falar em renda fixa, quanta diferença entre os juros de hoje e daquela vez hein? Ouvia-se por todo lado que a renda fixa morreu, que o rentismo tinha sido extinguido pelo Paulo Guedes, e muito mais. Veja hoje, apenas um par de anos depois, temos juros de dois dígitos, Títulos do tesouro IPCA + pagando 6% aa reais bruto e muito mais. Não caia na conversa fiada da mídia financeira e dos "gurus" de youtube.

Veja que não estamos dizendo que isto vai ficar assim. Veja o gráfico acima. Os juros no Brasil são cíclicos como em boa parte do mundo. Entendendo isso é possível se posicionar tanto no ciclo quando no "duration" para obter até maiores rendimentos na renda fixa do que na renda variável; mas convenhamos que isto dá trabalho e não é para quem investe no estilo FIRE. Nós FIRE estamos preocupados em investir com o menor trabalho possível, focando em nossas profissões e nossas vidas e não abrir home-broker todos os dias. Muitos gostam, tudo bem, mas não é o princípio da comunidade FIRE.

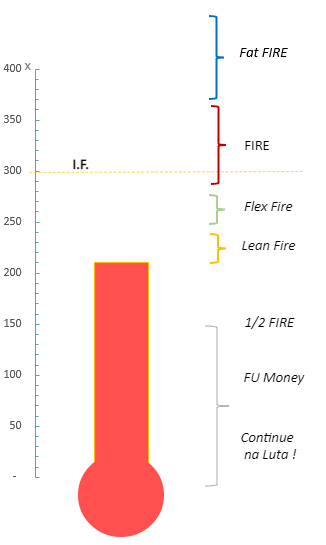

Para fins comparativos, naquela ocasião em 2019, sua TSR corrente estava em torno de 23%aa, ou seja, nada FIRE. No momento, com o excelente progresso obtido em apenas 4 anos, sua TSR corrente hoje é de 5,7%, ou seja, não está longe da meta. Sua taxa de cobertura está em 210. Lembrando que, se você usar nosso termômetro FIRE (clique na figura abaixo e teste o seu), você está beirando Lean FIRE. 300x seu custo mensal é a meta FIRE tradicional.

Como menciona que pode reduzir em 1.5k suas despesas se preciso, e incluindo sua previdência privada (mas não a casa), você tem mais de 3 milhões de reais. Pela regra dos 4%, você consegue tirar 10 mil reais ao mês brutos (lembre-se que imposto de renda é pago com esta renda também).

Quanto a sua pergunta "considerando que não terei que pagar a faculdade, já é possível me retirar do mercado, ou mesmo mudar de atividade, sendo que essa remunere significativamente menos que a atual? São necessários ajustes na carteira atual para entrar no período FIRE?" eu diria que sim, já é possível, caso não precise pagar a faculdade do seu filho; aliás, existe uma máximos nos EUA acerta disso - seu filho sempre conseguirá pegar um financiamento estudantil para pagar a faculdade mas você nunca conseguirá pegar um para se aposentar - Mudar de profissão, pegar mais leve, fazer algo que gosta mesmo que não pague muito é totalmente possível e encorajado neste momento. Além disso, lembre-se que qualquer adiamento no início dos saques só vai deixar seu plano FIRE mais sólido ou mesmo te catapultar para um Fat FIRE sem muito esforço extra.

Quanto a ajustes na carteira, eu diria que não é necessário por um fator que você mencionou. Dormir bem a noite. Para mim este é o teste definitivo para definir se seu nível de risco e conforto com o mesmo estão adequados. Sua alocação em renda fixa está alta e sua alocação em renda variável/FIIs aumentou muito desde o estudo original. Neste período tivemos um teste grande para eles que foi a pandemia e se você conseguiu dormir bem a noite mesmo com todo aquele pânico, acho que sua alocação está adequada, com um porém; sua renda e aportes aumentaram muito no período de trevas da pandemia; se não tivesse isto, você teria conseguido dormir mesmo assim? Fica a pergunta para reflexão - só você pode responder isso.

Quanto ao livro Die with Zero, entendo bem seu sentimento. Foi o mesmo que tive ao ler o livro, porém existe alguns contrapontos a serem feitos ao mesmo e que o Big ERN fez brilhantemente neste post. Matemática e sentimentos nem sempre falam a mesma língua e tem os mesmos resultados. É preciso cuidado e um melhor approach é Safety First segundo o Big ERN..

Enfim Aprendiz, só tenho a parabenizar pelo progresso, por nos ouvir, por adotar uma relação saudável com o dinheiro e por viver confortavelmente com um plano FIRE sólido. Continue no caminho que está muito próximo da linha de chegada. Basta saber o que você fará após declarar FIRE, afinal temos que ter um plano não só financeiro mas de vida para não nos frustrarmos com a vida FIRE. FIRE não é algo milagroso que ao chegar neste número tudo será um mar de rosas; muito pelo contrário, os problemas continuarão a existir, só mudar de contexto e passam a ser menos relacionados a finanças e mais a propósito de vida.

Abcs

AA40

PS: Quer seu estudo de caso? Preencha este formulário com sua história e números

AA40,

Mas uma vez muito obrigado pela excelente análise. Esteja certo que não apenas o estudo de caso original, mas o conteúdo compartilhado por você aqui no blog, foram fundamentais no caminho que estou trilhando na busca do FIRE.

Valeu,

Aprendiz

Legal Aprendiz. Fico feliz em ajudar e esperamos que estejamos todos no caminho certo. Abraços AA40

Parabéns! em apenas 5 anos você quadruplicou seus investimentos.

Fala Sirsandals,

O aumento do patrimônio foi basicamente fruto dos aportes e reinvestimento de 100% dos rendimentos, não tenho o conhecimento de alguns investidores de transformar 10k em 1 milhão….kkkkk. O que posso afirmar é que vale a pena aportar com disciplina e ter paciência.

Valeu,

Aprendiz

Teve um excelente crescimento, os aportes devem ser gordos! Parabéns 🙂

Eu também tento levar uma vida confortável, mas longe de gastar 11k por mês, nem ganho tanto kkk consigo levar uma vida muito confortável gastando entre 3 e 5k, e muitas vezes penso que gasto demais.

Sucesso pra todos nós! Abraços

Legal Milionário. Eu também acho alto mas depende muito de onde vc vive no Brasil. 11k/mes é mais ou menos o padrão em cidades como SP, Brasília, RJ (dependendo do bairro), Vitória, etc. Já para cidades médias é mais em torno de 5 a 7 e interior até uns 5k para um casal com um filho com um aluguel moderado, segundo uma matéria que li há alguns meses, que não consigo achar no momento para linkar.

Abcs,

AA40

Fala Bilionário,

Realmente os aportes foram bem consistentes ao longo desse período. Outro ponto, que considero relevante, é não ter “perdido” dinheiro mantendo meu perfil conservador. Sobre os custos mensais, tem alguns ajustes que podem ser realizados…começando a trabalhar nisso.

Valeu,

Aprendiz

Sem dúvida essa foi uma evolução espetacular, bem pouco aplicável pra maioria esmagadora das pessoas (acho que até na própria blogosfera de finanças).

Parabéns pela disciplina, essa IF ai com certeza está próxima.

https://engenheirotardio.blogspot.com/

Concordo que seja pouco aplicável ou replicável pelo público em geral, mas mesmo assim é prova que com foco e esforço é sim possível priorizar FIRE. É preciso querer acima de tudo, pq é muito mais fácil sucumbir e inflar o estilo de vida. Veja que ele manteve os custos praticamente estáveis (considerando a inflação) então isto por sí já é uma lição.

Abcs Eng.

AA40

Bem por aí AA40. Não ficamos deslumbrados com a possibilidade de obter bens materiais (passivos), ou realizar várias viagens, ou mudar “bons” hábitos (como comer fora com baixa frequência), continuamos vivendo como já vivíamos. Destaco também, como relatei no email, que o período da pandemia restringiu ainda mais os gastos.

Valeu,

Aprendiz

Olá AA40 e Aprendiz, boa tarde

Obrigado AA40 por mais uma elucidativa postagem e parabéns Aprendiz pelo patrimônio e perseverança na caminhada da sua jornada.

Também compartilho da sua opinião sobre o extremo de alguns pontos do Die With Zero. Já encontrei postagens na comunidade FIRE e também simulei alguns casos em que a diferença de ter um patrimônio perpetuo e “zera-lo” causa pouca diferença na taxa de retirada.

Continue trazendo mais casos como esses para a comunidade.

Abraços,

Valeu VAR. Realmente, a PPR e a SWR não são tão diferentes, principalmente para prazos mais longos. Acho que morrer com zero é muito arriscado pq não se te a mínima ideia se vc vai morrer com 60, 80, 90, etc…e é muito tempo essa diferença para planejar adequadamente para isso!

Abcs

AA40

AA parabéns por mais um belo post. Não encontrei no seu blog ainda estudo sobre os títulos renda mais do Tesouro Direto. Deixo como sugestão, haja vista falta deste conteúdo em vários blogs.

Obrigado Anon. Pois é, estou devendo isto mas é por que eu ainda não consegui parar para ler sobre os mesmos. Está na lista a afazeres.

Abcs

AA40

Amigo… que baita evolução! Espero um dia conseguir evoluir nessa magnitude!!!

Comecei meu blog sobre investimentos e independência financeira, quem quiser saber mais sobre a minha história me acompanhe aqui!

https://ocanaldariqueza.blogspot.com/