Uma simulação Monte Carlo para o IBOV

A poucos dias recebemos a seguinte pergunta:

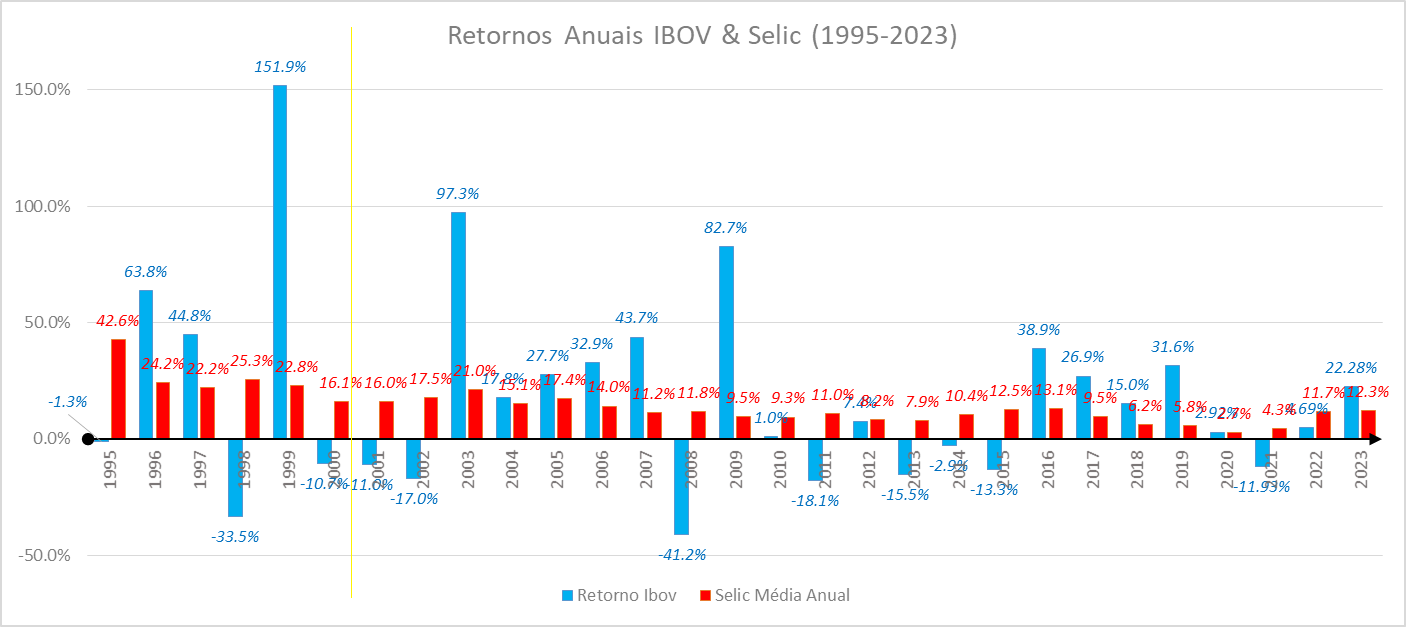

Poderiam fazer uma analise tirando os primeiros 5 anos de Plano Real (2000 em diante), taxa de juros de 40% a 20% aa dificilmente voltarão a ser realidade, só para ter uma ideia de quanto isso impacta na TSR.

André

Como vocês sabem e como falamos todo ano em nosso estudo da TSR, o estudo original de William Bengen que deu origem ao que conhecemos hoje como TSR ou a famosa regra de bolso dos 4%, se baseou em retornos mistos de renda variável e renda fixa para períodos de aposentadoria de 30 anos nos EUA, porém o mercado americano é muito mais antigo que o brasileiro. A NYSE abriu em 1872 e o índice Dow Jones foi criado em 1896. Eles tem vários períodos de 30 anos para escolher. Por exemplo 1896 até 1926, depois 1897-1927, e assim por diante. São muitos intervalos de dados possíveis além de permutações internas e possibilidade de aleatorizar os intervalos.

Como sabemos, no Brasil o plano real e a estabilização econômica trazida por ele tem menos de 30 anos ainda, só podemos ter uma TSR oficial calculada na metade de 2024/início de 2025, quando teremos nosso primeiro período de 30 anos completo.- mas será apenas um período. Muito pouco para termos um número confiável e é por isso que eu não me basearia neste único número que logo teremos para meu planejamento FIRE no Brasil.

Mas existe alguma outra análise que possamos fazer quando temos poucos dados?

Apesar de nada substituir dados reais, existe o que é chamado de simulações de Monte Carlo.

As simulações de Monte Carlo oferecem uma ferramenta poderosa para avaliar a viabilidade de seus planos, mesmo com dados limitados.

O que são Simulações de Monte Carlo?

As simulações de Monte Carlo são um método probabilístico para estimar o resultado de eventos incertos. No contexto da aposentadoria antecipada, elas podem ser usadas para simular diferentes cenários de mercado e calcular a probabilidade de você ter sucesso em alcançar seus objetivos. Como qualquer simulação financeira, o método Monte Carlo utiliza dados históricos de preços como base para uma projeção de dados de preços futuros. Em seguida, rompe o padrão ao introduzir variáveis aleatórias, representadas por números. Finalmente, calcula a média desses números para chegar a uma estimativa do risco de o padrão ser perturbado na vida real - ler mais.

No caso do IBOV, temos apenas um período de dados, mas a simulação de Monte Carlo utiliza cada ano de dados individualmente, montando sequencias de x anos, repetindo números, usando os piores resultados no início, no final, no meio do período, enfim, ele faz praticamente todas as combinações possíveis aleatoriamente e mostra a probabilidade de eu ficar sem dinheiro no final do período, dado um valor para a carteira inicial e um saque anual médio.

O Site do Sir Sandals saiu do ar em 2025, mas não se preocupe, o AA40 fez uma calculadora Monte Carlo para vocês e está no link do menu ou clicando aqui

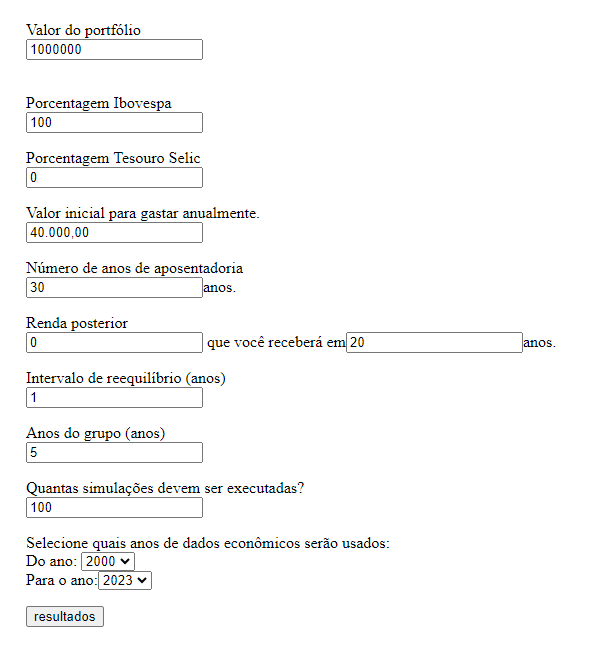

Vamos recorrer a calculadora do Sir. Sandals - um americano que decidiu ser FIRE no Brasil - para quem ainda não o segue, recomendo seguir clicando aqui. Ele elaborou um simulador Monte Carlo para o Brasil onde podemos entrar com uma carteira 100% IBOV, inciando com uma TSR 4%, para os anos de 2000 a 2023 para vermos a probabilidade desta TSR não nos deixar sem dinheiro no final do período de 30 anos (veja que temos menos de 30 anos de dados, mas o simulador Monte Carlo utiliza métodos estatísticos que se baseiam em amostragens aleatórias massivas para obter resultados numéricos; utiliza a aleatoriedade de dados para gerar um resultado para problemas que a priori são determinísticos. -Ler mais sobre a matemática por trás do método )

Fonte: Sir Sandals.

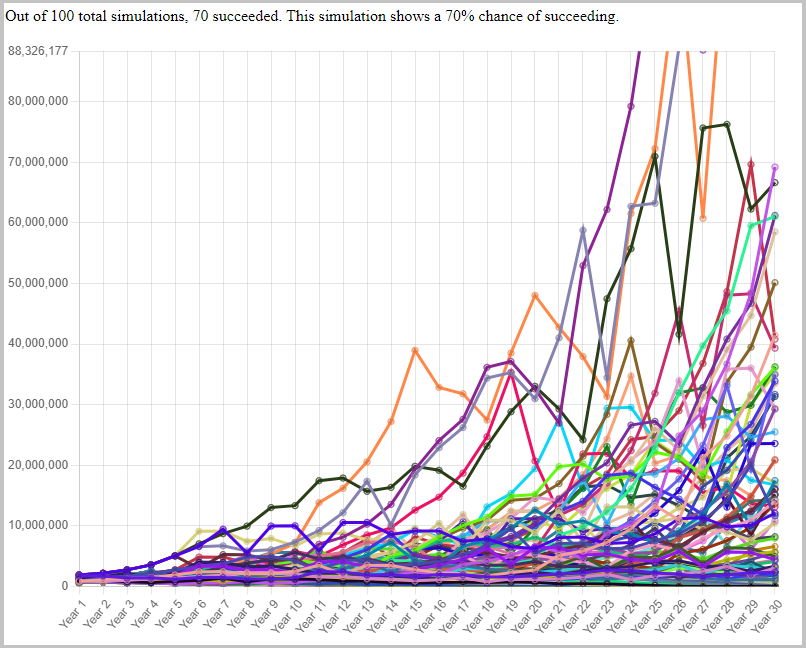

Rodando esta simulação, obtemos o seguinte resultado.

Ou seja, com uma TSR de 4%, usando apenas dados de 2000 a 2023, e uma carteira 100% IBOV, temos que nossa probabilidade de sucesso (não ficar sem dinheiro no final de 30 anos) é de apenas 70% ! Surpreendente não !? Alguns outros resultados supreendentes:

- Com dados de 2000-2023: Uma carteira 100% SELIC, com uma TSR de 4% temos 100% de probabilidade de sucesso;

- Com dados de 2000-2023: Uma carteira 100% SELIC, com uma TSR de 5% temos 95% de probabilidade de sucesso;

- Com dados de 2000-2023: Uma carteira 100% IBOV, com uma TSR de 5% temos 51% de probabilidade de sucesso;

- Com dados de 2000-2023: Uma carteira 50% IBOV 50% Selic, com uma TSR de 4% tem 94% de probabilidade de sucesso;

- Com dados de 2000-2023, mas para 50 anos de aposentadoria antecipada: Uma carteira 50% IBOV 50% Selic, com uma TSR de 4% tem 78% de probabilidade de sucesso;

- Com dados de 2000-2023: Uma carteira 50% IBOV 50% Selic, com uma TSR de 5% tem 89% de probabilidade de sucesso;

- Com dados de 2000-2023: Uma carteira 100% IBOV, com uma TSR de 6% temos 34% de probabilidade de sucesso;

- Com dados de 1995-2023: Uma carteira 100% IBOV, com uma TSR de 4% temos 78% de probabilidade de sucesso;

- Quer testar alguma outra combinação? Clique aqui e veja mais simulações que o SirSandals fez ou use o FIRE-DASH e faça as suas

Concluindo, apesar da falta de dados, as simulações de Monte Carlo ainda podem ser úteis, mas é crucial estar ciente do aumento da incerteza nas projeções de longo prazo. Os resultados servem apenas como um guia para avaliar o perfil de risco geral do seu plano e considerar incorporar estratégias adicionais.

Outra conclusão é que não podemos ficar muito animados com a TSR oficial que teremos em breve, pois temos apenas um período, e condições iguais provavelmente nunca se repetirão, e, pela simulação de Monte Carlo, vemos que uma TSR >=5% pode não ser tão segura no Brasil quanto se pensava inicialmente, principalmente se você tem uma alocação grande em renda variável.

Pronto, agora que você conhece esta ferramenta, faça algumas simulações e comente abaixo as que mais te surpreenderam para podermos comentar sobre elas.

Mesmo excluindo os primeiros anos do plano real ainda assim vemos que o Brasil é o país da renda fixa.

Ai as pessoas baseiam seus investimentos em estudos que tem por base o mercado americano, tomam na tarraqueta e não entendem o porquê.

A melhor alocação para um brasileiro é renda fixa aqui e renda variável no exterior, o melhor de cada lugar.

Abraços

Mendigo, é o que eu digo e os dados sempre mostram, no BR, renda fixa impera. Acho que os que seguem os estudos do mercado americano não acabam se lascando por que nos EUA os retornos de longo prazo são pífios na renda fixa e bons na renda variável então acaba dando praticamente na mesma em termos de retorno total de uma carteira balanceada BR vs US.

Abcs

Olá Mendigo e AA40, excelente colocações, gostaria de destacar essa frase do artigo: “condições iguais provavelmente nunca se repetirão”, essa é uma dura lição que aprendi no tempo que queria ser trader.

Qualquer estudo estatístico do mercado que fizer, quando for colocar em prática a estratégia criada, quase sempre o resultado na prática será pior que no estudo, devido ao simples fato de que o mercado não vai se comportar igual aos dados do seu estudo… tem algumas formas de reduzir essa diferença, testando em diversos períodos diferentes, mas geralmente na prática fica pior.

No momento atual, eu acredito que a RF americana está interessante pra compra, mas aqui SELIC pagando 5% a mais do que lá, acho muito interessante também… enfim, me parece que RF está ficando mais atrativa no mundo todo.

Abraços

Excelentes observações Bilionário. Qualquer estudo realizado é apenas um balizador olhando-se no retrovisor. Condições iguais raramente se repetem e por conseguinte, resultados também não.

A renda fixa no mundo todo está mais atrativa graças a bonança de impressão de dinheiro dos governos durante a pandemia. Agora a conta chegou e quem paga somos nós, que apesar de renda mais alta da RF temos maior inflação, mais impostos e recessão (as duas últimas ainda por virem no final deste ciclo). Abcs AA40

Ipca + 6 and be happy

Se você confiar 100% no governo/economia brasileira, manda ver!

nao me referi ao tesouro

mas ha uma cesta de papeis de emissores muito bons e isenta de imposto que estao pagando ipca + 6 em media. bons emissores, é escolher e ir, ainda com opçao de sair a mercado no meio, enfim, muitas possibilidades. Só acho que Brasil é 80 fixa e 20 variavel e digo mais , quanto maior o patrimonio investido vejo menos razao para arriscar portfolio relevante na renda variavel , se vc pode crescer consistentemente 6 aa acima da inflaçao. O raciocinio de quem tem 2 milhoes deve ser diferente de quem tem 80 milhoes por exemplo. abs .

ah sim, entendi agora e concordo com vc. Abcs

Olá AA40, bom dia

Parabéns pelo artigo que abordou um tema mais profundo de maneira bem clara e de fácil compreensão.

Também fico impressionado, com o desempenho de uma carteira 100% IBOV e demostra de maneira clara, a importância da diversificação e evitar a concentração em ativos tão arriscado no Brasil.

Abraços e tenha uma boa semana.

Valeu VAR. Muitos falam que o IBOV é um índice ruim, o que é verdade de certo ponto; muito concentrado em commodities. Porém, alguém que tenha comprado empresas individuais em 1995 ou 2000 e não tenha perdido um tempão em cima fazendo trades e ajustando muito provavelmente teria performado ainda pior que o índice acima.

Como muitos concluem, investir em renda fixa no Brasil e ações via índice no exterior (EUA especificamente) parece ser o melhor dos dois mundos concluindo somente olhando para os dados.

Abcs

Concordo!

Renda Variável: índices de ações globais.

Renda Fixa Brasil: SELIC e IMAB-5.

Obs: meu fundo de previdência investe em IMAB-5.

Abçs

Parece ser esse mesmo o caminho Anon. Abcs

A conta é bem interessante e enriquece ainda mais o planejamento pro Fire! Valeu por compartilhar.

Sobre os retornos em renda variável, discordo sobre ver o IBOV como a realidade mais aproximada de quem investe em renda variável. É como imaginar Poupança como o resultado mais realista da renda fixa. Nem estou falando em comparar retorno de uma ou 4 acoes como RADL, WEGE não mas sim uma carteira diversificada com 20 açoes com coisa rumino meio. Na própria bastter tem exemplos de estudos onde a diferença de uma carteira razoável supera bastante o ibov e muito mais que Selic.

Alex, mais uma vez eu vejo isso e vou discordar pela centésima vez. Alguém que tenha comprado empresas individuais em 1995 ou 2000 (mesmo que seja 20 delas) e não tenha perdido um tempão em cima fazendo trades, trocando empresas e ajustando alocação ao longo do tempo, coisa que ninguém que trabalha faz ou tem tempo para fazer, tem 99% de chance de ter performado ainda pior que o índice IBOV.

Vou fazer uma análise um dia desses para comprovar o que estou dizendo. Só preciso que vcs escolham a carteira dentre as empresas que tredavam na bovespa em 1995, só não vale escolher só empresas que ainda existem hoje, precisa misturar, afinal escolher agora seria fácil. Bora lá? Listem as empresas ai e a alocação que eu faço o estudo, o que não vai ser muito fácil com os poucos dados disponíveis mas tentaremos. Abcs

Seria excelente ver esse estudo, AA40!

Po, excelente post e muito obrigado pela resposta do meu comentário no post anterior de uma maneira tão aprofundada e técnica. Parabéns pelo trabalho de vocês! Sigo acompanhando aqui!

Por nada André. Estamos ai para isso. Abcs