O IPCA não é o seu IPCA: Por Que Você Precisa do Seu Próprio Índice de Inflação

Muitas vezes, abrimos o jornal e lemos que a inflação oficial (medida pelo IPCA) está em torno de 5%. Contudo, a nossa experiência pessoal pode ser dramaticamente diferente: a conta da escola subiu 20%, o condomínio 30%, e a renda nem de longe acompanhou esses reajustes (a Professora FIRE é quem o diga). Essa discrepância exige que entendamos o que o Índice Nacional de Preços ao Consumidor Amplo (IPCA) mede – e o que ele deixa de medir – e, mais importante, como construir nosso próprio barômetro de inflação pessoal para proteger o poder de compra.

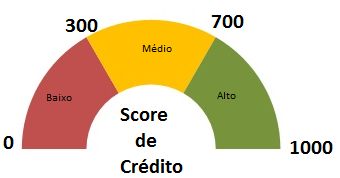

O IPCA é calculado pelo Instituto Brasileiro de Geografia e Estatística (IBGE) e serve como principal referência para as metas de inflação e ajustes contratuais. Ele mede a variação média dos preços de bens e serviços consumidos por famílias com renda de 1 a 40 salários-mínimos, em 13 regiões metropolitanas. O cálculo se baseia na Pesquisa de Orçamentos Familiares (POF), que define uma "cesta" de itens e seus pesos relativos. Por exemplo, alimentação e bebidas podem representar cerca de 20% do total de gastos da família média, enquanto habitação representa 15-16%. Essa estrutura de pesos é fundamental, pois variações em grupos com peso muito pequeno – mesmo que altas, como 30% – terão um impacto modesto no índice geral do IPCA.

É exatamente nesses "pesos" que reside o "gap" entre a inflação oficial e a inflação vivida. Mesmo calculado com rigor, o IPCA pode divergir da sua realidade porque a cesta oficial é uma média. Sua família pode gastar muito mais em educação, serviços ou moradia do que o perfil médio captado pelo IBGE. Custos específicos que impactam você, como certas taxas de manutenção ou condomínio, podem ter um peso quase inexistente no IPCA. Assim, não é raro que o índice do IBGE mostre +5%, enquanto o seu orçamento pessoal está sendo corroído por uma inflação percebida de +12% a +20%. Para quem investe, especialmente em renda fixa, a meta deve ser superar sua inflação pessoal, e não apenas a oficial, para evitar "ganhar em números" e "perder em poder de compra".

Para brincar de "economista amador" e montar sua própria régua, o primeiro passo é listar e identificar os principais grupos de despesas que mais impactam você, como Moradia, Educação, Alimentação e Transporte. Em seguida, atribua pesos relativos, estimando a proporção de cada categoria no seu gasto mensal total (a soma deve ser 100%). O terceiro passo envolve medir a variação de cada categoria, comparando, por exemplo, o gasto deste ano com o gasto do ano anterior (exemplo: Educação subiu +20%).

Complicado né? Não se preocupe, nós do AA40 não íamos deixar você na mão e montamos uma calculadora que vai ajudar você a estimar o seu próprio Índice de Inflação Pessoal. Basta ajustar o percentual de cada grupo abaixo para o percentual que está no seu orçamento (se tiver o realizado percentual por categoria dos últimos 12 meses, será mais real):

Calculadora de Inflação Pessoal

Carregando dados do IPCA - IBGE...

| Grupo | Variação 12 meses (%) | Peso IBGE (%) | Peso pessoal (%) |

|---|

ℹ️ Nota metodológica: Nesta versão simplificada, usamos apenas os 9 grandes grupos do IPCA com pesos normalizados para somarem 100%, e aplicamos um fator de ajuste que garante que a média ponderada desses grupos coincida exatamente com o índice oficial divulgado pelo IBGE; assim, o usuário pode alterar seus próprios pesos para estimar uma inflação pessoal comparável ao índice oficial, preservando as diferenças relativas entre grupos sem precisar lidar com centenas de subitens da cesta completa.

Se o resultado for, digamos, +7% ao ano, essa é a referência crucial para seus investimentos. Se seus ativos renderam apenas 9% bruto e sua inflação pessoal é 7%, você está batendo a inflação em ~2%. Já se está rendendo menos que 7% aa, você está perdendo poder de compra.

Portanto, a meta é clara: seus ativos precisam render além da sua inflação pessoal. Isso pode exigir o ajuste da estratégia de alocação, buscando mais indexados à inflação ou ativos reais que reajustam mais rápido como renda variável e FIIs. O IPCA é uma ferramenta poderosa, mas construir seu índice pessoal é sobrevivência real no mundo da inflação invisível.

Anoto meus gastos desde 2018 e por coincidência esta semana fiz um paralelo entre ele e o ipca para balizar meu plano fire. Em dois anos meus gastos ficaram bem acima do ipca, porém nós outros ficaram bem abaixo. Na média o ipca subiu em torno de 40% e os gastos cerca de 35%.

Legal anon. Isto é exatamente o que temos que fazer. Comparar não só no curto prazo como no médio e longo prazo como você fez. Quando fica abaixo do IPCA aí é só alegria!

Abcs e obrigado por compartilhar seu número.

AA40

Cara, adorei a calculadora, sempre quis saber minha inflação pessoal, mas eu utilizava como parâmetro os gastos de um ano pra outro, mas sempre rolava uma diferenças, porque deixei de gastar um item especifico enquanto em outro eu passei a consumir mais

Enfim são dados apenas para dar um norte, mas gostei bastante.

Abraços

Tema bastante importante para a realidade do Brasil. O problema é que por ser um país de juros / inflação, os ativos de renda variável ficam sufocados. Os FIIs também não protegem perfeitamente contra a inflação invisível do Brasil. Nos últimos 5 anos o IPCA registrou 36,59% enquanto o MXRF11 registrou uma queda de 8,10% na sua cota, o KNRI11 registra 10,60% de queda e o HGLG11 4,92%. Em ações ocorre algo parecido no Brasil, os bancos que teoricamente “protegeriam” da inflação silenciosa não tem uma grande performance, o banco do brasil registrou uma valorização de 22,36% nos últimos 5 anos, e mesmo o Itaú com quase 60% de valorização ficaria para trás com uma “inflação anualizada” de 15%. É bastante complicado gerenciar orçamento no Brasil, até porque nenhum salário aqui é reajustado pela “inflação silenciosa”.

Os FIIS entregam 95% do lucro em forma de rendimento, entao é obvio que sua valorização TEM que levar em consideração isso. O HGLG11 considerando os alugueis pagos rendeu 45.32% nos ultimos 5 anos, 8.34% acima da inflação no período. O MXRF11 63.67% nos ultimos 5 anos, 22% acima da inflação, e o KNRI11 34,59%, 0.34% acima da inflação. Entao sim, os FIIs sao um bom investimento para enfrentar a inflação, mas tem que entender como eles funcionam. Fonte: investidor10.com.br

Você trouxe dados que provam isso. 8,34% e 0,34% acima da inflação em 5 anos não permitem usar a regra dos 4%, repor apenas a inflação não permite ser FIRE, se não tiver o prêmio de pelo menos 4% ao ano fica bastante complicado.

vc disse que esses ativos nao protegem contra a inflação,e eu mostrei que protegem. Mas não foi meu objetivo dizer que ter 100% de FII na carteira é a melhor opção para o FIRE

AA40, cê é fo** demais! Eu vivia caçando uma calculadora dessas, simples de usar e não aquele trambolho do IBGE pra ver minha inflação pessoal. Agora sim, ficou top demais! Valeu mesmo, de coração!

Muito legal a calculadora. Obrigado!

Belo trabalho!

Essa calculadora ajuda bastante, vou até usá-la no meu fechamento anual pra comparar com a conta que eu faço via planilha.

Mas o mais difícil é saber diferenciar os aumentos/diminuições que ocorreram em cada categoria que não foram por variações de preços, mas por mudanças de comportamento. Por exemplo, eu que virei FIREE há poucos meses, vi minhas despesas com alimentação fora de casa e com combustível caírem bastante, pois passei a comer muito mais em casa e não precisar mais me deslocar ao trabalho. Por outro lado, as despesas com supermercado subiram um pouco e a conta de água tbm aumentou.

A dificuldade agora é conseguir separar o que foi “inflação” daquilo que foi mudança de hábitos, para poder chegar ao indicador correto.

Aproveitando a postagem, quando sai o post do segundo ano da TSR BR ?

Adorei a calculadora!!!! Obrigada pela ajuda em entender melhor o IPCA pessoal, seu comentário me ajudou muito e a calculadora também!

Excelente AA40!

São ferramentas como essa que nos ajudam a manter vivo o sonho FIRE de maneira correta

parabéns pela iniciativa, AA40, ficou top a calculadora !

Legal Vaga, confira o fire-dash tbm, estamos adicionando muitas ferramentas e opções novas lá, inclusive um sistema de orçamento. Tudo grátis

Abcs

AA40