Os perigos do Excesso de Conservadorismo no seu Plano FIRE

Quando falamos de Independência Financeira e Aposentadoria Antecipada (FIRE), é natural querer ser prudente. Afinal, ninguém quer correr o risco de ficar sem dinheiro no futuro, ainda mais quando talvez não tenhamos mais energia e/ou saúde para voltar ao mercado de trabalho. Um episódio do Podcast do ChooseFI trouxe a tona esta questão e nos chamou muito a atenção, pois isto ocorre ainda mais no Brasil, onde temos ainda mais incertezas que nos EUA e, portanto, a meta FIRE acaba sendo "ajustada" com ainda mais frequencia. Vamos falar então daquele ponto em que o excesso de conservadorismo deixa de ser prudência e passa a ser auto-sabotagem.

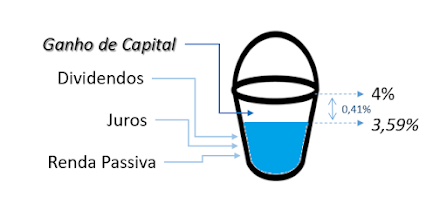

Vamos ver como isso acontece na prática:

Inflar artificialmente suas despesas anuais

Você acompanha seus gastos e sabe que sua família vive confortavelmente com R$ 7.000 por mês — ou R$ 84.000 por ano. Pela regra dos 4%, seu Número FIRE seria:

R$84.000÷0,04=R$2,1 milhões

Mas aí bate aquela voz interna: "E se eu estiver subestimando? Melhor colocar R$ 10 mil por mês, só para garantir."

Novo cálculo:

R$120.000÷0,04=R$3,0 milhões

Resultado: só essa “margem de segurança” fez seu alvo subir R$ 900 mil — o que pode significar vários anos a mais de trabalho.

Reduzir demais a taxa de retirada segura

Agora, além de inflar as despesas, você decide que uma TSR de 4% é arriscada demais e opta por 3%. Com as despesas infladas para R$ 120 mil/ano:

R$120.000÷0,03=R$4,0 milhões

Comparação:

- Cenário inicial: R$ 2,1 milhões

- Cenário “super conservador”: R$ 4,0 milhões

Isso é quase o dobro do patrimônio necessário. E lembre-se: cada milhão extra pode representar anos de vida trocados por trabalho que você talvez não precise fazer.

Se você tiver uma TSR de 3% ou menos, é praticamente certo que você deixará dinheiro para os outros quando morrer. Com uma TSR abaixo de 3%, qualquer investimento serve, até a poupança. Não há por que arriscar nada, por que o risco neste caso não é financeiro, o risco é desperdiçar anos de sua vida trabalhando sem precisar.

Ignorar completamente a Previdência Pública (INSS)

Além de todo o conservadorismo já adicionado acima, outro erro comum é assumir que o benefício do INSS será zero. Muita gente simplesmente assume zero de renda futura do INSS. Mesmo que você não queira depender disso, é irrealista ignorar totalmente — a menos que a lei mude radicalmente, o que dificilmente acontecerá dado que mais de 70% dos brasileiros em idade de aposentadoria tem no INSS a sua única fonte de renda. Você com certeza terá alguma renda vitalícia quando atingir a idade de aposentadoria tradicional se contribuiu um dia para o INSS. Essa renda, mesmo que modesta, reduz o quanto você precisa sacar da sua carteira e, portanto, diminui o patrimônio necessário para o FIRE. Confira no Meu INSS e simulador de aposentadoria para conferir sua projeção e se terá direito.

Quando ignorar o INSS?

Tempo de contribuição insuficiente e sem intenção de completar

Ex.: você tem 8 anos pagos e decide parar de trabalhar/contribuir definitivamente antes de atingir os 20 anos (homens) ou 15 anos (mulheres) obrigatórios. Nesse caso, não haverá aposentadoria — apenas possibilidade de BPC/LOAS se atender aos critérios de baixa renda.

Planejamento de residência permanente no exterior

Se você vai viver em um país sem acordo previdenciário com o Brasil e não pretende manter contribuições, pode não ter acesso ao benefício no futuro.

Renda alta e patrimônio muito acima do necessário

Quando o benefício do INSS representaria uma fração irrelevante da sua renda planejada, a ponto de não impactar o tamanho da carteira ou a estratégia de saque.

Resumo: Ignorar o INSS só faz sentido quando não há direito ao benefício ou quando o impacto dele é irrelevante para o seu plano. Se isto não se aplica, considere o INSS nos seus cálculos.

Conclusão

Ser conservador é saudável, mas empilhar camadas de conservadorismo pode transformar um plano viável em algo inalcançável. O resultado? Anos extras de trabalho que talvez não fossem necessários.

Dicas para evitar o excesso:

- Use números reais dos seus gastos atuais, ajustados pela inflação.

- Escolha uma taxa de retirada baseada em estudos e no seu perfil, mas evite reduções arbitrárias.

- Inclua fontes de renda garantidas (como INSS, pensões, renda de alugueis) de forma realista, mesmo que com desconto conservador.

Excelente Post! A tendência é realmente ser mais conservador, que talvez seja uma forma de fuga quando ainda não se sente totalmente seguro. Acredito que algum tipo de incerteza vai existir, como para quase tudo na vida, não há como ter garantias, não sabemos o que ocorrerá amanhã. Manter-se no plano, realista e acreditando que pode ajustar ao longo do tempo, sem descartar a possibilidade de ocorrer coisas boas no futuro e proporcionar ainda mais segurança.

Gostei do artigo, principalmente quando se fala numa complementação vindo do INSS, sei que a cada dia os pagamentos dos aposentados do INSS fica mais difícil devido ao déficit nas contas públicas e que pra mim é natural não contar com este recurso, mas se vier será legal, todo dinheiro a mais é bem vindo. Agora sobre taxa segura de retirada esse assunto é polêmico e cada pessoa pode assumir valores de taxa de retirada anual que lhe deixe mais tranquilo, também deve-se levar em consideração se a pessoa independente financeiramente quer deixar patrimônio ou gastar totalmente. Mas voltando ao assunto principal do artigo que é ter mais conservadorismo na carteira isso trás mais tranquilidade, mas com certeza como o artigo fala é faca de dois gumes, eu prefiro ficar no meio termo nem muito conservador, mas também não muito arrojado. valeu!

Olá AA40, bom dia

Compartilho da sua abordagem, eu trabalho na área de engenharia e é comum dimensionar um projeto com as cargas esperadas e após algumas etapas inserir alguns coeficientes de segurança. Assim como na área financeira, o risco de majoração excessiva é tornar o projeto com alto custo e até mesmo tecnicamente inviável.

Outra análise interessante é sobre o INSS que é desprezada na nossa caminhada. Mas uma modelagem que fiz algumas vezes foi trazer o “beneficio” da previdência publica para valor presente. apesar de ser menor, eu fiquei surpreso com o valor que foi da ordem de 10% do meu patrimônio considerando apenas um salário mínimo. É um valor que realmente não pode ser desprezado.

Abraços.

Resumindo: viver de renda é difícil para um (píííí) kkkkkkkk. Se n tivermos um patrimônio relevante, vamos viver preocupados até morrer. Conseguir um montante expressivo sendo trabalhador ou empreendedor é para poucos. Como eu queria ser herdeiro!!!

Exatamente o que eu acho Roger. Ter dinheiro é sinônimo de viver preocupado e estressado. Olhe ao seu redor, as pessoas mais felizes sao as que nao tem nada, que trabalham a semana toda e torram no bar na sexta a noite. Isso é viver! Pro inferno essa maldita mentalidade que é preciso trabalhar a vida toda pra no final da vida tentar aproveitar um pouco, quando já nao teremos vontade nem energia pra fazer merda nenhuma.

Que comentário imbecil espero q os anos passem e vc reconsidere esse seu maniqueísmo esdrúxulo

Jorge, essa turma que torra no bar sexta à noite só vive o presente. Daqui a 30 ou 40 anos ,se estiverem vivos, vão se arrepender profundamente de certas condutas.

Aqui neste blog creio que a maioria tem algo em comum: somos preocupados com nossa velhice.

Se fôssemos um país de primeiro mundo, principalmente no quesito honestidade dos políticos, não teríamos gastos com plano de saúde, educação particular etc e teríamos uma vida mais “leve”.

No sistema previdenciário atual, seria plenamente possível todo mundo optar por se aposentar aos 55 anos de idade (que a meu ver é uma boa idade), com uma boa aposentadoria, desde que tivessemos reforma politica (redução de políticos e seus respectivos benefícios, inclusive redução de prefeituras – tem cidade com 10 mil habitantes com prefeito, vice prefeito, 10 secretarias, 300 assessores e 10 vereadores), reforma administrativa da elite do funcionalismo, taxação adequada para quem tem bilhões (Tem bilionário ganhando milhões em dividendos sem pagar sequer um centavo de imposto). Mas isso é utopia.

Muita gente dos 20 aos 45 anos só conseguem torrar com lazer, viagens etc porque os pais ajudam. 90% das pessoas que conheço abaixo dos 45 anos ou vivem com os pais ou moram fora com ajuda dos pais.

As gerações X, Y e Z vão sofrer muito quando os Baby Boomers (os idosos que viveram a época das “vacas gordas”) falecerem e parar de sustentar essa molecada. Até 2035 a vida de muita gente vai mudar (para pior)

aí que está a pegadinha: nao existe um “patrimonio relevante”. Pra quem tem um numero que vc considera MUITO dinheiro, essa pessoa nao sente nem um pouco de segurança com ele, e o valor que daria segurança é sempre MAIS do que se tem.( No entanto quando atingir esse numero vai achar que nao é totalmente seguro…) O medo de perder é maior quanto maior for o patrimonio. Por isso é tudo 100%psicológico. Pode ter cereza: quem nao refletir muito sobre essa questao vai continuar trabalhando até os 65 anos ou mais, até nao aguentar mais, principalmente se nao achar o trabalho insuportavel

Felizmente da morte ninguem escapa. Sempre foi o ultimate equalizer, do mais rico ao mais pobre, todos iremos para o mesmo buraco.

Li e só depois vi ser a mesma pessoa. Roger você é burro mesmo. Pode ser usado de exemplo. Parabéns

Anon, por favor, manere. Claramente se percebe que o Roger está em depressão e infeliz com sua vida. Eu já estive nessa situação e sei que é bem assim que nos sentimos, mas isso é uma fase Roger, isto passa. Depois dos 45 a 50 anos de idade, as coisas passam a ter um sentido diferente. Provavelmente vc tem de 32 a 40 anos e esta fase é um saco mesmo. Guente firme na luta e depois vc vai agradecer por ter seguido em frente, mesmo quando tudo parece que não tem sentido.

Abcs e conte conosco para desabafar

AA40

Mas um excelente artigo para refletirmos. Realmente desconsiderei o INSS nas minhas simulações. Tenho considerado apenas o rendimento da previdência privada, a qual vou poder usufruir em dois anos devido as regras da companhia, e entao poderei decretar que sou Fire com tranquilidade.

Muito interessante.

Eu confesso que sempre penso no INSS como um bônus, que se vier será ótimo.

E como é louco isso né, pois a gente que investe pro futuro tende a pensar assim, até pq a gente estuda e sabe das dificuldades do governo, ao msm tempo a maioria esmagadora da população conta apenas com essa renda no futuro, eu ficaria desesperado se não tivesse patrimônio e dependesse apenas da aposentadoria do governo.

O que eu imagino que possa acontecer é receber um valor menor, tipo menos que um salário mínimo.. mas pra gente que constrói outras rendas não será um grande problema e devemos sim contar que virá algum valor por mês, o alívio e pensar que não será isso nossa renda principal.

Como diz um amigo meu, vou virar Andarilho. Não ter que se preocupar em poupar, em trabalhar como um condenado para o futuro. Contar 100% com o INSS pq quem não contribuiu recebe igual o BPC, além do bolsa familia.

Está chegando o momento em que é melhor não ter dinheiro guardado e viver tranquilo que o governo te ampara.

É a nova ordem mundial em prática, a RBU: A Renda Básica Universal é uma proposta de política pública que prevê o pagamento de um valor fixo, regular e incondicional para todas as pessoas de uma determinada população, independentemente de emprego, renda ou patrimônio

Isso. Continue gastando tudo e principalmente fazendo empréstimos. Quanto mais pessoas assim melhor. É sinal que minha vida Fire continuará as mil maravilhas. Se tem uma coisa que não faço é tentar mudar a mentalidade de ninguém. Nem de parentes.

Ótima analise!

Eu acompanho vários blogs de FIRE(a maioria através de suas indicações), e verdade seja dita vários deles abandonaram a ideia do FIRE, ainda que não tenham coragem de verbalizar isso pra si mesmo.

E muitos utilizam como argumento a ideia de que estão buscando segurança.

Eu sei que é difícil arriscar a ideia do FIRE, mas inviabilizar um plano super longo e que deu certo também não me parece a melhor saída. Espero que quando chegar a minha vez eu tenha coragem de puxar a tomada e partir pra vida de aposentado.

Quanto ao INSS eu confesso que sou extremamente conservador e não o considero, acho que o governo terá que mantê-lo de alguma forma, mas com premissas cada vez mais austeras, como valor inferior ao mínimo(confesso que essa ideia acho absurda demais), idade mais avançada, maior tempo de contribuição e etc.

Abraços

entendo que o próprio patrimônio acumulado serve como margem de segurança para que o fire não fique sem dinheiro no futuro. a situação de gastos maiores do que o planejado provavelmente ocorrerá mais pro fim da vida, portanto a pessoa pode ir queimando o montante acumulado sem muitos riscos de passar necessidade, já que não haverá mais muito tempo mesmo.

“ah, mas quero deixar alguma coisa pros meus filhos”. na minha opinião o maior patrimônio a se deixar para os filhos é o investimento na formação deles durante o crescimento, para que tenham subsídios para conquistar o próprio patrimônio durante a vida.

Concordo 100% com você Marc. Mas existem pessoas que nunca estarão confortável o bastante para dizer que já possuem o suficiente. Sempre estão tentando achar um medo para “hediar”. Ai chega o final da vida e veem que não fizeram nem a metade do que gostariam de ter feito, e então será tarde demais.

Outro excelente post, e sim, nós 40+ ainda adoramos um blog tradicional…

Creio que a situação de cada pessoa é única, e o FIRE deve ser personalizado e se ajustar à suas necessidades e características.

Eu por exemplo, ao decretar o FIRE, usarei uma TRS de no mínimo 6%, já que historicamente meus investimentos vêm consistentemente apresentando 1-1,5% líquidos mês já descontado a inflação.

Não contarei com INSS, mas contarei com herança (ainda que modesta).

Atualmente estaria enquadrado em LEAN, que não atende meu perfil, então sigo mais um pouco e me declaro FIRE ao atingir um montante que atenda minhas demandas, utilizando uma TRS maior, e na pior das hipóteses caso o montante acumulado caia muito ao longo do tempo, (o que faria de tudo para não deixar acontecer como por exemplo controlando a TRS), utilizaria já na “velhice” a herança para complementar o montante.

Creio que deva haver um equilíbrio individual, entre ficar vivendo muito tempo abaixo do padrão do que poderia ter perseguindo um FIRE distante, e gastar excessivamente ao ponto de nunca atingi-lo e trabalhar ad infinitum .

“então sigo mais um pouco e me declaro FIRE ao atingir um montante que atenda minhas demandas”. Ai está, e vai conseguir parar quando atingir o montante? A maioria não para por medo ou fantasia. Este é o detalhe

olha, o medo é real rs

Eu estou com um pezinho no meu numero FIRE (98%) e consigo ver agora por que tantas pessoas tem a sindrome do “mais um ano”. E isso que eu nao pretendo parar 100% de trabalhar. Mas mesmo assim, é extremamente dificil abrir mao da sua principal fonte de renda ativa. É um verdadeiro “salto de fé”

Muito bom! Eu, com meu medo constante a perder o pouco dinheiro que tenho, peco de conservadora. O problema é o que você fala: ai o céu o limite (literalmente, hahaha) para deixar de trabalhar pois nunca é suficiente. Eu estou focando em duas coisas: comprar um lugar onde morar que seja meu pois em 15 anos já estou em idade de me aposentar (idade mesmo) e ter um dinheirinho extra ao INSS que com certeza será a mínima. Mas ai eu começo: e se acontecer isto? E se acontecer o outro? Não seria melhor guardar/economizar/juntar/investir por mais tempo? E a resposta é realmente não. Senão, nunca vou viver. Um abraço!

Exato. A verdade é que a gente vive num equilíbrio meio torto entre segurança e liberdade. Devemos focar no que realmente importa, proteção mínima, sem deixar de viver. Saber o quanto é suficiente e não mover este marco é uma das maiores virtudes da pessoa FIRE.

Se a inflação galopar a renda fixa não protege. Como se defender?

Tatão, não tem muito para onde correr. IPCA+ protege até certo ponto e acho que neste caso é o menos pior dos investimentos. Mas

Renda fixa indexada à inflação + pequena dose de ações/FIIs”: equilíbrio entre segurança e proteção real. Se inflação disparar, IPCA+ protege uma boa parte; ações/FIIs podem ganhar no médio prazo. Mas investir é correr riscos, risco zero=ganho zero.

Papéis de boas empresas

hahaha não deixa o AA40 ler isso. Ele tem uma raiva quando falam em “boas empresas”. Ele explicou por que em um post que não lembro mais qual.

Atualmente (2025), meu custo mensal seria em torno de R$4.500,00 (comida, suplemento, academia, condomínio/iptu, moto (gasolina, licenciamento, ipva, manutenção), luz, tv, internet, telefone.

Digo “seria” pois ainda moro com minha mãe e calculei caso que eu morasse sozinho.

Este mês, cheguei à marca de R$300.000,00 investidos, o que tem me retornado cerca de R$3.000,00 mensais. Era para eu estar melhor, mas tomei decisões erradas na vida e agora estou corrigindo.

Ou seja, para o ano de 2026, vou conseguir renda passiva de aproximadamente R$36.000,00. Considerando que consigo na maioria dos meses investir R$2.500,00, posso chegar, ao final de 2026, a uns R$370.000,00, o que me traria um retorno médio de R$3.500,00 (a selic vai cair) a a partir de 2027.

Estou com quase 40 anos e acho que entre os 45 e 50 anos de idade consigo renda passiva que cubra todos os meus gastos, vivendo de forma um pouco modesta.

A meu ver, a renda variável já precificou demais os juros baixos e o resultado das eleições (o mercado aposta em vitória da direita). Vou esperar por uma correção para aportar lá. Bolsa barata, atualmente, é para vendedor de curso e iludido.

Enquanto isso, caso não caia, estou pensando em um Tesouro Pre Fixado 2025 com juros semestrais, o que me garante mais de 0,9% ao mês por 10 anos.

Lembrando que com 370 mil a sua renda passiva segura é de apenas aprox 1200 reais (usando a regra dos 4%). Vc nao pode usar os 3500 reais pq isso nao se sustenta. Entao para 4500 reais mensais vc precisa de 1.125.000 reais

É isso minimalista, como o anon falou, tente se ater a regra dos 4%, pelo menos dos 10 primeiros anos vivendo de renda, só para evitar o risco de retornos negativos sequenciais. Ou se investir pesado no TD IPCA+, poderia usar até uns 5,5% no momento.

Abcs AA40

Minhas despesas são 100 mil por mês , como viajamos muito , gasto mais uns 700 mil ano .

Ou seja 145 mil por mês , como em janeiro a projeção é 102 milhões em renda fixa sendo 90 aqui e 10 nos eua , acho q já poderia estar aposentado . Mas , meu trabalho apesar de estressante ainda me dá uns 2,5 milhões ao ano de lucro, logo vou parar aos 50 que completo no meio de 2027 apenas e é isso o plano ! Se Deus quiser né . Abs

Aham, com 100 milhões vc estaria aqui lendo posts e comentários em blogs FIRE…eu tbm, a noite eu combato o crime de máscara e capa e de dia trabalho na 25 de março.

PQ MENTIRIA ? NÃO SABEM SE QUER QUEM EU SOU, ACOMPANHO ESSE BLOG HA MUITOS ANOS, ACOMPANHAVA O VIVER DE RENDA DESDE QDO ELE ERA LISO, O COREY, O VDC O FRUGAL , MAS TIRANDO O VR TODOS DESISTIRAM, TB O SRIF360.

Legal Anon, fico feliz por ter chegado lá. Você não é o Viver de Renda não? O patrimonio dele em 30 e poucos milhões quando ele parou de escrever, projetado até hoje, estaria perto desse seu valor ai.

Se for você cara, adoraria fazer uma entrevista anonima com vc para atualizar a galera de como está sendo sua vida FIRE. Topa? Se é vc ou se ele ler isso, manda um email para [email protected]

Abcs

AA40

Super interessado na proposta do AA40 abaixo!

Também da velha guarda, mas ainda no processo de aportes.

Não seria muito fora da realidade para alguém que trabalha nos EUA. Hoje com 11 anos a menos faço praticamente um pouco mais da metade do que o Anon, com a renda da casa próxima do salário dele.

Estou a duas promoções de fazer o que ele faz, mas espero estar aposentado antes disso.

Anon

Sim. Sendo pessimista, consigo juntar, entre renda passiva e salario , mais de 5k por mês. Ou seja, 60 mil por ano (sem considerar inflação).

Em dez anos, são 600k. Fora que tenho uma herança aproximada de uns 500 mil para receber ( entre imóveis, poupança etc)

Minimalista, pelo seu nickname, vc é FIRE. Precisa de pouco para viver e gosta do minimalismo, não precisa ser pessimista, pode ir viver a vida meu caro, faça os projetos pessoais que tem em mente e não fique preso ao trabalho se não gostar.

Abcs

AA40

Vou compartilhar aqui minha perspectiva sobre o assunto:

O meu salário atual é razoável (próximo de 14k líquidos ao mês), mas conseguiria viver com uns 10k por mês, que é o patamar que já consegui atingir em investimentos seguindo a regra dos 4%.

Ou seja, em princípio, já poderia me tornar FIRE. Ocorre que, hoje estando no emprego, somando salário + investimentos, consigo ter uma renda de 24k ao mês. Se eu parasse de trabalhar, só poderia contar com os 4% dos meus investimentos (ou seja, 10k).

A diferença entre uma renda de 24k versus 10k ao mês aqui no Brasil é brutal. Com 10k você consegue cobrir o básico para viver de maneira simples, sem muito folga. Já os 24k te permitem usufruir de alguns luxos e ter uma folga para qualquer eventualidade.

Então, a jornada FIRE é interessante, adoro a sensação de saber que hoje poderia viver sem trabalhar, mas eu não abriria mão do incremento na renda mensal que o emprego proporciona.

Felizmente, embora preferisse não trabalhar, o meu emprego é tranquilo. Se fosse algo árduo e estressante, talvez minha visão fosse diferente.

A maioria das pessoas que já tem o suficiente para parar de trabalhar não param justamente pq é mais pratico/fácil/natural continuar trabalhando. É contra-intuitivo acreditar que é mais vantajoso parar. O mais dificil nao é acumular bastante dinheiro, e sim QUERER parar de receber um salario todo mês

É verdade. Num recente episódio do ChooseFI eles falaram exatamente sobre isso. Mas a conclusão foi, dentre as milhares de coisas que vc pode estar fazendo com seu limitado tempo na terra, trabalhar para os outros é a sua escolha? É isso mesmo? Não há nada melhor a fazer com o seu tempo?

Concordo totalmente com vc AA40, mas fiz essa reflexão pq eu tenho visto muita gente falando isso em fóruns, videos sobre FIRE no youtube etc… A pessoa fala que já teria o dinheiro (ou está próximo) para se declarar FIRE, mas vai continuar trabalhando pq ganha bem e o trabalho nao é extenuante. É muita gente que fala isso. Acho que sao muitos fatores envolvidos (necessidade do trabalho pra sentir um propósito na vida, necessidade da estrutura/rotina que o trabalho da, vida social no trabalho etc), mas acredito que a dopamina e a sensação de segurança imbatível que um contra-cheque (ainda mais do serviço publico) dá – é o principal, e tenho a impressao que muitas pessoas vao parar de trabalhar só na idade de aposentadoria tradicional, independente se tem 250x, 300x ou mais das despesas em patrimonio.

Entendo bem esse cenário. Aqui chamamos de gonden handcuffs (algemas douradas).

Minha idéia é aposentar com $3M ou $4M USD aos 42 ou 43 anos.

Mas fiz umas projeções conservadoras de patrimônio desconsiderando aumento de renda e de custo de vida (promoções, novos empregos, mais filhos e etc.).

Se eu continuasse até os 50 anos, eu teria $8M USD ou 40M BRL. Se fosse até os 65, seriam fucking $40M USD ou 250M BRL, o que dariam $1.6M USD por ano com 4% TSR.

Enfim, mas já coloquei na minha cabeça que não preciso que mais que $3.5M.

Não sou o VR não AA .

Nada do que juntei veio de bitcoin , recentemente comecei a comprar bitcoin para variar as coisas que tenho e tomar risco em dólar para quem sabe ele repetir o crescimento em 5 a 10 anos . Ainda estou só com 350 mil mas quero ir comprando até 1 milhão .

Ah legal Anon.

Mão Fechada, no caso de abrir mão de um emprego no serviço público, que você havia citado, é uma decisão ainda mais difícil realmente.

Primeiro, você acaba abrindo mão de algo que costuma ser concorrido. Não há possibilidade de voltar atrás. E em muitos casos você está numa certa idade que seria muito mais difícil passar em outro concurso.

Segundo, você abre mão do plano de carreira, com todos os aumentos recebidos ao longo de vários anos de serviço.

Terceiro, acaba abrindo mão da aposentadoria no cargo público, que costuma ser melhor que a do INSS.

Então, é realmente uma decisão extremamente difícil de tomar.