Simulação TSR no Brasil (Parte 2): investindo apenas em Poupança

Caros leitores,

Estamos elaborando uma série de artigos pioneiros sobre a Taxa Segura de Retirada de 4% aplicada ao Brasil. Como sabem, a TSR 4% é base para os planos FIRE de longo prazo. Se você não sabe do que estamos falando, comece por aqui.

Parte 1

Antes de prosseguir a leitura, não deixe de ler a parte 1 desta série de artigos para entender o que estamos fazendo.

No primeiro artigo vimos que a renda fixa claramente se saiu vencedora em relação a quem investiu puramente em renda variável ou ainda um mix de 50% renda variável e 50% renda fixa, em grande parte devido aos altos juros reais pagos logo após o estabelecimento do plano real.

Muitos comentários surgiram com relação ao uso do índice IBOVESPA (lembrando que este tem sim seus dividendos reinvestidos) no estudo, porém como explicamos, a maioria das empresas presentes no índice em 1995 já não estão no índice de hoje, o que se torna muito difícil escolher uma boa carteira de ações como muitos sugeriram; contudo convidamos aos leitores mais experientes a sugerir uma carteira de ações de 23 anos de idade para ser utilizada neste estudo - o atualizaremos com muito prazer. Na verdade estamos buscando uma carteira de ações consensual de 1995 a 2017 para o livro sobre FIRE no Brasil que estamos escrevendo (se quiser colaborar entre em contato por email).

Muitos comentários surgiram com relação ao uso do índice IBOVESPA (lembrando que este tem sim seus dividendos reinvestidos) no estudo, porém como explicamos, a maioria das empresas presentes no índice em 1995 já não estão no índice de hoje, o que se torna muito difícil escolher uma boa carteira de ações como muitos sugeriram; contudo convidamos aos leitores mais experientes a sugerir uma carteira de ações de 23 anos de idade para ser utilizada neste estudo - o atualizaremos com muito prazer. Na verdade estamos buscando uma carteira de ações consensual de 1995 a 2017 para o livro sobre FIRE no Brasil que estamos escrevendo (se quiser colaborar entre em contato por email).

A queridinha dos Brasileiros

Nesta segunda parte do estudo, vamos analisar como ficaria alguém que tenha investido apenas na queridinha da maioria dos brasileiros - estamos falando da caderneta de poupança.

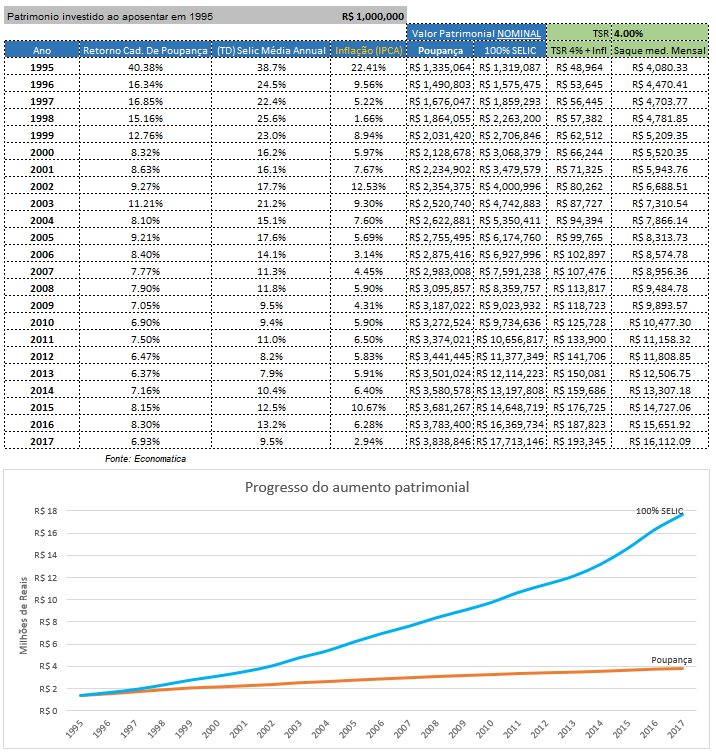

Novamente iniciaremos em 1995, primeiro ano completo de plano real, iniciando com 1 milhão de reais de portfólio, o que, corrigidos pela inflação, seriam hoje equivalentes ao valor presente de R$ 4.836.947,50 e uma TSR de 4% já inclusos o ajuste anual pela inflação (por isso que você vê abaixo um saque inicial de R$ 48,964 e não os 4% de 1M que seriam R$ 40.000).

|

| Fonte: AA40, cópia proibida sem autorização - Clique na imagem para ampliar |

Ao analisar os resultados acima podemos observar a brutal diferença de resultados no patrimônio final e na curva de acumulação do mesmo com o tempo. Ao final destes 23 anos, mesmo com saques de 4%+ inflação, o investidor de um conservador tesouro Selic obteria um patrimônio bruto (antes de descontar impostos e taxas) 4,6 vezes maior que aquele que manteve tudo na caderneta de poupança !

Este é um preço alto pelo comodidade de investir apenas na poupança: Se considerarmos 15% de IR sobre o rendimento do TD Selic que a poupança não tem, assim mesmo mais de 10,3 milhões de reais líquidos foram deixados de ganhar em 23 anos !

Não obstante, a TSR máxima da poupança neste período foi de 6,55%

Por outro lado, considerando apenas a TSR 4% e o principio da sustentabilidade da carteira, podemos afirmar que mesmo quem investiu apenas na poupança obteve rendimentos suficientes para cobrir a taxa de retirada estabelecida de 4% e aumentar o principal nominalmente. Se considerarmos os rendimentos reais apenas, ou seja, descontando a inflação, vemos que o valor final de R$ 3.838.846 não equivale ao 1 milhão inicial corrigidos pelo IPCA de 23 anos, o qual, como mencionamos anteriormente, equivaleria a 4,8 milhões hoje.

Este valor final abaixo do valor corrigido denota que, ao considerarmos os saques da TSR4, há uma erosão do principal investido, mesmo sendo que apenas nos anos de 2002 e 2015 o rendimento real da poupança foi efetivamente negativo .

E você caro leitor, o que achou deste resultado? Comente abaixo e fique ligado na parte 3 da série que virá em breve onde simularemos iniciar a aposentadoria nos anos subsequentes a 1995 e qual o pior ano da história até agora para ter se aposentado !

Disclaimer: Rendimento passado não é garantia de rendimentos futuros.

Olá AA40,

Parabéns pelo estudo. Poupança é só para dinheiro que vai usar em poucos dias.

Abraços.

Para quem sabe investir em outras coisas sim. Lembre-se que para 85% dos brasileiros é o único investimento que conhecem. Abcs

O estudo ficou interessante a diferença é brutal. Parabéns, a meu ver a busca FIRE implica em mudar a cabeça e desenvolver uma inteligência financeira. Não faz sentido saber que existem outras opções que podem acelerar sua busca à IF permanecendo na Poupança por alguma comodidade. Tem que ralar um pouco para ganhar mais. Esse é o desafio. Em tempo, já sou Fire hhhh.

Exatamente Will. Com o mínimo de esforço a diferença é absurda ! Abcs

Olá AA40,

Acesse este o link abaixo que tem uma simulação no site do Bastter com carteira desde 1995 para fazer a simulação com 1M.

A tabela se encontra no início da discussão.

Clique aqui

Abraços.

Nossa, várias penny stocks que nunca entrariam em minha carteira, mas obrigado pelo link e fica para quem quiser aprender mais. Abcs

Então AA40.

O caso em questão apresentado na Bastter não quer mostrar que você deva investir em quaisquer ações sem nenhum critério, na verdade quer mostrar que seria possível, como mostra a carteira, que mesmo com algumas ações ruins no meio de uma carteira poder se chegar a resultados maiores que outros indicadores. Agora imagina se o investidor gerir a sua carteira de modo a tirar as empresas quem tem prejuízo e substituí-las por empresas lucrativas? Provavelmente terá um resultado muito melhor, até mais que a renda fixa, no longo prazo.

O ibov não é um bom indicador, muito menos de longo prazo.

Não estou dizendo que as pessoas devam investir tudo ou quase tudo em ações. Eu particularmente tenho uma porcentagem de 30% em renda variável, alocada a longo prazo.

Diversificar é muito importante, e outro fator é ter confiança no que se está fazendo e não ficar indo atrás de modismos, tipo Bitcoin, hora do tesouro, dolar, hora da bolsa…FII e blá blá blá

Só vai perder dinheiro, a maioria faz isso. É so lembrar o que aconteceu nos últimos 12 meses na blogosfera…Bitcoin, bolsa…desespero

Os bons entendedores entenderão kkk

Concordo Anon que uma boa carteira possa até gerar melhores resultados que o ibov e até talvés que renda Fixa no longuíssimo prazo mas é preciso muito conhecimento e auto controle. Não para qualquer um. Aqui escrevemos para o investidor amador, que mal sabe como comprar um CDB. Não escrevemos para bloggers pois estes sabem muito bem no que investir.

Na verdade diante desses resultados eu mesmo estou revendo meus investimentos. Estou pensando que quem sabe investir em bolsa vai investir na bolsa americana e no Brasil fica só em renda fixa. Ainda não estou 100% auto convencido para falar isso mas é o que estou observando em todas as simulações que estou fazendo para a série. Abcs e obrigado por compartilhar sua opinião. Bons investimentos

Inacreditável que a poupança deu conta do recado, mesmo que o patrimônio tenha perdido valor em relação à inflação! Essa realmente me surpreendeu.

Pois é. A velha poupança ganha do ibov em muitos períodos. Mas contra selic e CDI não tem jeito já que o cálculo dela nunca vai permitir 100%cdi por exemplo, nem perto disso. Abcs

parabéns por seu trabalho,AA40! muito bom!

Valeu IT's me

Excelente Post.

Obrigado

Valeu Kspov

Nunca comentei aqui, mas acompanho já há algum tempo, seus posts são muito bons! Estou achando muito boa essa série!

Puxa muito obrigado pelo comentário Vanessa. Isso nos anima para continuar o trabalho de educação financeira e abrir os olhos das pessoas para a possibilidade FIRE. Abraços

Excelente AA40,

O passado mostra que vale a pena até mesmo poupança, agora vamos ver o futuro, por isso tenho colocado os rendimentos da minha carteira no blog. Ali são os reais rendimentos que venho obtendo ao longos dos anos.

Vamos ver quando bater 10 anos como vai ficar cada classe de investimento como ações, FII, etf, dólar…

Creio que o futuro não será tão abundante como o passado foi, por isso hoje é fundamental investir melhor. No passado até mesmo nos bancos grandes o rendimento era alto suficiente para a TSR 4% funcionar. Estamos acompanhando sua carteira BPM. Abcs

Legal os dois artigos! O resultado da poupança foi até melhor do que pensei. Entretanto, um milhão de reais era dinheiro para caramba em 1995. Um dado relevante é a inflação ter ficado abaixo de 4% em apenas três anos na série histórica. O impacto da inflação é uma das variáveis que eu considero bastante quando vou investir no longo prazo. Acho que quem cresceu nos anos de hiperinflação não consegue apagar isso da memória. É interessante olhar em perspectiva, mas pouco mais de duas décadas ainda é um tempo relativamente curto.

Sim, engana-se quem acha que a inflação no Brasil está controlada e vai ficar assim. Veja a história como vc bem observou.

Ativos atrelados a inflação como IPCA+ é extremamente importante para o longo prazo. Abcs e fique ligado na parte 3-iniciando FIRE em cada ano desde 1995