A qual taxa de juros comprar TD IPCA+ para garantir uma TSR 4%?

Uma pergunta que recebo muito tanto por email quanto em comentários é em relação ao título do Tesouro direto IPCA+, a velha NTN-B. Isto por que ele é um título de renda fixa que "garante" juros reais (acima da inflação, exceto em caso de hiperinflação), e é muito procurado por FIREEs. É um título de renda fixa que garante um rendimento real no longo prazo, algo imprescindível para quem quer manter o poder de compra do seu dinheiro, independentemente do que acontecer com a economia (não vamos entrar na questão risco-país aqui)

Mas a pergunta na verdade é qual a taxa de juros que um título destes deve pagar para que eu garanta uma (Taxa Segura de Retirada) TSR de 4% acima da inflação.

É preciso também salientar que este título possui um componente prefixado, a taxa de juros reais prometida e um componente variável, a inflação do período. Só podemos controlar a primeira, e é no momento da escolha e compra do título.

IPCA + 4% oras ! Não?

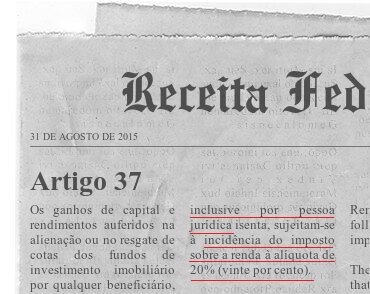

Alguém mais desavisado poderia responder que é só comprar quando estiver pagando IPCA+4%aa, mas não, não é a resposta certa, isto por que existe um componente chamado Imposto de renda (que incide sobre as duas partes do título) nesta equação, além de taxas de administração da B3 e de algumas corretoras que, acreditem, ainda cobram para investir seu dinheiro em um título público. Evite-as!

Então quanto?

Alguma coisa acima de 4% então, certo. Sim ! Mas não existe um número exato pois depende de variáveis como prazo de vencimento do título, inflação média do período, etc.

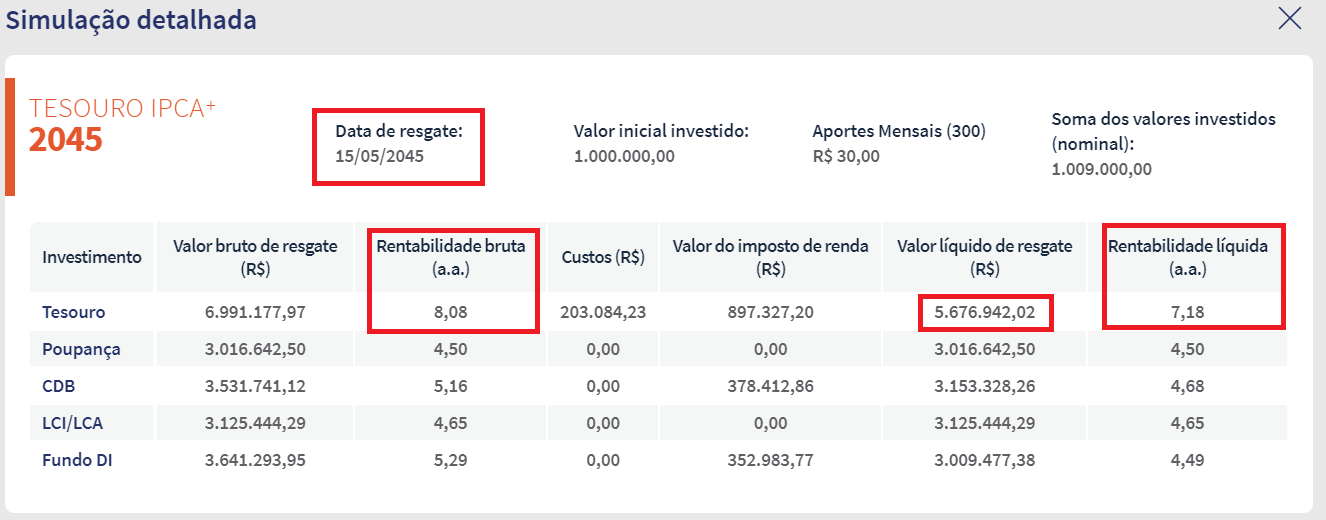

Vamos mostrar como calcular, usando um exemplo real de título TD IPCA+ 2045 que hoje (26/04/2020) paga IPCA+4,72%.

Vamos entrar no simulador do TD

-Aporte inicial de R$ 1 milhão

-Aportes mensais de 30 reais (mínimo requerido pelo simulador).

-Aceitaremos os dados do sistema (Inflação média de 3,23%aa)

Simulando, temos que de um total de aportes de R$ 1.009.000,00, resgataremos líquido R$ 5.676.942,02 em 2045. Isto nos dá uma Rentabilidade líquida (após pagamento de taxas e IR) de 7,18%aa. Clique em ver detalhes para ver as taxas e totais.

|

| Clique para ampliar |

Mas, 7,18%aa de juros nominais garante uma TSR de 4%? Esta é a questão, certo?

Vamos analisar isto calculando o retorno real. Utilizando a inflação IPCA que o sistema utilizou como média (3,23%aa; clique no botão alterar parâmetros para vê-la ou alterá-la), que é baseada nas projeções do Tesouro Nacional para o período.

Você pode utilizar a taxa que quiser para calcular a TSR abaixo, pois este é o componente variável do título e desconhecida até o momento do vencimento, então você precisa estimá-la da melhor forma ou aceitar o valor apresentado.

Não podemos simplesmente diminuir 3,23% de 7,18%, pois estamos falando de taxas compostas aqui. A fórmula correta é:

Ou seja, este título não paga uma TSR de 4% quando aceitamos a inflação estimada pelo sistema.

Para a TSR ser de 4%, a taxa de juros líquida deveria ser de ~7,40%aa, considerando a mesma inflação.

Voltando ao simulador, podemos alterar os parâmetros, além da inflação, a parte prefixada a ser paga também. Para obter uma rentabilidade líquida de 7,40%aa, por tentativa e erro, a parte prefixada do título do exemplo deve ser no mínimo IPCA+4,90%aa.

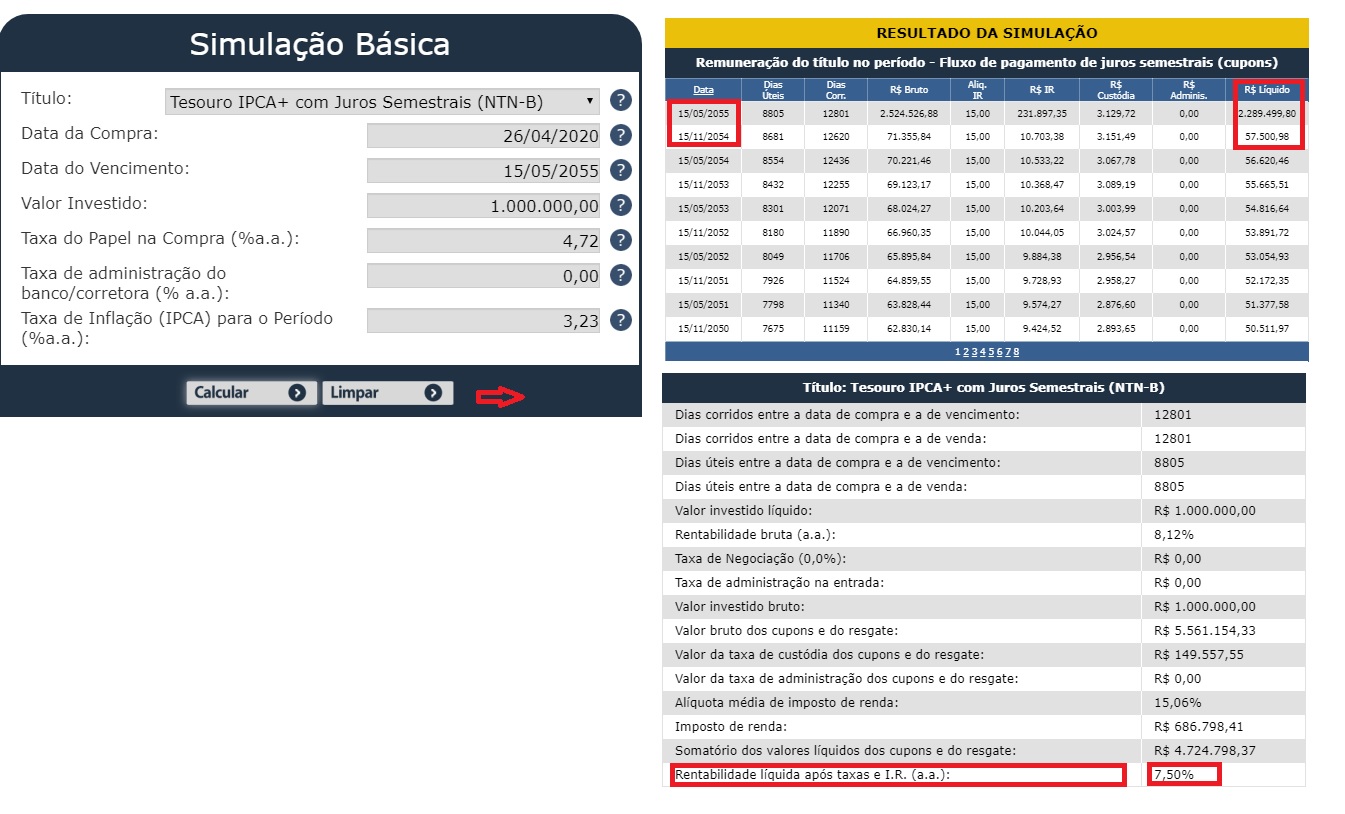

IPCA+ com juros semestrais.

Como houve muitas perguntas acerca do que acontece com os títulos que pagam juros semestrais, utilizamos o simulador antigo (e mais detalhado com fluxo de caixa) do Tesouro Direto para calcular o fluxo de caixa e o valor final de resgate, usando o mesmos juros e IPCA do caso acima para efeito de cálculo, porém para o TD IPCA+ 2055 c/ js. |

| Clique para Ampliar |

Conclusão

É por isso que, de modo geral, para um FIREE, só é aconselhável comprar títulos de inflação do tesouro quando estiverem pagando IPCA+5%aa para "garantir" uma TSR de 4% líquida, após descontar taxas, imposto de renda e claro, a inflação. O ideal considerado pela maioria dos investidores é IPCA + 6%aa brutos para começar a valer a pena.

Infelizmente, no momento (Abril 2020), nenhum dos títulos satisfaz essas condições mas isto muda diariamente. Se você estiver lendo isto no futuro, provavelmente os juros estarão acima ou talvez abaixo disso.

Conforme a turbulência política e econômica do país aumenta e diminui com os ciclos de eleição presidenciais, o risco-país diminui e aumenta da mesma forma (CDS saiu de 92 em fevereiro 2020 para 364 hoje Abril 2020), os juros baixam e sobem junto, como prêmio de risco por uma maior chance de calote da dívida pública, que atualmente está voltando a subir. Não vamos entrar no mérito de quão seguro é investir em títulos do governo brasileiro pois isso é uma longa história que envolve política e discussões intermináveis. Neste post quisemos apenas mostrar como calcular se você obterá teoricamente uma TSR de 4% aplicando nos mesmos.

Alguma dúvida ou problema? Comente abaixo:

Boa sacada. Otimo post. Ai da acho bom o ipca+>4% na fase de acumulacao com vencimentos longos para evitar sucessivas tributacoes nos vencimentos. É a parte segura do meu portifolio. 40% nisso.

Exato, para quem não pretende atingir FIRE até 2045 por exemplo e não precisa de fluxo de caixa, os títulos com vencimentos mais longos estão sempre com juros mais atrativos. Abcs

Invisto mais de 90% do capital em prefixado com juros semestrais. Eu não posso controlar a inflação, só quero saber quanto vou ganhar já na data de compra.

Se a inflação subir pra 20% e tenho títulos que rendem 5% ao ano líquido, só posso seguir comprando mais prefixado pois as taxas irão estar maiores.

Esse fluxo de caixa semestral serve pra comprar novos títulos prefixados semestrais com novas taxas. Se esses rendimentos saíram de um título que pagava 20% ao ano pra um que vai pagar 5%, não importa.

E todo mês aportando neles, com o salário. Tudo garantido no vencimento, além da segurança da rentabilidade.

Sabe, muitos desprezam os prefixados mas eu gosto muito deles e acho que sua estratégia é bem interessante. Eles quase sempre pagam mais do que Selic+Ipca e fazendo uma "escada" de prefixados em diferentes vencimentos pode ser uma boa pedida para renda fixa, além de você saber na hora quanto vai render. Abcs e obrigado por comentar.

Concordo plenamente AA40 e realmente acredito justificar um post (ou posts) a parte!

Realmente na blogosfera/finansfera existe muito desprezo mesmo com tais titulos.

No TD, pela ultima decada, invisto exclusivamente nos prefixados, geralmente com prazo de 10 anos, e faço como voce indica, em escadas de taxas e vencimentos.

Antes da IF, investi apenas nas LTNs, por motivos tributarios, claro.

Porem agora na fase FIRE apenas NTN-Fs. Abs!

Opa. Interessante seu caso, ainda mais se já é FIRE. Toparia dar uma entrevista para o AA40 via email? Pode manter o anonimato mas gostaria muito de expor o assunto com um exemplo real como o seu. Se tiver interesse mande um email pro [email protected]

Abcs

Sua idade.?

A recomendaçao mais importante do popular livro de Robert Kiyosaki – Pai Rico, Pai pobre – é que vc deve colocar todos seus ativos numa pessoa juridica para reduzir a carga tributária e tornar todas suas despesas ordinárias em dedutíveis.

É FF, nos EUA é mais fácil criar um trust e limitar a responsabilidade sobre impostos e principalmente impostos sucessórios, mas no Brasil, parece que só advogados que sabem algo sobre isso e cobram praticamente toda sua carteira para montar algo. Não sei até que ponto vale a pena mas, se alguém souber e quiser adicionar ao tema, é interessante sim. Abcs

Pelo que andei estudando, uma holding patrimonial vale muito a pena para quem tem imoveis e/ou empresas de grande porte, mas para quem tem investimentos como açoes fiis ect. a tributação iria ser maior e nesse caso um fundo fechado seria uma opção mais viavel com patrimonio acima de 10M normalmente.

Falando em tesouro direto, eu não quero comprar imóveis sabe, prefiro ficar na renda fixa nessa parte.

Até quero casar um dia, atualmente tenho 25 anos, solteiro. Mas não quero financiar nada e também não vou vender meus títulos que geram rendimentos pra comprar um imóvel próprio.

Nesse caso, eu teria que viver de aluguel com a futura esposa. O que acha disso?

Eu não vejo motivo pra sair da casa dos pais se não for pra casar. Tenho amigo que mora sozinho, paga 800 de aluguel numa casa de 150 m2, ganhando 1.500. Quase não come.

Anon, isto é algo bem pessoal. Se ainda é solteiro, não vejo nada de errado em morar com os pais desde que ajude nas despesas. É ganha-ganha na minha visão. Quando a viver de aluguel depois de casado, é praticamente consenso na comunidade FIRE que é mais vantajoso do que se endividar para comprar um imóvel ou colocar todas suas economias em uma class de ativo só (imóvel). Há momento certo para isso, mas novamente, escolhas e preferencias pessoais não se discute.

Abcs

Ótimo post, AA!

Uma sugestão de post futuro: abordar este aspecto "Não vamos entrar no mérito de quão seguro é investir em títulos do governo brasileiro no momento." Creio que seja perfeitamente possível falar sobre isso sem politizar a discussão, abordando somente os riscos relacionados à dívida pública e seus impactos no Tesouro, falando sobre os rolos do passado e o histórico do tema. Sei que dá trabalho, mas é apenas uma ideia, já que você mencionou em algum comentário por aí (não lembro se aqui no blog ou em outro) que estava meio sem vontade de postar em meio a este caos. Eu, pelo contrário, acho que é justamente em meio a este caos que a comunidade FIRE tem que mostrar que de fato confia na teoria e nos gráficos de longo prazo.

Abraço!

Macunaíma

Valeu pela sugestão macunaíma, dificil não politizar quando falar disso, não é?

Não é a questão de não confiar na teoria e no estilo de vida FIRE, o problema é que trabalhar de casa está se provando mais "trabalhoso" do que eu esperava. Estou tendo que passar até 12hs dia na frente do computador para atender tudo o que fazia no escritório, então estou sem muito tempo mesmo confinado.

Mas aos poucos eu tiro um tempinho para publicar como foi o caso deste post.

Acho o mix de FIIs com Tesouro IPCA+ com Cupons imbatível para quem quer gerar renda regular e de certa forma se resguardando da inflação.

Sr.IF365

Sr.IF

http://www.srif365.com

Absolutamente 365. Obrigado pela visita. Abcs

Interessantíssimo!

Eu confesso que dei pouca atenção tanto aos prefixados quanto aos IPCA+ até agora na minha carteira (estou no começo), porém sempre tive essa pulga atrás da orelha, tipo: "Como saber se estou comprando bem ou mal um IPCA+??" e você matou a pau!

Obrigado por postar! Abraço!

Legal Físico. Mensagens assim nos animam a continua postando. Mandem-nos estas perguntas que responderemos na forma de posts. Estamos meio sem assunto técnico no momento. Abcs

Acho que qualquer IPCA+ que seja superior a Selic já é boa compra; no caso 4,72 é quase 1% a mais, e vc ainda por cima ganha a inflacao. Sobre escadinha de prefixado nunca ouvi falar. Como seria isso ? Agora só tem 2023, 2026 e 2031, o que é um intervalo muito grande entre os degraus. Se a inflacao sobe sua rentabilidade vai pro brejo.

Verdade Vaga, é uma rentabilidade boa, ainda mais se considerarmos um mundo sem juros como o que vivemos hoje. Ainda assim, para aqueles que querem implementar uma TSR 4%, é preciso comprar um pouquinho acima 4,9 a 5%aa.

A escada de prefixados falaremos mais sobre ela se o anon acima topar a entrevista, mas, sem dar maiores detalhes, vc intercalaria CDBs prefixados com diferentes vencimentos para preencher os gaps e ter uma escada com vencimentos anuais, ai vc sempre tem liquidez para compra na curva de juros mais longa, aproveitando assim as taxas de juros maiores na ponta. Aguarde.

Abcs

IPCA+ 4.72% paga isso antes do IR, ou seja vc paga IR sobre a remuneraçao bruta. O rendimento real é bem menor

Dependendo das condicoes de inflacao e taxa selic do momento, vale mais um LCI/LCA isento de IR

FireFrustado, o post mostra exatamente isso, desconta IR, desconta taxas, calcula a taxa real e tudo mais. Só ler. Abcs

grande gafanhoto, uma dúvida aqui…. se vc comprar o titulo com pagamentos semestrais, como é a sua retirada semestral, não entendo muito essa retirada. ela paga quanto a cada semestre? e paga quanto no final? obrigado.

heheh Mineiro, os títulos com pagamento semestrais funcionam da mesma forma, o único porém é que, como eles distribuem parte dos juros, o Imposto de Renda incide sobre isto e de forma regrassiva, ou seja, no inicio vc vai pagar 22.5% de IR, o que vai baixar o rendimento nominal do mesmo, além é claro desta parte não render juros em todo o período né.

Mas esse é bom para quem precisa de grana para viver de renda né. O pagamento dos juros não é feito na mesma data para todos os títulos. É possível fazer uma combinação de investimento entre os títulos disponíveis, de forma que os juros sejam pagos em um período mais curto (3 em 3 meses).

No final, logicamente, o valor retornado é ajustado para baixo considerando os valores já antecipados todo semestre pra vc. Use o simulador para entender o fluxo de caixa. Abcs

Obrigado, uma última coisa, se os juros estiverem meio que baixos tipo agora, laaaa´no final quando agente pegar o dinheiro de volta vem o valor seco + a última parcela que agente aplicou e os juros agente já veio recebendo pelo caminho. se agente gastar toda a renda que recebe mansalmente o poder de compra desse dinheiro se for assim cairá muito…é isso que não entendo.

Adicionei sua dúvida no post. Veja quanto receberá todo semestre e quanto receberá de volta no final. Abcs

Fala AA40! Muito bom post, preciso pegar o hábito de fazer esse aportes sementinha, de pouco em pouco a galinha enche o papo, como diria o outro! Sei que preciso aportar, mas tá complicado esse mês por causa do coronga, estou muito receoso e não aportei nada. Um abraço!!!

Verdade Paul, o importante é ser constante mas no meio de uma crise dessas é de se entender se não conseguir aportar.

Acho que em Maio podemos ter ótimas oportunidades na renda variável, mas é apenas um "acho". Abcs

AA40,

Muito bom e didático o seu post.

Iria exatamente te perguntar sobre a segurança do TD nesse momento, mas como você disse no final do post, é uma longa história…

As coisas estavam indo até que que bem, mas com tudo o que está ocorrendo e também com a mudança do FGC para de certa forma dar mais garantias aos grandes bancos, talvez as opções de renda fixa mais seguras e com boa rentabilidade para o pequeno investidor estejam cada vez mais raras…

Um bom final de semana,

Simplicidade e Harmonia

Pois é SH, difícil falar sobre o tema sem entrar em política e a última vez que fiz isto aqui no blog quase fui execrado. Melhor cada um analisar por sí a questão política e nos ateremos aqui a questões mais técnicas. Abcs

Quais mudanças do FGC?