Mitigando dois dos principais riscos de investir em renda variável

Sempre que as pessoas dizem, "o mercado de ações é arriscado" é porque elas, ou alguém que elas conhecem ou ouviram falar, "perderam tudo", ou muito dinheiro no mercado de ações.

Existem 2 maneiras de perder seu dinheiro investindo no mercado de ações:

- Investir em poucas em ações individuais (empresas) que fracassam; e o preço delas cai drasticamente (Cielo, OGX, etc), performando abaixo do mercado.

- Vender suas ações ou ETFs por medo quando o mercado está em forte baixa (2008 ou 2020)

A primeira maneira de perder dinheiro é devido ao risco inerente de investir em ações individuais, enquanto a segunda tem relação unicamente com a psicologia do investidor devido a "baixa tolerância ao risco". E precisamos deixar claro aqui, uma coisa é achar que você tem alta tolerância ao risco quando o mercado está em alta e você nunca experimentou uma queda de >50%, outra coisa totalmente diferente é responder isso quando você atravessa um destes momentos de verdade.

Mitigando o risco 1

Se você acompanha o nosso blog ou a comunidade FIRE, você já sabe qual é a resposta para mitigar o risco #1. Diversificar, certo? Sim, mas mais que isto, para mitigar mesmo o risco de performar abaixo do mercado é investir de forma indexada, via ETFs.

Ai entramos na velha discussão do stock picking x indexing.

[Leia: Por que é tão difícil superar o IBOV no longo prazo?]

No curto prazo com certeza terão profissionais, gurus e mesmo investidores normais que vão bater o índice, seja ele o S&P ou o IBOV, mas quem está na jornada FIRE está olhando para o longo prazo – décadas ! Então podemos dizer que a probabilidade de você e eu, meros investidores amadores (e mesmo profissionais), batermos o índice é:

- No período de 1 ano —- boas chances

- No período de 5 anos —– ficou mais difícil, mas ainda possível com alguma sorte

- No período de 10 anos—- você é bom nisso hein! Muito difícil e dá muito trabalho

- No período de 40 anos—- Buffett? É você? Extremamente improvável !

Raríssimos são os investidores que conseguem bater o mercado por décadas, tanto que estes chegam a se tornar famosos (já ouviu falar em Warren Buffett? Luiz Barsi?). No longo prazo é mais importante não performar abaixo do mercado. Por quê? A resposta é a mesma do por que você quer investir em fundos com as mais baixas taxas de administração ! Custo de oportunidade. Cada ponto percentual que você deixa de ganhar, em 30 anos e com o efeito dos juros compostos em cima, se tornam milhões de reais a menos na sua conta.

Além de tudo o que falamos acima, há uma coisa que poucos se dão conta mas que fazem dos ETFs ferramentas extremamente úteis para, de certa forma, fazer stock picking. A cada 3 meses em média, os índices são rebalanceados, na maioria das vezes pelo valor de mercado dos ativos e alguns indicadores de qualidade. Os índices como o IBOV, S&P500, Russel3000, etc são índices cap-weighted, ou seja, possuem maior percentual investidos nas empresas de maior valor de mercado e geralmente na composição destes índices existe um ponto de corte.

Quando uma empresa começa a declinar e cai abaixo deste ponto de corte, ela é eliminada do índice e dos ETFs que o seguem, portanto, ele é auto-limpante. Pense na General Electric, o último membro original do Dow Jones, foi retirada do índice blue-chip em 2018 e agora nenhuma empresa que estava no índice original ainda está presente hoje em dia.

Da mesma forma uma pequena empresa que cresce e passa a se tornar uma gigante em valor de mercado (pense na Tesla, na Amazon), passa a ser incluído no índice, e consequentemente na sua carteira de forma automática.

Mas existem diferenças entre os índices. Um índice de mercado total e seus ETFs como o VTI /ITOT passam a conter uma Tesla muito antes do S&P500 por exemplo, "colhendo" toda a alta da empresa. O mesmo é válido quando a empresa vai declinando; estes índices totais mantém elas por mais tempo, embora com percentual cada vez menor.

Outro grande mitigador de risco é pensar que um índice nunca irá a zero devido a metodologia acima. Já uma ação individual pode sim levar todo seu dinheiro, então, se você é avesso a risco, já conseguiu ter uma ideia do que é melhor.

Mitigando o risco 2

Quando o crash vier, você precisa ter certeza absoluta de que você está preparado para fazer só uma coisa: NADA!

Veja que dissemos quando, não "Se", pois crashes sempre acontecerão e as vezes serão grandes, e sempre muito dolorosos.

Se você está na fase de Acumulação de patrimônio e está aumentando agressivamente seus investimentos em ações com sua renda do trabalho, uma queda brusca do mercado deve ser vista como uma bênção. Seus reais (ou dólares) compram mais papéis daquele ETF a preços mais baixos.

Se você está no Estágio de Preservação de capital e já vivendo de seus investimentos, sua alocação em títulos de renda fixa serve para suavizar esta jornada. Durante a alta do mercado, conforme sua alocação em renda variável aumentar, você deve reequilibrar esta sua alocação vendendo ETFs (ou ações se você ignorou o #1) a preços altos para aumentar sua porcentagem em renda fixa. Quando as ações despencam, é a hora de fazer o contrário; a renda fixa será o capital para comprar renda variável agora mais baratas, à medida que balanceie sua carteira novamente.

Agora é a hora de garantir que sua alocação de ativos seja tal que você possa tolerar a tempestade que sempre está a espreita no horizonte. Se você esperar até que a tempestade chegue, será tarde demais. Reveja e, se sentir necessidade, ajuste agora enquanto o mar está calmo ainda.

Vender não é uma opção. Se você tem alguma dúvida sobre sua capacidade de fazer isso, não invista! Quem sabe WARM seja para você? Leia.

Ótimo artigo AA40, a cada dia me convenço mais que os ETFs são os melhores ativos para se ter em uma carteira de longo prazo, mas ETFs globais e não os setoriais que concentram. Espero que um dia a boa idéia do investimento indexado de baixo custo para seguir os índices sejam amplamente divulgados e explicados como uma ótima e factível forma de conquista de sonhos de longo prazo. O problema é a imensa ansiedade dos novos investidores que só enxergam e querem a maior rentabilidade possível no curtíssimo prazo e assim ficam sempre girando patrimônio, pagando muitas taxas, enricando corretoras e não criando uma carteira sólida, consistente para alcançar objetivos de longos prazos. Parabéns por você AA40 estar nessa pegada de abrir os olhos dos investidores, instruindo corretamente e nos fazendo pensar. Valeu

Olá Jacy. Muito obrigado pelo seu belíssimo comentário. É exatamente isto, cada dia que passa vivemos em um mundo mais imediatista e mais focado no curto prazo, na gratificação instantânea, nas malditas redes sociais que faz com que 5 minutos sem receber uma notificação pareçam uma eternidade.

As pessoas cada vez menos se dão conta do longo prazo. Pensam que 10 anos é algo que jamais chegará, mas chega e se você não focar no longo prazo, não terá sucesso nem no curto, nem no médio muito menos no longo prazo.

Grande abraço!

Muito bom AA. Quando comecei, bom pela aquela escola que rejeita etf e acabei me agarrando a esse dogma. Mas depois fui conhecendo outras linhas de pensamento e hoje concordo que etf seja melhor mesmo, mas não sei como vou migrar da minha carteira de meia centena de ativos para 4 etf’s. Vai ser difícil né rs

Porém, tenha minhas dúvidas sobre rebalanceamento porque toda vez que você tira da renda fixa, vc necessariamente deixa um pouco em imposto, isso impacta o patrimônio

Mas não fiz as contas ainda.

Acho que vale uma um estudo mais aprofundado sobre isso. Vou pensar sobre esse assunto e se conseguir chegar a uma conclusão, eu faço um post; mas fica aí a ideia se vc ou alguém quiser fazer um estudo, vai ser muito útil para a comunidade.

Abraços

Ps: te mandei um email pelo formulário de contato sobre a dúvida do feed rrs do blog, depois da uma olhada por gentileza.

Olá FP. Falou tudo, muita gente vai pelo dogma, ouviu por ai ou leu nos famosos “Bastters” da vida que ETF não é bom, ai vc fica com isto na mente pra sempre e deixa de estudar ou investir nisso só pq ouviu falar. Mesma coisa está acontecendo com o famoso “Ibov é um índice muito ruim” ai vai fazer stock picking e performa abaixo do IBOV, mas se era tão ruim, pq não consegue superá-lo com facilidade no longo prazo??? Dogmas são péssimos, travam sua mente.

Sim a questão do imposto acontece nas duas pontas, tanto quando vende renda fixa ou renda variável, salvo nos casos que vc fica abaixo dos limites de isenção. A menos que seu dinheiro esteja numa conta aposentadoria (só nos EUA) ai não tem jeito. Mas o bom é que se vc tem dinheiro novo entrando poderá rebalancear com ele por muitos anos, até que os valores superem muito suas entradas de dinheiro, é neste ponto que precisa-se analisar mais a fundo.

Mas considerando só o IR na renda fixa que foi sua pergunta, uma boa alternativa que muitos utilizam é ter parte dela em ativos isentos como LCI/LCA, Deb Incentivadas e usar estes vencimentos para rebalanceamento, evitando o imposto de renda.

Abcs AA40

Bom dia AA40! Espero que você esteja errado, pois há uns 2 anos tenho uma carteira de ações BR e estou apostando na rentabilidade dela acima de IPCA+4% no longo prazo (acima de 10 anos). Até então ela está no negativo…kkk

Sobre os ETFs não vejo grande vantagem em ETF da Bovespa pois o índice na minha visão é muito contaminado por ações ruins e dada a baixa quantidade de ações na B3 essas empresas ruins fazem diferença no crescimento do índice. Nos EUA, por outro lado, ETFs vinculados no SP500 e outros ETFs globais já me parecem excelentes opções (tirando o risco tributário de investir em outro país).

Sobre o WARM, me parece um método bem simplista na forma como calcula valor de saque da carteira, mas como você disse considerando que no Brasil temos produtos IPCA+ pode ser um bom método para brasileiros ultra conservadores. Mas em compensação acredito que deveria ter uma parcela (pelo menos uns 20%) em ativos globais pra proteger o plano do risco Brasil (algo que os americanos não precisam se preocupar). Como esses 20% seriam uma segurança, o valor a ser economizado para o FIRE teria que ser 120% do desejado anteriormente…

Grande abraço!

hahaha, não há errado ou certo, há maior ou menor retorno ! kkk

Eu sempre ouvi muito esta falácia de que o IBOV tá cheio de ações ruins, mas qual índice que não tem ações ruins? Se ouvesse algum índice que conseguisse prever qual empresa é ruim e irá falir seria o mesmo caso de um stock picker que conseguisse escolher só ações vencedoras, o que sabemos não existe.

Acha que o SPX só tem empresas boas? Nele temos Occidental Petroleum, Centurylink, GE, empresas consideradas péssimas hoje em dia. E no índice que eu invisto (Total market) todas elas e muitas outras péssimas empresas estã o nele; mas mesmo assim os índices são extremamente difícieis de serem superados no longo prazo. Então quando me falam que o ibov é cheio de tranqueira, não discordo, mas peço para o sujeito stock picker que chega aqui no meu escritório falando isto: “Me deixa ver se você bateu o IBOV nos últimos 10 anos”; isto geralmente encerra a discussão em 95% dos casos hahaha. Né? Se é tão ruim assim por que você não consegue superá-lo no longo prazo?

Quanto ao WARM, sim, muito simplista mas é este mesmo o propósito, para aquela pessoa que quer passar longe da bolsa, e convenhamos, cada vez tem mais gente com esta mentalidade, ninguém confia no governo e menos em wall street. Este é uma maneira de se isolar disso. No Brasil ainda a renda fixa salva muitos de deixar o dinheiro debaixo do colchão como nos EUA onde é praticamente a mesma coisa bonds e dinheiro debaixo do travesseiro.

Abcs

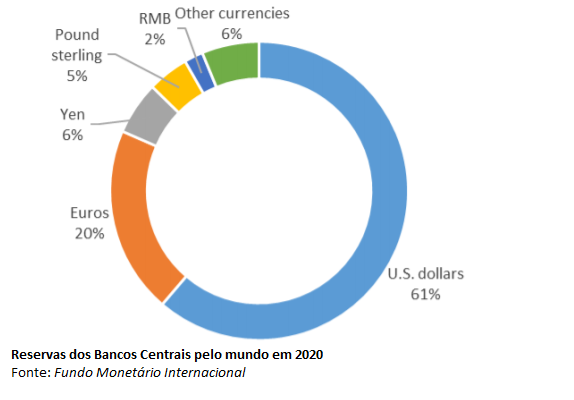

ETF no Brasil não vale a pena, primeiramente, pela parte fiscal, pois não há isenção de R$ 20k/mês na alienação de ETF e segundo pelo fato de não distribuir dividendos.

Investindo ETF fora do Brasil o cenário muda, pois a isenção para alienações até R$ 35k/mês e recebe-se o dividendo na conta da corretora.

Anon, vamos contextualizar.

Pois não há isenção de R$ 20k/mês na alienação de ETF: Se você não pretende vender suas shares por 40 anos, isso não vai mudar em nada. Já provamos aqui (busque o post) que essa isenção daqui 40 anos sem ajuste pela inflação não fará a menor diferença.

E segundo pelo fato de não distribuir dividendos: Outra filosofia antiga e que não se aplica mais para os dias atuais. Dividendos fazia sentido na era de bronze do mercado onde a cada transação se pagava 15 até 20 reais de corretagem então era melhor não vender papeis. Hoje em dia com corretagem zero, se você está na fase FIRE, não tem mais por que ter medo de vender papeis para ter renda e focar em rendimento total. É muito mais eficaz em termos de rendimentos como provado por vários estudos.

Escute ai para entender melhor:

https://www.riskparityradio.com/podcast/episode/765ff327/episode-153-these-are-the-days-of-investing-philosophies-and-books-a-visit-from-sweden-the-golden-ratio-and-portfolio-reviews-as-of-february-18-2022