Ao contrário do que muitos previam para 2020, o mercado de ações está mostrando a todos o que é renda variável em sua mais pura definição – volatilidade.

Motivos a parte, no Brasil, saímos de 118.573 pontos no primeiro pregão do ano para 71.168 pontos no fechamento de 16/3/2020. São cerca de 40% de queda até agora. Algo não tão comum de acontecer no mercado de ações, mas possível, principalmente em um país emergente onde a amplitude da volatilidade é sempre maior. Podemos estar mais perto do fundo do que do topo no Brasil já, mas nunca se sabe.

Você deve estar nervoso e bem incomodado com o dinheiro “perdido” até agora o que é normal, ainda mais por que isto vai contra o esperado no início do ano, o susto e a surpresa é muito maior, ainda mais se adicionarmos a isto a desvalorização gigantesca do real que fechou acima de 5 reais hoje pela primeira vez na história.

Se quem estava comprando nas máximas históricas pensou que um crash como o que vivemos agora nunca chegaria, não deveria investir em renda variável. Se as perdas atuais não te deixam dormir bem a noite, sua alocação de risco está errada.

No exterior não é diferente, embora menor, temos uma desvalorização no ano (YTD) do DJI de 29% e do S&P500 de 26%, todos em bear market. Já começamos ver valuations menos absurdos do que os que tínhamos no início do ano e boas oportunidades aparecendo para o longo prazo. A verdade é que ninguém consegue mensurar com precisão os impactos do vírus na economia; só se sabe que impactará bastante no curto e médio prazo podendo provavelmente lançar os mercados em mais perdas até que tudo se normalize. No longo prazo porém nada muda, o apocalipse não deverá ser desta vez, e, como sempre, quem comprar bons ativos nestes momentos vai comemorar no longo prazo (>10 anos).

[Madfientist e JL Collins comentam o marcado atual e o crash. Desta vez é diferente? Claro que não !!!]

Enquanto isso no Brasil, aquela leva de novatos influenciados pelos gurus de youtube que entraram na falácia da “perda fixa” e do oba oba da bolsa, onde era só comprar e ganhar, estão agora desesperados e talvez já tenham saído do mercado com um belo prejuízo. E será assim até entenderem que renda variável só é lucrativa no longo prazo.

Ao contrário, nós que sempre tivemos e recomendamos parcimônia e manter uma alocação em um nível de risco que permite dormir bem a noite, mesmo em semanas como a última, estamos aproveitando para comprar mais e com belos descontos.

Não estamos assustados? Mentira, estamos sim, estamos com belos prejuízos se abrirmos os home brokers mas sabemos que não realizamos nada ainda, não vendemos, e aqueles que tem ainda capital para alocar, é hora de por o plano em prática.

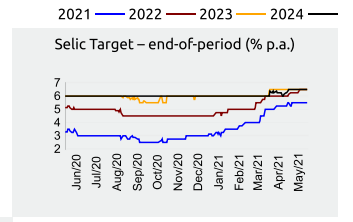

Nos EUA, os títulos do governo (bonds – renda fixa) estão agora com o menor retorno (yield) na história; FED cortou juros a zero e praticamente matou a indústria de renda fixa por lá. Ou seja, hora de rebalancear vendendo parte destes e alocar em renda variável que está em promoção e não há outra alternativa.

O fato é que sabemos que o patrimônio corrente flutuará em razão desta volatilidade toda e a maioria das carteiras estão agora negativas. É chato ver nosso patrimônio diminuir 40%, mas como ainda estamos na fase de acumulação, devemos mais é agradecer a oportunidade de comprar mais barato do que lamentar uma queda momentânea no seu net worth. Como disse o Mr. Money Mustache, um dólar investido hoje vai trabalhar muito mais do que aquele dólar investido em dezembro do ano passado.

A tranquilidade de investir via ETFs

Aqui no AA40 focamos mais em investir passivamente, via ETFs pelos motivos explicados aqui. Isto não significa que não tenho minhas apostas em ações individuais, mas isso representa só 20% do meu patrimônio. 80% está no portfólio core, ou seja, aquela carteira para o longo prazo de ativos e fundos que eu confio em todos os momentos, como exemplo destes poderia citar VTI, ITOT e PIBB11 (e logicamente componentes de renda fixa que não é o tema deste post).

Quando você compra ações individuais de empresas, seu risco aumenta exponencialmente quando comparado a índices. Isto por que uma empresa pode facilmente quebrar em virtude de acontecimentos pontuais como este do vírus. Vejam o caso da Flybe por exemplo que acabou de quebrar. Outras empresas como aéreas e cruzeiros marítimos perderam e estão perdendo milhões e até bilhões com o medo provocado pelo Covid-19.

Uma falência como a da Flybe ou quedas de 100% jamais acontecerão com um índice amplo de mercado como o S&P500, DJI, IBOV, etc. Isto dá uma tranquilidade imensa de aportar neles sem ter o menor medo quando o mercado cai como está fazendo nas últimas semanas.

Se você confia que a economia irá crescer no longo prazo (e por isso por enquanto confio muito mais a retomada do crescimento da economia americana do que na brasileira, sem contar ainda o efeito do câmbio na desvalorização do poder de compra do R$), você deve aproveitar qualquer desconto para comprar mais.

Atualmente, podemos comprar um ETF como o VTI com 26% de desconto em relação ao início do ano! E ainda pode ser pouco e tem mais por vir. O mercado americano estava devendo uma correção há muito tempo, chegou a hora !

Contudo, se você confia na economia brasileira e na sua recuperação plena, poderia comprar agora o ETF PIBB11 com mais de 40% de desconto em relação ao início do ano! Isso não é motivador? Por que você estava considerando comprar na máxima histórica e agora com 40% de desconto está pensando duas vezes? Os fundamentos mudaram no longo prazo? Este é o ponto de vista que deve ter o investidor FIRE de longo prazo, inverter a lógica ! Quando todos estão com medo é a hora de investir e quando todos estão no oba oba como no início do ano é hora de esperar.

Quem está no início ou meio da jornada FIRE não pode ficar olhando para o saldo diário e o quanto “perdeu” com as quedas e ficar paralisado com isto. Não ! Quedas de ativos e fundos de qualidade são a melhor coisa para quem precisa aportar na fase de acumulação. Você precisa agir, planejar e calcular quanto e como comprar e em quais níveis. A seguir vamos falar em como planejar estas compras.

Planejando aportes para aproveitar os descontos

A coisa pode ficar muito pior ainda antes de melhorar e é por isso que você precisa de um plano. Se você não tiver um plano, sentir-se-á perdido e o pânico se instalará. Os investidores sem plano venderão suas ações.

Como falamos acima, agir nos momentos de queda exagerada do mercado é fundamental para comprar mais a preços melhores, principalmente daqueles fundos que são seu portfólio core de renda variável (posições que compõe os pilares do seu plano de investimento)- Em um mundo ideal, bastaria um ETF de RV e um ETF de RF, o famoso Two-Fund Portfolio – ler mais).

Os 4 principais passos a serem tomados não só em momentos assim, mas durante toda a vida de investimentos, é:

- Criar e Manter sua alocação de ativos conforme seu perfil de risco

- Ter sua lista de compras das ações e fundos que quer ter na carteira

- Ter níveis de compra definidos para cada ativo (mais a seguir)

- Comprar devagar. Embora os descontos estejam grandes hoje, eles sempre podem ficar maiores amanhã. Da mesma forma podem continuar subindo por muito tempo, então comprar sempre todo mês também é essencial para evitar market timing. Talvez comprar menos mas continuar comprando.

Mas como, quando e quanto comprar? Eis a principal questão (do ponto #3 acima), que eu mesmo tinha dificuldade de responder. Simplesmente abrir o gráfico e ver que “caiu muito” e comprar “um pouco” não é racional o suficiente. Sempre falamos que devemos remover ao máximo a mente humana e, por consequência, os sentimos ao investir. Isto por que eles só atrapalham e não te deixa tomar decisões racionais na hora certa.

Uma forma de remover um pouco a predisposição da mente humana de agir por impulso é simplesmente elaborar uma planilha onde você estabelece os níveis de compra para aquele fundo core da sua carteira. Chamamos de “pegar a faca caindo de forma inteligente“

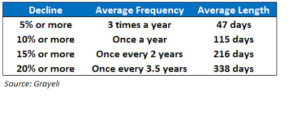

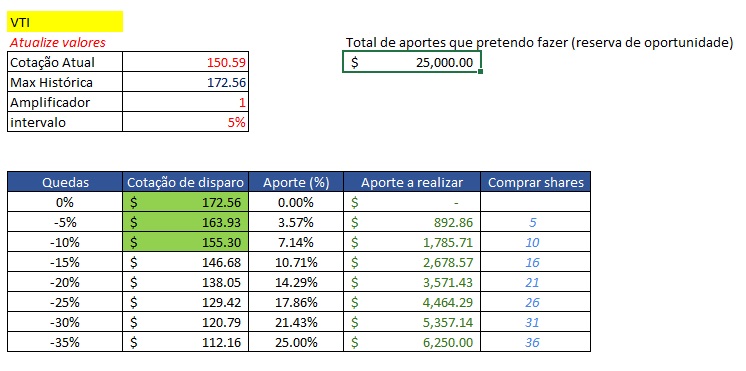

Por exemplo, vamos usar aqui o ETF [VTI – Vanguard Total Stock Market Index] (o famoso VTSAX em ETF que o JLColins tanto recomenda) para fazer um exemplo. Lembrando a todos que isto é market timing e não é recomendado, mas entendemos que muitos, assim como eu, fazemos reserva de oportunidades esperando descontos. O método que utilizo para aportar este dinheiro quando o mercado está em tendência de baixa é simplesmente aportar mais conforme o mercado cai mais, a partir de intervalos fixos de porcentagens de queda.

Por exemplo, quando mercado cair 5%, quero aportar X. Se o mercado continuar caindo e chegar a -10%, quero aportar mais do que os X iniciais, para aproveitar mais o desconto oferecido.

|

| Exemplo usando a planilha de aportes de reserva de oportunidade. Configure alertas no seu HB com a cotação de disparo. |

A planilha acima, que está para download aqui, mostra a cotação máxima histórica do VTI em $172.56. A partir daí, cada queda de 5% de intervalo eu quero aportar x%, aumentando conforme as quedas a partir da máxima histórica forem acontecendo. Posso ainda regular a amplitude desde aporte (1-aportes menores no início, aumentando este número para obter aportes maiores no início da queda). Investe só no Brasil? Altere a planilha para os dados de PIBB11 por exemplo.

Você já pode ter observado que teremos um problema se as quedas não chegarem até os níveis planejados e voltar a subir depois de, suponhamos, 15% de queda. Os maiores aportes nunca seriam feitos. Se isto é um problema para sua estratégia, basta ajustar a planilha para intervalos menores ou resetar os valores da máxima histórica para níveis intermediários como máxima de 52 semanas, máxima mensal, etc.

A planilha não é perfeita, é apenas um método bem simples de remover os sentimentos do ato de investir e ter um plano de aportes. Deixar a matemática e um método decidir quando, como e quando aportar é quase sempre melhor do que utilizar o empirismo e o achismo para tomar decisões de investimento.

Se você não tem um plano, agora, no meio do furacão, não é hora de fazer nada. Feche tudo, não faça nada ! Deixe as coisas se acalmarem e depois revisite suas alocações, tolerância a risco e tenha um plano para o próximo bear market ! Tenha certeza apenas de uma coisa, desta vez não será diferente e quando menos esperar vai estar dizendo “Puxa, deveria ter comprado naquela crise !”.

Para mais comentários em tempo-real nos siga no Twitter (clique em feed)

Gostei da estratégia de aportes crescentes proporcionais às desvalorizações. Obrigado

Legal Leonardo. É a estratégia que estou usando no momento. Quanto mais cair maiores serão os aportes, mas isso só é possível planejando de antemão. Abcs

Muito bom AA40. Devemos ter planos para tudo na vida e não significa que estes planos não podem/devem ser mudados conforme o cenário atual.

Eu mesmo vendi ⅓ das minhas maiores posições nos EUA para recomprar com 30% abaixo do preço que vendi. Caso não voltasse a este preço, eu compraria outro ativo que estive no ponto de entrada conforme minha estratégia.

O mais difícil para quem começa e comprar nas quedas. Abrir o HB e ver -30% de um ativo que você comprou e chegar lá e comprar mais, fica difícil mas é assim que o patrimônio cresce. Basta escolher boas empresas também.

Valeu. O jeito é tirar as emoções da jogada. Programar as compras automaticamente nos níveis planejados e pronto. Nem abrir o HB durante o dia.

Sabe que eu tenho um pé atras com isto de escolher boas empresas por dois motivos, um que não é tão fácil quando parece pois nem tudo são números e há muitas coisas imprevisíveis (vide corona) e a segunda é que uma empresa "boa" hoje amanhã poderá deixar de ser (vide GE) e se vc não ficar acompanhando em cima=, perdendo um bom tempo com isto que poderia estar usando para ganhar mais dinheiro na sua profissão, poderá acabar no prejuizo. Só meus dois cents. Abcs e sigamos firme sem titubear.

Pior q eu fui dormir ontem com essa ideia de como deveria criar um plano de aportes que privilegiasse a queda e acordei com esse seu post aqui, muito bom! No meu caso tenho 50 mil dólares disponíveis em bonds para virarem ETF do SP500 (VOO) e montei uma estratégia que respeita tanto uma possível queda acentuada como também me previne de cair na tentação de alocar tudo de uma só vez achando que bateu o fundo. Depois da queda inicial já converti 7 mil dólares de bonds para o ETF respeitando o máximo que poderia vender sem ter que pagar imposto no Brasil (35 mil reais por mês). A ideia seria fazer um novo aporte respeitando esse mesmo limite no próximo mês, porém para não perder o "bonde" eu decidi que se até lá caísse mais 10% eu aportaria 10 mil dólares. Caindo outros 10% 15 mil dólares e finalmente outros 10% (praticante o apocalipse zumbi) um aporte final de 18 mil. Se não cair tudo isso não ficarei chateado pois será a hora que bateu o fundo e as coisas começarão a subir… se cair esses quase 50% que minha estratégia exige acredito que aproveitei uma boa oportunidade. Mas como vc mencionou o ideal é mesmo criar uma estratégia que faça sentido para vc e que de certa forma de um norte no meio dessa tempestade.

Sr.IF

http://www.srif365.com

Show 365. É exatamente este o objetivo. Já passei muito por isso e como vc fica perdido se não tem um numero e um plano. Vc ficará tentado a esperar o fundo e claro vc nunca vai acertar e perderá o bonde. O jeito é aportando conforme for caindo. Azar se vc aportar e cair mais, paciência, daqui 5 ou 10 anos estará tão acima da máxima histórica que isso será apenas um blip no radar. Abcs

Olá AA40. Primeiramente parabéns pelo post. É bom alguém experiente pra acalmar os ânimos nesse momento.Entendi a idéia de fazer uma reserva de oportunidade para ter aporte "sobrando" para os casos de queda da bolsa, aumentando assim os aportes mensais conforme o percentual de queda em relação ao topo. Mas fiquei com uma dúvida: será que não seria mais vantajoso ir aportando esse valor "a mais" desde sempre? Será que tem algum estudo onde a gente possa ver essa comparação entre aportes recorrentes e guardar reserva de oportunidade na ponta do lápis? Claro que a única forma de fazer um estudo seria considerando ETFs já que ações individuais variam cada uma a sua maneira.

Abraço e bons investimentos!

Ótima pergunta LF. Existem estudos americanos sim e todos mostram que é mais vantajoso estar investido 100% do tempo. Mas temos que considerar outros fatores aqui. O risco de investir perto da maxima histórica é maior e muitos não se sentem confortáveis fazendo isso e por isso ter uma reserva de oportunidade em renda fixa esperando para momentos assim pode ser psicologicamente vantajoso, mesmo que financeiramente possa não ser. Como sempre dizemos, as vezes é melhor dormir bem a noite do que ganhar uns trocados a mais.

Portanto, se vc consegue investir tranquilo mesmo nas maximas históricas e ainda está longe da fase FIRE, é estatisticamente mais vantajoso sim, pelo menos nos EUA.

Abcs

Excelente texto AA40! No meu caso minha estratégia de “início de carreira” FIRE, será manter a reaplicação automática de todos os dividendos recebidos. Já “queimei” o que poderia queimar de reserva de acordo com minha estratégia, agora é manter a cabeça no lugar. Acho importante ressaltar que como você disse temos que ter um PLANO e Estratégia, mas não podemos agir na emoção e cair na falácia do preço médio. Por exemplo sair torrando toda sua reserva só pq está caindo na esperança de “perder menos” com o preço médio. Sigamos nossos planos evitando agir com emoção mas sim com razão!

Abs!

http://www.executivoinvestidor.com

Bem lembrado EI. Fazer preço médio pode ser perigoso, a menos que seja um ETF amplo por exemplo, em que vc tem certeza que no futuro a alta retomará. Cuidado com empresas neste momento pois os impactos da pandemia ainda não são nem mensuráveis e podem ser muito piores do que imaginamos. Já estão falando em 9% de queda no PIB Chines, imagina o que isso significaria. Abcs

Não entendi essa do preço médio. A estrategia de ir aportando conforme os preços vão caindo, obrigatoriamente já está fazendo um preço medio!!!

Kspov o detalhe está em que vc faz preço médio. Na verdade nos meus etfs core eu não olho para o preço mas para fundamentos e % de queda em relação a máxima.

Acho que o EI quiz dizer foinem relação a ações individuais e cenários como fazer preço médio em uma OGX por exemplo. Abcs

Isso mesmo AA40. Kspov, o problema que nesses momentos tem pessoas que entram em desespero e passam a comprar mais e mais para baixar o preço médio, mas sem estratégia. Já vi colegas pegando empréstimo na crise de 2008 para fazer isso e se deu mal pois a recuperação vem, mas é lenta.

Abs!

ah ok entendi.

aquelas empresas mais solidas que pagam bons dividendos. tenho feito isso. comprado mais ações. mas bem de leve, pois não sabemos até que ponto pode cair. mas tenho aproveitado esses descontos.

Petrobras a 11,30….desde 2016 que não vemos isso.

abs e bons investimentos

Chega ser inacreditável pensar em como estava o sentimento de mercado 1 ou 2 meses atrás né?!

Por mais que nós da finansfera tenhamos sido alertados várias vezes indiretamente pelos amigos mais experientes, só vivendo na pele para ter noção mesmo.

Muito bom post, vou me preparar para o próximo "crash" bem melhor. Aprendizados do Corona Vírus… Dá até pra fazer um post sobre isso depois de a poeira baixar kkk.

Abraços!

https://ofisicoinvestidor.blogspot.com/

Realmente inacreditável a surpresa e a velocidade com que o mercado vira mas foi igualzinho em 2008,tlvz não tão rápido. Mas RV é isso por isso não pode se expor demais. Para recuperar perdas de 50% precisa subir 100%.abcs

ETF é melhor que fundos de ações desses gestores ai né.

Nos EUA Etfs e Mutual funds são parecidos mas estrangeiro só pode comprar etfs. No Brasil Etfs são muito melhores que fundos geralmente, há exceções, em termos de taxa de adm. Abcs

AA40,

Vi seu comentário no blog do colega frugal e vim aqui ler seu post. Dei uma tranquilizada, pois realmente acho que faz sentido o que vc disse aqui. O risco que estou exposto no PIBB, mesmo que agora ele esteja caindo muito, é menor que no stock picking.

Ainda tenho stock picking, pois minha estratégia inicial sempre foi stock picking. Eu havia parado de fazer stock picking há cerca de 1 ano e começado a fazer aportes no PIBB11, então meu preço médio é bem ruim, 163 reais (já estou no prejuízo portanto).

Paciência. Segue o baile.

Obrigado pelo post.

Muita paciência. Com um PIBB11 ou Bova11 vc sabe que um dia a economia se recupera, agora com uma empresa, dependendo do setor, ela pode quebrar cara e ai não tem volta. Stock picking é complicado, as coisas mudam tão rápido que o oque é uma boa empresa hoje amanhã pode não ser mais vide Cielo e muitas outras. Abcs

Que o mercado ia ter uma queda já era sabido. Li isso extensivamente no ano passado

os grandes investidores já tinham suas posicoes protegidas. Só acho que o tamanho da queda foi maior que o esperado pq varios fatores se acumularam (expectativa anterior de recessao mundial + dumping no preço do petroleo pra quebrar a concorrencia + coronavirus)

Fico pensando a cabeça de quem perdeu 20k, 30k, 50k, na carteira

Você só perde se vender Raf. O Root of Good já tinha perdido 600 mil dolares até ontem, o Millennial-Revolution mais de 200k, investir em bolsa é isso, só não pode entrar em panico e vender pq ai sim é perda, se não é só patrimônio corrente virtual baixando e subindo….abcs

Ao meu ver eles perderam, e muito pq se sao FIRE dependem do rendimento para sua renda mensal. E antes que alguem pergunte, quem depende de dividendos está prestes a perder igual pq existe sim um impacto na economia real.

Ontem estava assistindo a TV da Bloomberg e o gestor de fundos entrevistado dizia que os tempos mudaram e criticou o sagrado dogma do "buy and hold".

Paulo, acho quenvc tá precisando ler o livro do JL Colins para entender como funciona um plano FIRE. Os casos citados não dependem de Dividendos, embora o MR tenha um yield shield, os outros vem um pouco por ano para pagar despesas mas eles tem reservas em renda fixa para usar nessas horas e rebalancear a carteira. Ninguém coloca tudo na bolsa quando for fire, seria insano.

Vc está assistindo a Bloomberg falar mal de buy and hold. Seria estranho se fosse o contrário. Seria como o Infomoney mandar comprar renda fixa kkkkk. Abcs

quem perdeu foi o pequeno investidor. O grande que já estava "short", nao perdeu (ou ao menos esta perdendo pouco). Triste ver que tanto investidor pequeno entrou na bovespa recentemente só pra financiar o lucro dos profissionais.

Cansamos de alertar para este oba oba. Nosso instagram tá cheio desses alertas, mas não adianta, gente na empolgação não escuta ninguém. É assim que se aprende, sofrendo, infelizmente. Abcs

Só perde se vender. As ações caíram…blz….oportunidade de se tornar mais socio ainda e receber mais dividendos

Além de não agir no impulso/emoção, principalmente nesses momentos difíceis fica clara a importância de ter uma carteira de investimentos balanceada. Até hoje (20/03), minha carteira geral está em quase -10% do início do ano até agora contra os citados -40% do IBOV (hoje a queda do IBOV já está maior do que a data do post), pois a parte em renda fixa está "segurando" uma queda drástica.

Não vendi nada na parte de renda variável. Desde o carnaval, tudo o que está vencendo de renda fixa estou deixando em liquidez diária pra aumentar o caixa. Minha intenção é aumentar a exposição em renda variável quando eu acreditar que o fundo do poço chegou, aproveitando os preços baratos.

É dolorido ver o valor da carteira derreter em tão pouco tempo, ainda mais pra quem estiver mais alocado em renda variável, mas aprenderemos bastante com essa cicatriz. No futuro lembraremos de como foi difícil esse momento e como o superamos, afinal o horizonte é o longo prazo. Sigamos com os aportes!

Show este post. Planejar é tudo mesmo. Difícil mas essencial

Se eu tivesse me planejado melhor acredito que não teria queimado o caixa logo de cara.

Mas vale o aprendizado. Obrigado

Excelente artigo AA40!

Eu sigo uma estratégia parecida apesar de fazer stock picking aqui no Brasil. Eu defini que queria ter 70% ações e 30% RF

Lá em Dezembro quando todos estavam falando que 2020 seria o ano da bolsa, vimos topos históricos e lucros recordes das empresas essa alocação chegou a 75% RV / 25% RF e eu gananciosamente não segui o rebalanceamento e acabei não "vendendo na alta" (mas era difícil ficar fora da festa) e ficou de lição a importância desse rebalanceamento.

Agora com as quedas vem o medo de vender RF (o que ainda também não fiz) e ter que a encarar o medo da recessão e famosa crise econômica mundial.

Quando bater a porcentagem definida vou seguir o plano e confiar no rebalanceamento da carteira, agora com uma classe de ativos a mais, os FII e quando o câmbio der uma sossegada e o patrimônio estiver maior pretendo começar em ativos de moeda forte.

Como bem falado AA40 é criar uma meta e segui-lá e ver como se sente ao longo do tempo.

Vamos continuar pois a caminhada é longa!

Att. https://engenhariadosinvestimentos.blogspot.com/

Ao que me parece, mais que com açoes ou fundos de açoes, o pessoal que apostava na IF tomou um tombo com os fundos imobiliarios que cairam menos mas pesavam mais na carteira de investimento de muita gente. E pior, FIIs vao demorar a voltar mesmo que as bolsas mostrem recuperacao pq o dano na economia real é grande.

Essa crise mais uma vez mostra que é importante gerir seu patrimonio de maneira ativa (comprar/vender) em momentos de crise ou euforia do mercado. Travar uma posicao e acreditar que no longo prazo terá um bom rendimento é um risco altissimo.

EI, primeiramente deixa-me dizer que é assim mesmo. Tenho experiencia desde a crise de 2000 e sempre foi assim. No momento em que ela acontece parece sempre que o mundo vai acabar e desta vez o capitalismo vai acabar, mas pouco tempo depois tudo volta ao normal, a bolsa decola e vc começa a se questionar – por que não comprei quando estava lá em baixo? – por que todos tem medo, é preciso vencer isso, ir na contramão. Deste vez não vai ser diferente não !!!

Firefrustado, quem compra FIIs não compra pelo preço, mas pela renda gerada, tlvz alguns vão parar de pagar por um tempo, mas é por isso que vc não compra um só mas 15 ou 30 deles. Se 10% parar de pagar sua renda cai pouco e vc facilmente se adapta por um tempo.

Discordo totalmente que gerir o patrimonio de maneira ativa é melhor. Não ! Basta apenas vc rebalancear sua carteira quando as coisas sairem da alocação. Quem segue isto teria vendido RV e comprado RF em dezembro, e agora estaria fazendo o contrário comprando mais na baixa da bolsa.

MInha carteira ativa está perdendo quase o dobro da indexada passiva, e ai, comprar/vender é o melhor negócio? Isso só me fez rever minha estratégia e possivelmente migrarei tudo para índices ETF com risco MUITO menor que stock picking !

Obrigado AA40 pelas palavras e faz total sentido. Se tivesse me concentrado em seguir a risca a estratégia deveria ter vendido sim em Dezembro e hoje estaria mais tranquilo e comprando.

FireFrustrado tudo mostra que estamos passando por uma crises sistêmica, apenas o câmbio que salvou algumas carteiras pq praticamente tudo caiu ações, FII, Bitcoin (em dólares), Stock, Reits etc então realmente não tinha pra onde correr como bem disse o AA40 apenas nos resta rebalancear o patrimônio ao longo do tempo aí sim concordaria com você sobre gestão ativa, gestão para manter as classes de ativos em seus respectivos tamanhos na carteira.

Vamos ajustar essas velas e seguir agora conforme as cartadas do Sr. Mercado e ver o que Abril nos espera com essa possibilidade de colapsar os leitos dos hospitais e recessão e tudo mais…

Boa noite, AA40! Primeira vez em seu site e estou lendo tudo que posso. Obrigado por compartilhar seu conhecimento! Vou devorar os posts aqui. Especificamente, fiquei em dúvida nesse seu comentário sobre rebalancear a carteira no exemplo de Dezembro, onde o ideal seria vender as ações e pegar RF, e agora o contrário. Concordo 100%! Mas que tipo de RF você pega que é possível vender e não perder %? Porque se pego um TD 2023, já perco se resgatar agora. Um 2045 nem se fala. Tenho dificuldade em "achar" esse RF líquido a esse ponto. Muito obrigado!

Olá Matheus. Acho a alocação de ativos extremamente importante pois a parte de renda fixa além de segurar as pontas nos crashs ainda provém um fundo de oportunidades para comprar mais renda variável na baixa,bastando simplesmente rebalancear a carteira.

No caso o principal ativo em RF com liquidez praticamente diária e que não perderá valor será o Tesouro Selic. Há também alguns CDBs com liquidez diária e fundos de RF de curto prazo também mas geralmente o TD selic será uma boa opção de curto e médio prazo,mas não coloque toda RF nele, apenas um buffer para rebalanceamento, mas isto é o que eu faria. Abcs

Fala AA40.

Tenho uma dúvida conceitual sobre ETFs brasileiros:

Como eles não pagam dividendos, não são do mercado total e são tributados quando o gestor faz as vendas e quando eu vendo, eles batem a escolha de "boas empresas"?

Tem algum estudo pro mercado brasileiro?

Luis, não conheço nenhum estudo brasileiro. ETFs são coisas muito novas no Brasil mas nos EUA eles existem desde 1975. A escolha de boas empresas que tanto se fala pode muito bem bater os índices no curto e médio prazo, mas no longo prazo muito dificilmente a menos queo gestor seja um Buffett ou alguns poucos excelentes gestores mas como sabemos sao tão raros que ficam famosos.

Os ETFs que falo no Brasil são BOVA11 e PIBB11 que são atrelados a índices, ou seja, gestor nenhum faz trade com as empresas neles, a gestão é passiva e seguem o índice cegamente. Eventualmente o índice sim muda algumas empresas e eles se adequam mas não é toda hora.

Abcs

Aproveitando o gancho do Luis:

1) Algum motivo pra escolher o BOVA11 ao invés do BOVAB11? Se é para o longo prazo, a liquidez não é tão importante assim, correto? E o BOVB11 tem menor taxa de administração…

2) Onde consigo ver quais empresas estão dentro de um ETF? Por exemplo, se eu comprar BOVB11 e PIBB11, e houver muita sobreposição, compensa mais comprar o que for mais barato, não?

3) Como avaliar se aprofundar pra estudar um ETF? Tenho a sensação que eles são o instrumento financeiro que preciso, mas não sei como analisar nada além da taxa de administração. Sabe alguma referencia? Que tal um post… :p

Obrigado por manter o blog atualizado

1)Não, BOVA11 é o mais famoso e antigo, se tem outro que replica o índice com menor taxa e semelhante ou menor spread, melhor.

2) O emissor deve possuir isto na sua página de prospeco, mas se replica o IBOV, o site da B3 tem todas a listagem. Nos EUA tem ferramentas para comparar a sopreposição: https://www.etfrc.com/funds/overlap.php. Já no Brasil nao deve ter ainda.

3) A beleza está nisso, não há fundamentos a analisar a nivel do ETF além da tx admin, spread, índice que segue e quão perto do benchmark ele entrega. Em ptbr tem muito pouco, em ingles tem mais

quem sabe começa com este https://www.merrilledge.com/article/6-things-you-should-know-about-etfs-ose

abcs

ah o livro do JLCollins é outra ótima fonte de leitura do por que usar ETFs e Mutual Funds(nós nao podemos comprar MF só etfs lá fora) https://jlcollinsnh.com/2012/05/12/stocks-part-vi-portfolio-ideas-to-build-and-keep-your-wealth/

eu tambem gostaria de sugerir post bem legal de ETF ..!!!

PEDRO Veja por aqui

http://www.b3.com.br/pt_br/produtos-e-servicos/negociacao/renda-variavel/etf/renda-variavel/etfs-listados/

Muito obrigado a todos.

A comunidade FIRE sempre me surpreende positivamente.

Aqui o capitalismo não é tão selvagem…

Abraços

O plano é essencial!!!

A maioria dos iniciantes sai do mercado neste momento.

Certo dia li uma frase brilhante.

O mercado é uma máquina de transferência de dinheiro, dos mais impacientes para os pacientes.

Eu sigo paciente, com meus aportes consistentes.

Não tinha muita reserva de oportunidade no início desta crise, mas me mantenho focado em meu plano.

Não sou o que podemos considerar um fã de ETF`s, mas seus fundamentos e racional por trás da escolha deles é bem preciso e prudente.

Um abraço!

Stark.

http://www.acumuladorcompulsivo.com

Curti Bastante o Texto!