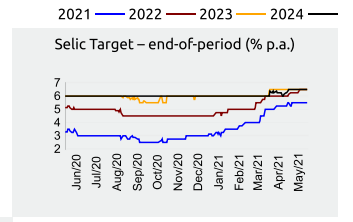

O início do ciclo de alta de juros. Como está a renda fixa e a sua exposição ao risco?

O ciclo de cortes da Selic finalmente chegou ao fim. Muitos diriam que chegou um pouco tarde demais haja visto que a inflação está se mostrando difícil de ser contida.Um novo ciclo de alta de juros no Brasil teve início no dia 17/03/2021. Este novo ciclo fará com que os investidores voltem os olhos novamente para oportunidades na renda fixa, principalmente para o crédito privado em um primeiro momento, pois se beneficiam mais rapidamente com o fluxo de recursos para os fundos dessa categoria (embora penalize parte dos ganhos daqueles já investidos), e em um segundo momento, os títulos públicos indexados ao IPCA.

O relatório Focus do Banco Central já coloca a taxa Selic em 5,75%aa no final de 2021 e 6,5%aa no final de 2022. O relatório coloca também um IPCA de 5,24%aa no final de 2021 e 3,67%aa no final de 2022. Isto quer dizer que em breve teremos novamente juros reais positivos no Brasil.

Contudo, os bancos que se desdobraram durante o corte da Selic para manter atrativos seus CDBs, que chegaram a pagar em média 123,9% do CDI em junho de 2020, tem voltado e os spreads estão hoje na casa dos 105% do CDI para vencimento de 1 ano. Os bancos buscam agora recuperar parte das perdas que tiveram com a queda dos juros, porém ainda que os bancos e financeiras paguem hoje nos CDBs taxas inferiores às encontradas um ano atrás, o patamar de juros vem mudando e a tendência é que os retornos das aplicações indexadas ao CDI aumentem conforme a Selic for subindo.

Sua exposição ao risco acima da média !

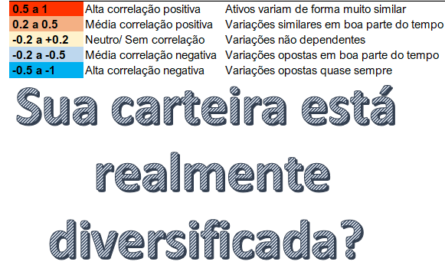

Os economistas são praticamente unânimes em afirmar que, no final de um ciclo de corte de juros, os investidores, principalmente aqueles que voam "solo", estão muito mais expostos ao risco do que a média histórica. Isto por que a grande maioria foi em busca de rendimentos mais pomposos na renda variável, muitas vezes se desatentando para seu balanço de risco. Por isto a importância de ter e seguir um PIP.

Segundo Rogério Machado da JPC Capital, "A renda fixa se tornou o patinho feio do mercado de capital nos últimos anos. Quando você tem algo como bitcoins, Tesla, ações de crescimento explodindo e um bull market interminável mesmo no meio de uma pandemia, fica fácil cair na armadilha de pensar que isto nunca vai acabar".

Com o aumento da Selic, todas as aplicações de renda fixa pós-fixadas, como o Tesouro Selic, o Tesouro IPCA (que rende uma taxa mais a inflação até o vencimento do título) e os CDBs atrelados ao CDI (muito próximo do juro básico) vão elevar o retorno conjuntamente.

No entanto, títulos indexados à Selic ainda pagam pouco e são mais recomendados para a reserva de emergência. Prefixados ainda são arriscados pois os juros podem subir para perto ou, pior ainda, para acima da taxa fixa contratada.

Títulos indexados ao IPCA são as melhores alternativas do Tesouro Direto atualmente para quem deseja investir para realizar um objetivo daqui um determinado período ou então pensa na aposentadoria ou FIRE. É esperado que a inflação ceda um pouco com a alta dos juros, mas ela ainda continua alta. Com estes títulos o investidor se protege da inflação ao mesmo tempo que reduz o risco da carteira que provavelmente esteja muito alto no momento. Hoje temos títulos mais longos pagando IPCA+4,40%aa e este prêmio tende a subir conforme a Selic for subindo e também com a aproximação da, com certeza, conturbada eleição presidencial de 2022.

Em conclusão, é muito provável que o investidor hoje esteja com um nível de risco inconscientemente ou propositalmente mais alto do que o planejado inicialmente ou mesmo do necessário, devido a corrida por maiores retornos durante a queda dos juros.

Justamente por isto, aliado a máxima histórica do índice iBovespa, início da subida dos juros o que é historicamente ruim para a renda variável, preços das commodities também muito altos, expectativa de uma recuperação econômica pós pandemia que pode estar já precificada (até de forma muito otimista) e uma corrida presidencial maluca em que a esquerda pode voltar ao poder (bye bye teto de gastos) é que os investidores precisam rever o nível de risco. Sair da Bolsa? Não, apenas rever as alocações, desalavancar e rebalancear sua carteira diversificada de forma a incorporar o início deste novo ciclo de alta de juros e suas consequências para a sua carteira FIRE.

Parece evidente que haverá evasão da B3 para Renda fixa, haja vista que a nr de pequeno investir na bolsa aumentou 6x desde 2016 (inicio queda selic). Porém, se me parece evidente, certamente é evidente para o mercado. Isso se as previsões realmente se concretizarem.

Felizmente, uma alocação neutra e global torna isso meio indiferente. De qualquer modo, renda variável é longo prazo msm. Daqui 10 anos+ será que vai fazer tanta diferença? Seria interessante ver um estudo de uma Alocação neutra, passiva, em Dolar vs CDI.

Certeiro ao ponto Sisifo. Hoje sim precisamos de uma carteira global e com exposição controlada ao risco pelo momento de euforia nos mercados que vivemos. Poucos leitores acredito passaram por um bear market de verdade, daqueles 5+ anos de queda ou lateralização e não tem noção das implicações que isto causam, ainda mais se vier acompanhado de inflação. Todo cuidado é pouco.

Abcs AA40

Investir em TD é monótono e exige muita disciplina em aportar e carregar o título até o vencimento. Serve para testar os investidores que se dizem B&H.

Ano que vem com as eleições as taxas podem ficar mais atrativas do que estão hoje. Seguirei aportando aos poucos.

Perfeito. É isso mesmo. Aquele que conseguiu se blindar de toda a FOMO das Cryptos, da super exposição a renda variável e as consequencias da pandemia e seguiu fiel com seu plano FIRE, sem mudar muito as coisas por algo momentâneo é realmente um investidor sério de longo prazo. Conseguir isto é muito difícil e não se deixar levar pelas notícias e novidades "empolgantes" em prol da sustentabilidade de seus investimentos no longo prazo mas quem conseguiu está de parabéns. Ano que vem com certeza teremos oportunidades ótimas mas como você bem disse, seguir aportando aos poucos pois ninguém sabe o amanhã.

Abcs AA40

AA40,

Por tudo o que disse, penso que é necessário seguir o que foi planejado.

Aproveitar as oportunidades, mas sem alocar demais em ativos de risco quando o perfil do investidor não é compatível com essa estratégia. Muitas vezes é tentador, porém os riscos de prejuízo também são grandes.

Eu continuo aportando em RV e RF, sempre fazendo o balanceamento que acredito ser adequado para mim.

Abraços,

Simplicidade e Harmonia

Sem dúvidas SH. Não cair na tentação é extremamente difícil e uma coisa que ajuda é não acompanhar o mercado tão de perto.

Abcs AA40

Olá AA40,

Elaborei um PIP e mantenho-me firme nas alocações mensais em CDB/DEB/CRA/TD, considero esses investimentos de menor risco e me proporcionaram uma retirada escalonada num intervalo mínimo de 6 anos.

Abraços,

É isso ai VAR. Bem lembrado. Ter um PIP e segui-lo é o melhor caminho para não cair nas armadilhas dos youtubers e em FOMO. Abcs AA40

Olá, AA40.

Brasil não tem condições de ficar mantendo esses juros baixos como países de primeiro mundo. Para quem é fã de RF a coisa está começando a ficar boa.

Abraços!

Pois é Cowboy. Já suspeitávamos disso mas mesmo assim o fizeram e está ai agora o resultado (inflação).

Como todo FIREE raiz, renda fixa deve ser um dos pilares mestres do plano e com certeza isto vai melhorar no futuro. Ciclos !

Abcs AA40

Bem interessante, agora provavelmente vamos ver uma pequena inversão na procura dos ativos, os youtubers finalmente vão parar de falar de bolsa e vão colocar a cara de espanto dele nos cdb kkkk

Abçs

Ah os youtubers. Eles sempre acham outra coisa para se empolgar e tentar empurrar seus views para cima. Seja cryptos, Tesla, Doge, e ultimamente até NFTs ! Duvido que falarão de CDBs, TD e RF pois isto não empolga ninguém, sinal que funciona !

Mantenho sempre pelo menos 70% do meu portfólio em renda fixa e nos períodos de maior euforia, aumento para 85% e fico com caixa para aproveitar as oportunidades que aparecem.ano que vem será uma bela oportunidade de fazer isso.

Perfeito VE. Também gosto dessa alocação tática como você faz. Por isso não seto porcentagens fixas de alocação mas faixas minimas e máximas no PIP para permitir este tipo de coisa como ter caixa em RF para aproveitar oportunidades como aconteceu ano passado. Comprei muito fundo de PIBB11 e ITOT com caixa de renda fixa sobre alocada. Abcs AA40

Oh Saudades da NTN-C, TD IGP-M+. Em Maio/21 o IGP-M acumulado é de 14,39% no ano e de 37,04% nos últimos 12 meses.

Alguma dúvida do por que o tesouro não oferta mais ele? Malditos

Verdade. Se tivéssemos estes títulos ainda o governo se obrigaria a prestar atenção também no IGPM e não só no IPCA que, de certa forma, conseguiram manter comportado. Infelizmente este ótimo título não existe mais para compra. Abcs AA40

Comecei no mês passado a vender ações e realocar em RF sempre respeitando o limite de 20K por mês para não pagar IR. Acredito que o cenário político do ano que vem mais a precificação da bolsa em relação a retomada da economia pós pandemia devem fazer a bolsa dar uma corrigida.

Muitos estão realizando estes ou outros movimentos parecidos. Acredito ser uma boa hora para isso. Todo mundo está com receio do que vai acontecer em 2022 e os mercados certamente vão oscilar bastante. É bom ter caixa para comprar RV mais barata assim como menor exposição ao risco da mesma em momentos de incerteza. Abcs AA40

Poderia elaborar sobre os fundos de credito privado ? Nao entendi o impacto. Thanks.

Fundos de debêntures, CRIs e CRAs ou individuais costumam ter rentabilidade superior a outras aplicações da renda fixa. A emissão e a procura por estes fundos tem aumentando bastante tanto pela elevação da taxa Selic quando pela percepção do investidor de que as empresas estão retomando suas atividades e diminuindo bastante assim o risco de default.