QUAL SERIA A TSR BRASILEIRA DOLARIZADA?

QUAL SERIA A TAXA SEGURA DE RETIRADA (TSR) BRASILEIRA DOLARIZADA?

Como você vem acompanhando na nossa série sobre a TSR no Brasil, por enquanto nossa estimativa é que ela seja bem superior aos 4% dos EUA, chegando na casa dos 7%aa se as coisas não saírem muito da média nos próximos 4 anos. Porém, fomos questionados sobre qual seria a TSR dolarizada neste período. Vamos então fazer uns cálculos simples a seguir.

A taxa de câmbio

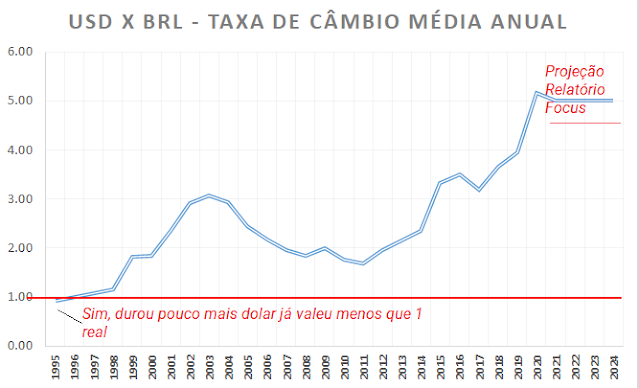

Antes de iniciar nosso estudo, vamos olhar para a taxa de cambio histórica USD x BRL para entendermos o que faremos. Usando os dados do IPEA de média anual da taxa cambial desde 1995, temos o gráfico abaixo:

Podemos observar que ela já esteve abaixo de 1 !

Sim nos primeiros anos da nova moeda, o real valia mais do que o dólar. Como sabem, TSR se calcula com no mínimo 30 anos, para efeitos de cálculo, vamos usar o relatório Focus do BC que estima o dólar em praticamente 5 reais até 2024 (acreditem se quiser).

O caso

Vamos usar nosso caso típico da simulação original. Um indivíduo declarando FIRE em 1995 com 1 milhão de reais. Como este indivíduo é um brasileiro nato, com residência fiscal brasileira e não investe no exterior, vamos considerar que ele investiu nos três cenários padrão que sempre usamos anteriormente (100% IBOV, 100% Selic/CDI e um mix 50%Ibov/50%Selic). Como até hoje não se pode ter conta em US$ no Brasil (esperamos que isto mude em breve), só podemos simular os valores convertidos em dólares das aplicações nacionais nativamente mantidas e com rendimentos em reais. Mas importante aqui é a TSR. Fixaremos a TSR no início do período em dólares e corrigiremos este valor pelo IPCA, como manda a metodologia. Desta forma nosso valor de retirada (dolarizado) só aumentará nominalmente, mesmo que o dólar veja a subir ou descer na conversão. Porém o saque convertemos para real, afinal de burros só se pode tirar burros, como diria o mestre linguiça, digo, professor Girafales.

Aos Cálculos

Como podem ver abaixo (se clicarem e ampliarem), o indivíduo iniciou em 1995 com 1 milhão de reais que equivaliam a U$ 1.089.799 (pois é). Uma TSR de 4% em dólar é U$ 43.592. Como podem ver, já corrigimos pelo IPCA este valor no final de 1995 então iniciamos os saques de U$ 53.360 (R$ 48.964). A partir deste valor inicial, acrescenta-se o IPCA todo ano, não importando quanto estará a cotação do dólar, afinal, a TSR se fixa no inicio do período e só se altera para repor a inflação no final de cada período.

Observe que os retornos são em reais, pois está investido no Brasil, e apenas convertido para dólares nominalmente, então ajustado o valor com que se inicia o próximo ano com a retirada anual dolarizada novamente convertida para real. Bom, os resultados são claramente identificados na tabela e de cara vemos que 4% de TSR não é viável, afinal, acabamos no negativo. Algo interessante de se observar inicialmente é a TSR corrente (calculada aqui com o mix 50/50), ou seja, qual a porcentagem do meu patrimônio eu estou "queimando" naquele ano por ter fixado a TSR no inicio do período. Normalmente, mesmo em anos de crise, não queremos que este valor ultrapasse a casa dos 8 a 10%, senão corremos o risco de não termos capital suficiente para que a retomada do mercado recupere nossa TSR e patrimônio inicial; aquela velha história de que quando cai 50%, precisa subir 100% para voltar ao zero a zero. Veja que em 2002, quando o dólar cruza a barreira dos 2 reais, esta TSR corrente como chamo, já ultrapassa dos 10%. É neste momento que o FIREE deverá se dar conta que o seu plano foi por água abaixo e re-planejar, sem preconceito ou teimosia. Isto se torna ainda mais claro em 2014.

O fato é que, sem um replanejamento, o indivíduo já estaria sem dinheiro em 2017 com o dólar acima de 3 reais!

Mas a pergunta é, qual a TSR que teria evitado que este indivíduo ficasse sem dinheiro até 2024 (veja que estamos usando 4 anos de dados estimados aqui)?

Vamos rodar nossa simulação e ver.................carregando...99%

Resultado: Uma TSR de 2,97% a.a. evitaria que ele ficasse sem dinheiro em 2024, mas estaria com 01 DÓLAR de patrimônio.

Lembre-se a TSR apenas evita que ele acabe sem dinheiro ao longo de 30 anos, ou seja, na teoria do estudo, 1 dólar é uma solução possível (feasible).

Ok, AA40, mas quero preservar meu patrimônio inicial. Não quero terminar com 1 dólar, quero terminar com meu valor inicial de U$ 1.089.799, e se possível, corrigidos pelo IPCA para deixar de herança para x (alguém). Bom, apesar de não ser ortodoxo corrigir um valor dolarizado pelo IPCA, afinal a inflação tem um componente de dólar em sí mesmo e estaríamos sobrepondo algumas coisas, vamos fazer dois cálculos aqui: Uma para termos no final do período os U$ 1.089.799 iniciais e outro com U$ 5.961.901 que é o valor inicial corrigido pelo IPCA, só para responder sua pergunta, mas não recomendo ao leitor prestar atenção neste último. Resultado: Para o primeiro caso, a TSR cai para 2,5%aa. E no segundo, a TSR possível seria de apenas 0,52%a.a.

Pois é este o resultado pessoal. Para aquela pessoa cujo mundo pessoal e financeiro é apenas Brasil, este estudo não diz muita coisa, mas para aqueles que possuem uma mente global e visualizam seu patrimônio na moeda ainda padrão do mundo hoje, como muito bem faz e chama a fazer o SrIF365, é um choque perceber de onde saímos (dólar a 0,92 reais) e onde chegamos, com o dólar batendo hoje, 2 de março de 2021 em 5,72 reais no intraday ! Não foi ele quem pediu o estudo, mas concordo 100% com ele que todo FIREE deve monitorar seu patrimônio em dólar, não apenas em reais. Afinal você monitoraria seu patrimônio apenas em "Dogecoin"? Comentem abaixo e avisem se encontrarem algum erro de cálculo.

Para onde vai o dólar?

Vamos deixar claro que prever o futuro do dólar é um exercício fútil. Ninguém consegue, nem quem tem bola de cristal. O que podemos olhar são sinais que podem indicar alguma coisa. Por exemplo o DXY, que é um pacote de moedas contra o dólar. Está nas mínimas desde 2018 enquanto o dólar no Brasil hoje está praticamente na máxima histórica. O que acontecerá se o DXY subir para perto dos 100 pontos novamente? Mas o principal movimentador do dólar é o US10Y, ou seja, o yield do tesouro americano mais cobiçado - de 10 anos, que chegou na mínima histórica em 2020 (apenas 0,5%aa de rendimento) e agora deu uma pequena recuperada - Hoje em 1,48%a.a.. Se este continuar subindo e ultrapassar a barreira de 2%a.a., a renda fixa mais segura do planeta vai atrair bastante capital, que sairá em grande parte, dos emergentes, e por conseguinte, poderá levar a uma alta do dólar, além de eventual migração da renda variável para renda fixa. O que pode atenuar ou até reverter isto? Alta da Selic, que poderia atrair capital estrangeiro de volta ao jogo de flippagem de juros.

Curiosidade: Se o indivíduo tivesse investido tudo no S&P 500?

Sabemos que naquela época não existia BDRs ou ETFs de SPX no Brasil como temos o IVVB11 hoje, e, para investir no exterior naquela época talvez você precisasse ser bilionário, mas tivesse esse cidadão aplicado este 1 milhão de reais (1,089 milhões de dólares) integralmente no S&P 500 em 1995, por meio do ETF SPY (criado em 1993), hoje ele teria U$14,3M ou aproximadamente 79 milhões de reais na cotação média atual, ao invés dos 7 a 8 milhões de dólares tendo aplicado no Brasil (isso sem saques).

Veja aqui o cálculo no PortfolioVisualizer.

Perdão aos que comentaram. O Lixo do Google/Blogger deletou meu post antigo e tive que re-post com base no meu backup. AA40