Qual dessas três carteiras você escolheria?

A figura abaixo ilustra o crescimento composto ajustado pela inflação de um portfólio ao longo do tempo, e você verá isso em todos os lugares, desde resumos de resultados de fundos, resultados de empresas, ETFs, FI, FIIs, etc . Embora estes dados sejam perfeitamente reais, esse tipo de gráfico em particular é fonte de muita desinformação e é uma das maiores causas de decisões erradas por parte de muitos investidores iniciantes ou mesmo já experientes.

A linha vermelha é uma carteira clássica 60% RV/40%RF nos EUA. A carteira em roxo terminou com significativamente mais dinheiro, enquanto o azul terminou com significativamente menos. Então, o melhor portfólio parece bastante óbvio (roxo), certo?

Bem, é uma pergunta capciosa. E se eu te disser que as três linhas representam exatamente a mesma carteira? A única diferença é o ano de início. A linha vermelha representa o período de 30 anos mais recente a partir de 1987, a linha roxa representa o melhor período de tempo (desde 1970) a partir de 1975 e a linha azul representa o pior período de tempo a partir de 1973. Sim, você leu certo - apenas uma diferença de dois anos na data de início resultou em uma diferença de 2x nos valores finais da carteira.

Assim, você pode ver como isso pode se tornar rapidamente um problema ao comparar carteiras ou fundos. A data de início e a duração total do investimento têm um enorme impacto na aparente atratividade de um portfólio, e a maioria dos investidores está infelizmente alheia a esse fato. Sempre quando temos debates sobre a média simples de longo prazo ou um gráfico com uma única linha (ou pior ainda, gráficos concorrentes com datas de início diferentes), devemos parar os interlocutores na hora, pois ou estão tentando enganar alguém ou, pior ainda, estão enganados ou alheios a este problema. Muita informação valiosa está sendo excluída para ter uma discussão verdadeiramente informada sobre os altos e baixos que se pode esperar de forma realista.

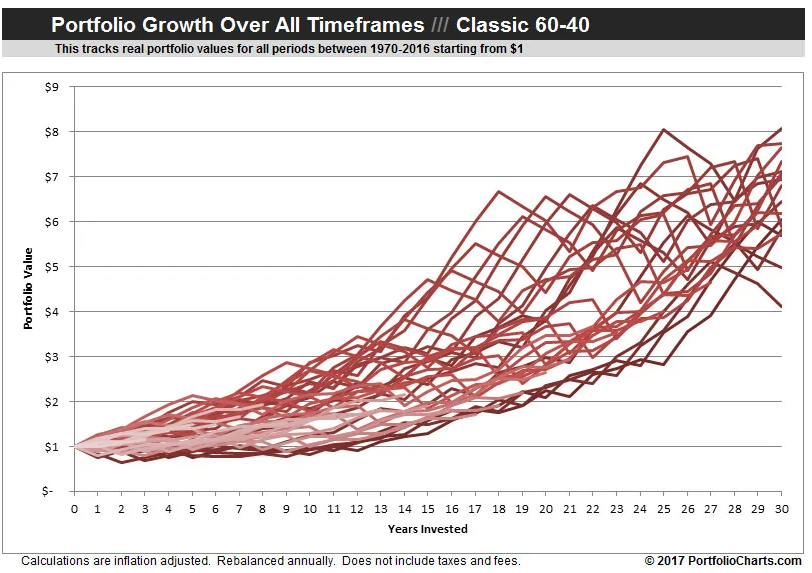

O que realmente precisa ser mostrado é um gráfico como o abaixo:

Com todas a linhas possíveis em cada data de início, é possível então fazer uma análise com embasamento e precisão, sem viés e isto é muito importante principalmente para a regra dos 4%. Infelizmente no Brasil não temos como fazer um gráfico destes ainda pois não temos nem uma dessas linhas de 30 anos completas como já explicamos aqui , mas podemos tomar cuidado com o problema apresentado no primeiro gráfico e não confiar totalmente quando vemos publicados dados de retorno de determinado fundo, pois muitos gestores hoje em dia estão deliberadamente escolhendo a data de início de suas carteiras para mostrar um gráfico e números mais "atrativos" para os investidores que desconhecem estes fatos.

Primeiramente você precisa de histórico para poder julgar e como regra pessoal, procuro não investir em fundos, ETFs ou qualquer empresa com menos de 5 anos de histórico. Portanto, da próxima vez que você vir um gráfico de linhas ou um único retorno médio em um exemplo de investimento ou fundo, não se apresse em julgar. Reserve um momento para considerar as informações deixadas de fora e pense em como olhar para o mesmo portfólio através de várias lentes - isto pode mudar sua percepção.

Fonte: Adaptado de portfoliocharts.com por AA40

Muito interessante, lendo esse artigo vejo que existem inúmeras formas de um investidor ser ludibriado e também com isso cresce minha convicção que criar e manter sua própria carteira é a melhor forma de crescer no aprendizado.

Sempre tive essa noção da importância do momento de entrada quando se analisa um gráfico, mas a forma apresentada aqui foi muito abrangente e bem colocada! Temos um longo caminho para que as pessoas percebam essa diferença e não sejamos mais tão enganados. Educação é tudo, realmente.

Parabéns pelo artigo!

Preço importa sempre …na hora da compra e na hora da venda e isso reflete-se fora da area da bolsa de valores.

Uma vez alguem me disse que um bom chef de cozinha pode lucrar 50% já na hora da compra da mercadoria e esse lema sempre apliquei na minha vida e o bom senso me diz que faz todo sentido.

Bons negocios para todos.

Importa para quem faz um único aporte. Veja que no gráfico que o AA40 mostrou, a “compra” teórica foi feita em um único aporte.

Quem aporta por 30 ou 40 anos seguidos todo mês ou toda semana, o preço não importa. Quem faz um único aporte ou quem treda no curto prazo, preço faz toda diferença.

Fala AA40!

Gráficos interessantes mas isso foi aporte único né?

De qualquer maneira, sempre comento que o timing influencia bastante e apesar de não prevermos o tempo certo de compra, o DCA acaba mitigando grandes riscos de quedas. Estamos em um momento de quedas bruscas mas ainda assim tenho ativos com mais de 200% de valorização. Estes ativos foram comprados em 2016 quando muitos diziam que uma crise viria por causa da inversão da curva de juros e tal.

Já ativos que comprei na pandemia, alguns estão no positivo mas a maioria está no negativo. Enquanto tenho mais de 200% em alguns, tenho até 90% de queda em outros (tudo bem que essa queda de 90% é em ativos de maior risco onde coloquei menos capital pois a assimetria pode ser favorável).

Sendo assim, concluo que uma boa estratégia ou é investir cegamente em ETF ou então ir fazendo DCA em bons ativos. Ainda há de se considerar empresas resilientes no longo prazo como as dividend aristocrats.

Tô sentindo falta dos seus comentários lá no site e no canal.

http://www.comoinvestirnoexterior.com

Forte abraço!

BPM

Sim, aporte único.

Cara, tento comentar no seu site as vezes mas não salva. Não sei o que acontece. Já tentou mudar de plugin de comentários no WP?

Abcs

AA40

Bom dia, amigo.

Gosto muito do seu conteúdo. Você está sendo uma inspiração. Depois, se você tiver um tempinho, comecei a registrar minha jornada FIRE. Seria incrível ter seu feedback do primeiro post que fiz.

https://caminhodaspedrasfire.blogspot.com/

Muito obrigado pelo seu tempo.

Abração irmão.

Muito bom CP ! Adicionamos seu blog ao blogroll. Comendo vc se cadastrar na Firesfera tbm

Acompanharemos seu blog. Abcs e não desista!!

https://aposenteaos40.org/diretorio-de-blogs

Bom dia,

Meu nome é André, tenho 31 anos. Adoro o seu blog, você é uma inspiração. Comecei a investir a pouco tempo e realmente a viagem é muito lenta, ainda tenho um longo caminho pela frente. rsrs

Depois se tiver um tempinho, fiz minha primeira postagem. Adoraria ter seu feedback. Também quero registrar minha jornada.

https://caminhodaspedrasfire.blogspot.com/

Grande abraço amigão.

Muito obrigado Irmão!

Vou me cadastrar sim. Estou me sentindo muito acolhido pela comunidade. isso dá uma motivação inacreditável. Valeu mesmo.

TMJ rumo ao FIRE.

Grande abraço.